C’est dès à présent que les entreprises peuvent tirer parti du principe de droit à l’erreur instauré par la loi ESSOC de 2018 afin de régulariser les erreurs passées et se prémunir des contrôles futurs.

Qui n’a pas déjà envisagé d’avouer sa faute dans l’espoir d’en adoucir les conséquences ? Et a préféré se taire, en attendant la prescription, lorsqu’il s’agissait d’une erreur de déclaration. L’application quasi-mécanique des pénalités et intérêts de retard a longtemps été un frein à la régularisation des erreurs de nature fiscale. Diverses mesures introduites en 2018 et 2019 visent à changer ces habitudes. C’est maintenant, en 2020, que les entreprises doivent en tirer parti.

Ces mesures sont principalement issues de la loi « ESSOC » (loi pour un Etat au Service d’une Société de Confiance). Cette loi instaure un droit à l’erreur en matière fiscale. Elle permet ainsi aux entreprises qui régularisent spontanément leurs déclarations de ne payer que la moitié des intérêts de retard normalement dus. L’intérêt de retard mensuel serait dorénavant réduit de 0,2 % à 0,1 %, pour les périodes postérieures à 2017 et de 0,4 % à 0,2 % pour les périodes antérieures à 2018. Droit à l’erreur ne signifie toutefois pas droit à « commettre » des erreurs. Trois conditions doivent être remplies pour bénéficier de la mesure. Tout d’abord, l’erreur doit avoir été commise de bonne foi. Ensuite, les impôts et taxes omis doivent être acquittés en même temps qu’est déposée la déclaration régularisée. Enfin, la régularisation doit être spontanée. Notamment, elle ne doit pas intervenir alors qu’une vérification est en cours sur la période et les impôts concernés. Mais l’administration a indiqué avoir sur ce point une interprétation relativement libérale du texte. Elle permet ainsi la régularisation d’erreurs qui auraient déjà fait l’objet d’une rectification, à condition que la régularisation concerne une période différente de celle vérifiée. A titre d’exemple, une entreprise fait l’objet d’une vérification sur les exercices clos en 2016 et 2017. Elle reçoit en 2019 une rectification concernant la déductibilité de ses provisions sur les deux exercices vérifiés. Si elle a appliqué la même politique de provisionnement en 2018 et 2019, et si elle est d’accord avec la position du vérificateur, elle pourra déposer une déclaration rectificative en 2018 (l’exercice 2019 n’est en principe pas encore déclaré) et n’aura qu’un intérêt de retard mensuel de 0,1 % à acquitter. Comme les majorations pour retard de paiement ne s’appliquent pas en principe en cas de régularisation, la régularisation devient une option envisageable, parfois préférable à celle consistant à attendre la prescription.

Le droit à l’erreur institué par la loi ESSOC s’étend à d’autres pénalités. La pénalité de 50 % des sommes non reportées dans la déclaration des honoraires (DAS2) ne devrait plus s’appliquer en cas de première infraction, même si la régularisation intervient en cours de vérification. La pénalité de 5 % due au titre des plus-values non imposées réalisées lors de fusions ou d’apports partiels d’actifs qui n’auraient pas été déclarées devrait également pouvoir être évitée (Seules sont concernées les DAS2 déposées après le 11 août 2018). Même si l’administration appliquait déjà ces assouplissements avant la loi, la légalisation de ces pratiques permet une application plus large des cas de régularisation et moins sujette aux changements de doctrine. Notamment, la loi ne demande pas que soit démontrée une « moralité fiscale irréprochable », contrairement à ce qu’exigeait l’administration (BOI-CF-INF-20-10-20, n° 90) , qui fermait toute possibilité de régularisation aux entreprises qui pouvaient se trouver en contentieux avec l’administration sur d’autres sujets que celui à régulariser.

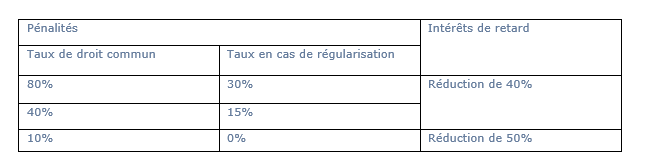

En parallèle à la loi ESSOC, un service de mise en conformité (SMEC) a été mis en place au sein de la Direction des Grandes Entreprises (DGE)(Circulaire du Ministre de l’Action et des Comptes Publics en date du 28 janvier 2019) . Ce service permet la régularisation des cas plus graves de manquement délibéré (anciennement dénommé mauvaise foi), de manœuvre frauduleuse ou d’abus de droit. Toutes les entreprises peuvent y avoir recours. La régularisation est limitée aux manquements identifiés lors de la reprise d’une entreprise (dans un délai de 18 mois après la reprise), en matière internationale ou en matière de fiscalité des dirigeants. Les réductions proposées sont très substantielles :

Il convient toutefois de rester prudent. Le texte ne précise pas sur la base de quels critères le taux des pénalités pourra être modulé. Il n’est donc pas certain qu’une entreprise faisant état de ses propres turpitudes soit très favorablement accueillie. En revanche, il est permis de penser qu’un souci majeur identifié à l’occasion du rachat d’une entreprise puisse faire l’objet d’un traitement plus favorable. A noter que, dans ce cas, le service n’est pas supposé octroyer une réduction des pénalités si une garantie de passif met les conséquences des irrégularités identifiées à la charge du cédant.

Il est important que les entreprises soient informées de ces dispositions car il n’est pas certain que l’administration les propose ou les appliquent spontanément. En out état de cause, le plus sûr moyen d’éviter les pénalités reste de ne pas être redressé. Deux mesures ont été mises en place en ce sens par la loi ESSOC. La première interdit désormais à l’administration de redresser des points ayant déjà été contrôlés. Ainsi, pour tous les contrôles dont les avis ont été adressés depuis le 1er janvier 2019, les vérificateurs doivent expressément mentionner les points examinés lors du contrôle et qui ont été considérés conformes à la loi. La deuxième mesure permet aux entreprises vérifiées de demander à l’administration de prendre une position écrite sur un point examiné lors du contrôle. L’administration ne pourra plus redresser ce point si l’entreprise s’est conformée à la position du vérificateur. Cette mesure s’applique aux contrôles dont les avis ont été adressés à compter du 11 août 2018.

L’objectif affiché de ces différents dispositifs est de réconcilier les entreprises et l’administration. Ils sont plutôt favorables aux entreprises et nous semble être une première et importante étape sur le chemin de l’amélioration de ces relations. Leur succès dépend néanmoins grandement des moyens que se donnera l’administration pour les mettre en œuvre. Mais ces dispositions risquent également de rester à l’état de concept si les entreprises ne demandent pas à en bénéficier. Nous espérons que la présente note les incitera à le faire.

Dans un contexte d’alourdissement des prélèvements et de durcissement des contrôles des entreprises par les administrations, françaises et étrangères, Deloitte Société d’Avocats propose de vous assister dans la sécurisation et la gestion de la charge fiscale de votre entreprise. Nos offres concernent la gestion de la fiscalité de l’exploitation et celle relative aux phases d’expansion ou d’acquisition.