Le projet de loi de finances pour 2017 a été présenté le 28 septembre 2016 en Conseil des Ministres et devrait être discuté à l’Assemblée nationale à partir du 18 octobre. Voici notre première analyse des mesures proposées par le Gouvernement.

Fiscalité des entreprises

Baisse du taux de l’IS en faveur des PME (art. 6)

Pour les exercices ouverts à compter du 1er janvier 2017, les PME pourraient bénéficier d’un taux d’impôt sur les sociétés de 28 % sur la fraction de leurs bénéfices inférieure à 75 000 euros.

La notion de PME s’entend au sens du règlement (UE) n°651/2014 de la Commission du 17 juin 2014 (entreprises occupant moins de 250 personnes et dont le chiffre d’affaires annuel n’excède pas 50 M€ ou dont le total du bilan annuel n’excède pas 43 M€).

Précisons que le taux réduit de 15 % serait maintenu pour les entreprises réalisant moins de 7,63 M€ de chiffre d’affaires (sur la fraction inférieure à 38 120 €).

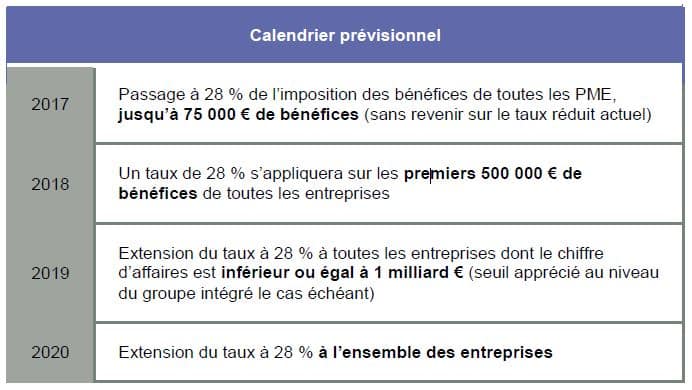

Le texte prévoit, en outre, d’ores et déjà, la mise en place progressive du taux d’IS à 28 % pour toutes les entreprises d’ici 2020 selon le calendrier suivant :

Augmentation du taux du CICE (art. 44)

Le taux du CICE (crédit d’impôt pour la compétitivité et l’emploi) serait porté de 6 à 7 % au titre des rémunérations versées à compter du 1er janvier 2017.

Pour mémoire, ce crédit d’impôt, qui bénéficie à l’ensemble des entreprises imposées selon un régime réel, est assis sur le montant brut des rémunérations qui n’excèdent pas 2,5 fois le SMIC (CGI, art. 244 quater C).

Reconduction du dispositif de soutien aux jeunes entreprises innovantes (art. 45)

Le statut de jeune entreprise innovante (JEI) est accordé aux PME créées depuis moins de huit ans, et qui engagent au cours de chaque exercice des dépenses de recherche et de développement représentant au moins 15 % de leurs charges fiscalement déductibles (CGI, art. 44 sexies-0 A).

L’accès à ce statut leur permet de bénéficier d’une période d’exonération totale des bénéfices, suivie d’une période d’abattement de 50 %, de douze mois chacune (CGI, art. 44 sexies A). Elles peuvent, de surcroît, bénéficier d’une exonération facultative d’impôts directs locaux d’une durée de sept ans, sur délibération des collectivités (CGI, art. 1383 D et 1466 D).

Ce dispositif, qui devait bénéficier aux entreprises créées jusqu’au 31 décembre 2016, serait prorogé jusqu’au 31 décembre 2019.

Durcissement du dernier acompte de l’IS pour les grandes entreprises (art. 7)

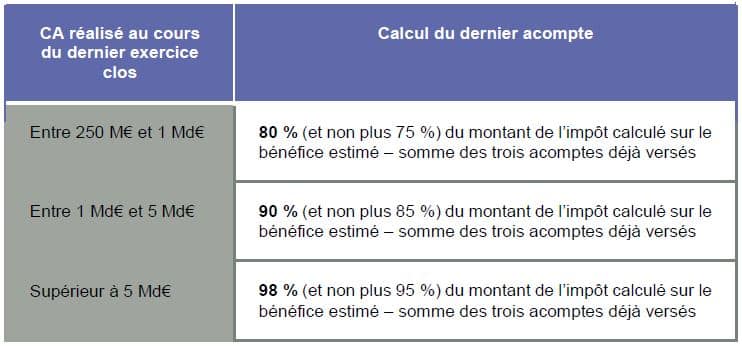

Les entreprises ayant réalisé au cours du dernier exercice clos un chiffre d’affaires d’au moins 250 M€ doivent calculer leur dernier acompte d’impôt sur les sociétés par référence au bénéfice estimé de l’exercice (et non d’après les résultats du dernier exercice clos) lorsque leur chiffre d’affaires a augmenté de manière significative par rapport à l’exercice précédent. Le montant de cet acompte est modulé en fonction du chiffre d’affaires de l’exercice précédent (CGI, art. 1668, 1).

La quotité du montant de l’IS estimé servant au calcul de ce dernier acompte (par différence avec les acomptes déjà versés) serait modifiée comme suit :

Les modalités de calcul de la majoration de 5 % (CGI, art. 1731) et des intérêts de retard (CGI, art. 1727) seraient modifiées en cohérence.

Ces mesures s’appliqueraient aux exercices ouverts à compter du 1er janvier 2017. Elles ne concerneraient donc pas l’acompte de décembre 2016.

Instauration d’un acompte pour le paiement de la majoration de la TASCOM (art. 8)

On se souvient que la LFR 2014 a instauré une nouvelle majoration, dont le taux est fixé à 50 %, du montant de la taxe sur les surfaces commerciales (TASCOM), pour les établissements dont la surface de vente excède 2 500 m², quelle que soit la nature du commerce exercé.

Les modalités de paiement de cette majoration seraient modifiées, avec la création d’un mécanisme d’acompte égal à 50 % de son montant.

Cet acompte s’imputerait sur le montant de la majoration due le 1er janvier de l’année suivante ou, en cas de cessation d’activité, au cours de l’année où l’acompte est acquitté, sur la majoration due à raison de cette cessation. Si le montant de la somme imputable s’avérait supérieur au montant de la majoration sur laquelle il s’impute, l’excédent ferait alors l’objet d’une restitution. Selon l’exposé des motifs, cet acompte ne devrait être dû qu’à partir de 2017.

Exonération de taxe sur les salaires des rémunérations versées aux impatriés (art. 43)

Les rémunérations entrant dans le champ du régime des impatriés (CGI, art. 155 B) et versées aux personnes dont la prise de fonctions en France est intervenue à compter du 6 juillet 2016 bénéficieraient d’une exonération de taxe sur les salaires (art. 231 bis Q nouveau).

Pour les impatriés recrutés directement à l’étranger et ayant opté pour l’évaluation forfaire de leur prime d’impatriation (réputée égale à 30 % de la rémunération nette totale), l’exonération porterait, en cohérence, sur une fraction de 30 % de leur rémunération.

Cette exonération s’appliquerait à la taxe sur les salaires due à raison des rémunérations versées à compter du 1er janvier 2017.

Suppression de l’amortissement exceptionnel des logiciels (art. 13)

Le dispositif d’amortissement exceptionnel des logiciels acquis par les entreprises dès la fin de la période des onze mois consécutifs suivant le mois de cette acquisition (CGI, art. 236 II) serait supprimé. Cette suppression affecterait les logiciels acquis au cours des exercices ouverts à compter du 1er janvier 2017.

Fiscalité des personnes

Réduction d’impôt sur le revenu en faveur des classes moyennes (art. 2)

Une réduction d’impôt de 20 % serait accordée aux contribuables dont le revenu fiscal de référence (RFR) n’excède pas 18 500 € pour un célibataire ou 37 000 € pour un couple, ces plafonds étant majorés de 3 700 € par demi-part de quotient familial.

Un mécanisme de lissage serait prévu jusqu’à 20 500 € pour un célibataire ou 41 000 € pour un couple afin d’éviter tout effet de seuil.

Indexation des tranches du barème (art. 2)

Les tranches du barème de l’IR seraient indexées sur l’inflation, soit 0,1 %.

Mécanisme anti-abus visant à lutter contre certains détournements du plafonnement de l’ISF (art. 4)

Le mécanisme de plafonnement de l’ISF permet de réduire l’impôt dû de la différence entre :

– d’une part, le total de cet impôt et des impôts dus en France et à l’étranger au titre des revenus et produits de l’année précédente et,

– d’autre part, 75 % du total des revenus mondiaux nets de frais professionnels de l’année précédente, après déduction, notamment, des revenus exonérés d’IR et des produits soumis à un prélèvement libératoire réalisés au cours de la même année en France ou hors de France (CGI, art. 885 V bis).

Serait désormais prévue une clause anti-abus visant à lutter contre les stratégies d’optimisation consistant pour un contribuable à diminuer ses revenus imposables en capitalisant des revenus de capitaux mobiliers dans une société holding patrimoniale interposée (« cash box »).

Elle serait amenée à jouer si l’existence de cette société et le choix d’y recourir ont pour objet principal d’éluder tout ou partie de l’ISF.

Elle conduirait à réintégrer la seule part des revenus distribués correspondant à une diminution artificielle des revenus pris en compte pour le calcul du plafonnement.

Aucune entrée en vigueur spécifique n’étant prévue, la mesure nouvelle devrait s’appliquer à compter du 1er janvier 2017 (art. 1, II, 3°).

Instauration du prélèvement à la source de l’IR (art. 38)

Comme annoncé, les modalités de mise en oeuvre du prélèvement à la source de l’IR à compter du 1er janvier 2018 sont prévues.

Le paiement de l’impôt serait ainsi rendu contemporain de la perception des revenus. En attendant une étude plus détaillée, nous avons repris ci-dessous quelques points saillants du projet de loi.

Champ du prélèvement à la source

Le prélèvement prendrait la forme soit d’une retenue à la source (salaires, pensions et rentes viagères à titre gratuit), soit d’un acompte acquitté par le contribuable (BIC, BA, BNC, revenus fonciers, rentes viagères à titre onéreux, pensions alimentaires et, certains revenus de source étrangère).

Ainsi, ne seraient pas soumis au prélèvement, notamment, les indemnités pour préjudice moral, stock-options, actions gratuites, BSPCE et distributions et gains de FCPR.

Taux de droit commun et grille de taux par défaut

Le taux de droit commun serait calculé par l’Administration sur la base de la dernière situation connue du foyer fiscal. Il serait ainsi déterminé en considération des données fiscales du foyer de l’année N-2 (dernières informations connues de l’Administration en début d’année N), revues en septembre de l’année N par les données fiscales du foyer pour l’année N-1 (données connues de l’Administration à cette date).

En l’absence de communication du taux par l’administration fiscale (ex. primo-déclarants), ou en cas d’option par le contribuable, serait appliqué un taux par défaut i.e. un taux proportionnel sur la base d’une grille de taux neutres dépendant du montant de la rémunération versée. Néanmoins, en cas d’insuffisance de versement, le contribuable serait tenu de verser un complément de retenue à la source.

Individualisation au sein des couples

Sur option du contribuable il serait possible d’individualiser le taux du prélèvement pour chacun des conjoints ou partenaires liés par un pacs. Les revenus pris en compte pour le calcul du taux individualisé seraient constitués de ceux dont le contribuable aurait personnellement disposé et de la moitié des revenus communs en retenant, notamment, la moitié des déficits, charges et abattements.

Modulation du prélèvement

Si aucune condition particulière n’assortirait la modulation à la hausse, en revanche, la modulation à la baisse ne serait possible que si le montant du prélèvement estimé par le contribuable est inférieur de plus de 10 % et 200 € au montant qu’il supporterait en l’absence de modulation.

Modalités de versement de l’acompte

L’acompte calculé par l’administration fiscale serait versé par douzième, au plus tard le 15 de chaque mois. Sur option du contribuable, exercée au plus tard le 1er octobre de l’année N-1, l’acompte pourrait être versé, par quart, au plus tard les 15 février, 15 mai, 15 août et 15 novembre.

Paiement par le collecteur

Les sommes prélevées par l’organisme collecteur devraient être reversées au comptable public le mois suivant celui au cours duquel a eu lieu la retenue. Par dérogation, ce versement pourrait être effectué au plus tard le mois suivant le trimestre au cours duquel ont eu lieu les prélèvements lorsque le collecteur est une entreprise qui emploie moins de 11 salariés.

Confidentialité

La violation de l’obligation de confidentialité du tiers collecteur serait en principe punie de 5 ans d’emprisonnement et 300 000 € d’amende. La peine serait réduite à une amende de 10 000 € pour les particuliers employeurs.

Par ailleurs une obligation de non-discrimination serait prévue qui viserait à s’assurer qu’aucune personne ne puisse être écartée, notamment, d’une procédure de recrutement, ou puisse se voir refuser une promotion ou une gratification, être sanctionnée, licenciée ou faire l’objet d’une mesure discriminatoire, directe ou indirecte, en raison de son taux de prélèvement à la source.

Enfin, comme évoqué ci-dessus, le contribuable aurait la possibilité de s’opposer préalablement à ce que son taux de prélèvement soit communiqué à son employeur et d’opter pour l’application d’une grille de taux par défaut.

Crédit d’impôt « modernisation du recouvrement » (CIMR)

Les contribuables bénéficieraient, à raison des revenus non exceptionnels perçus ou réalisés en 2017, d’un crédit d’impôt destiné à assurer, pour ces revenus, l’absence de double contribution aux charges publiques en 2018.

Seraient notamment considérés comme exceptionnels les revenus suivants : indemnités versées à l’occasion de la rupture du contrat de travail ou de la cessation des fonctions des mandataires sociaux et dirigeants, prestations de retraite servies sous forme de capital, sommes perçues au titre de la participation ou de l’intéressement, gratifications surérogatoires (quelle que soit leur dénomination), revenus correspondant par leur date normale d’échéance à une ou plusieurs années antérieures ou postérieures et tout autre revenu qui, par sa nature, n’est pas susceptible d’être recueilli annuellement.

Clause générale anti-optimisation

L’Administration pourrait demander au contribuable des justifications sur tous éléments servant de base à la détermination du CIMR. Dans le cas où sa réponse ferait apparaître qu’il a procédé à des opérations ayant eu principalement pour objet et pour effet d’augmenter le montant du CIMR, l’Administration pourrait remettre en cause le montant de ce crédit d’impôt selon les procédures prévues aux articles L. 55 et suivants du LPF.

Enfin, pour l’impôt sur le revenu dû au titre de l’année 2017, le droit de reprise de l’administration fiscale s’exercerait jusqu’à la fin de la quatrième année qui suit celle au titre de laquelle l’imposition est due.

Renforcement du régime des impatriés (art. 43)

On sait que les salariés impatriés (qu’ils soient appelés par une entreprise étrangère auprès d’une entreprise établie en France ou recrutées directement à l’étranger par une entreprise établie en France) peuvent, sous certaines conditions, bénéficier d’un régime fiscal spécifique qui prévoit, notamment, l’exonération des éléments de rémunération directement liés à cette situation (CGI, art. 155 B).

Aujourd’hui, ce régime fiscal favorable est applicable jusqu’au 31 décembre de la cinquième année civile suivant celle de leur prise de fonctions en France.

Conformément aux annonces du premier ministre en juillet dernier, la durée du régime spécial serait étendue jusqu’au 31 décembre de la huitième année, et ce, pour les personnes dont la prise de fonctions en France serait intervenue à compter du 6 juillet 2016.

Par ailleurs, les éléments de rémunération liés à la mission seraient désormais également exonérés de taxe sur les salaires, étant précisé que cette exonération supplémentaire ne concernerait que les rémunérations versées à compter du 1er janvier 2017.

Universalisation du crédit d’impôt en faveur des services à la personne (art. 47)

Les sommes versées pour l’emploi d’un salarié à domicile ouvrent actuellement droit à :

- un crédit d’impôt si le contribuable (et son conjoint s’il est marié ou pacsé) exerce une activité professionnelle ou est demandeur d’emploi ou,

- une réduction d’impôt si le contribuable (ou son conjoint s’il est marié ou pacsé) est retraité ou sans activité et non demandeur d’emploi (CGI, art. 199 sexdecies).

A compter de l’imposition des revenus 2017, le mécanisme du crédit d’impôt serait généralisé à l’ensemble des contribuables.

Autres mesures

Prorogation du CITE (art. 10)

On sait que les contribuables domiciliés en France peuvent bénéficier d’un crédit d’impôt de 30 % au titre de certaines dépenses effectivement supportées pour l’amélioration de la qualité environnementale de leur habitation principale (CGI, art. 200 quater). Ce dispositif serait prorogé d’une année, soit jusqu’au 31 décembre 2017.

Prorogation du crédit d’impôt pour les métiers d’art et extension aux restaurateurs du patrimoine (art. 39)

Le dispositif continuerait à s’appliquer jusqu’au 31 décembre 2019 et serait par ailleurs étendu aux entreprises oeuvrant dans le domaine de la restauration du patrimoine.

Prorogation du dispositif « Pinel » (art. 40)

La réduction d’impôt pour investissement locatif dans le secteur intermédiaire dans les zones du territoire où il existe un besoin d’offre locative, dit « dispositif Pinel » (CGI, art. 199 novovicies), serait prorogée d’un an, soit jusqu’au 31 décembre 2017.

Création d’une nouvelle réduction d’impôt pour la réhabilitation des résidences de tourisme et prorogation du dispositif existant « Censi-Bouvard » sur les autres volets (art. 41)

La réduction d’impôt pour acquisition de logements au sein de résidences pour personnes âgées ou handicapées ou de résidences pour étudiants, dite « Censi-Bouvard », serait également prorogée d’un an, soit jusqu’au 31 décembre 2017.

S’agissant des résidences de tourisme, il serait créé une réduction d’impôt sur les travaux de rénovation énergétique, de ravalement, ou d’adaptation aux personnes handicapées votés en AG. La réduction d’impôt serait égale à 20 % des travaux retenus dans la limite de 22 000 €.

Etablissements payeurs : harmonisation du champ d’application de l’acompte de prélèvement forfaitaire (art. 9)

On sait que les intérêts, aréages et produits de toute nature des placements à revenu fixe sont soumis à un prélèvement forfaitaire à la source non libératoire, acquitté par l’établissement payeur (CGI, art. 1678 quater I), au plus tard le 15 du mois qui suit le paiement des revenus.

Pour l’heure, seuls les établissements gestionnaires de PEL sont tenus de procéder au paiement d’un acompte de prélèvement forfaitaire non libératoire, dû au titre du mois de décembre, sur les intérêts des PEL (CGI, art. 1678 quater II). Cet acompte est payé au plus tard le 15 octobre de chaque année.

Le champ de cet acompte (égal à 90 % des recettes de l’année précédente) serait étendu à l’ensemble des revenus déclarés au titre de décembre par les établissements payeurs, sous réserve de quelques exceptions (prélèvements sur les intérêts des comptes courants et des comptes bloqués d’associés notamment). Par ailleurs, serait instaurée une nouvelle faculté de modulation à la baisse de cet acompte lorsque son montant est supérieur au prélèvement libératoire dû au titre du mois de décembre.

Incitation au verdissement des véhicules des sociétés (art. 42)

On sait que les entreprises possédant des voitures particulières doivent rapporter à leur bénéfice imposable la fraction d’amortissement afférente à la partie du prix d’acquisition excédant 18 300 € (CGI, art.39, 4-a). Le plafond est fixé à 9 900 € pour les véhicules les plus polluants (taux d’émission de dioxyde de carbone supérieur à 200 g/km).

Le plafond de 18 300 € serait porté à 30 000 € pour les véhicules ayant un taux d’émission de dioxyde de carbone inférieur à 60 grammes par kilomètre, acquis ou loués à compter du 1erjanvier 2017.

En contrepartie, celui de 9 900 € s’appliquerait avec davantage de sévérité chaque année, puisque le taux d’émission de dioxyde de carbone maximum serait progressivement abaissé jusqu’en 2021 (de 155 grammes en 2017 à 130 grammes en 2021).