Les pratiques visant à l’érosion de la base d’imposition et au transfert de bénéfices induisent un manque à gagner pour les recettes publiques qui représenterait, selon des hypothèses prudentes, de 100 à 240 milliards de dollars par an, soit entre 4 et 10 % des recettes issues de l’impôt sur les sociétés dans le monde (Source : OCDE (2017), rapport de l’action 11 du projet BEPS). Cela pénalise particulièrement certains pays africains dont le ratio impôts-PIB reste très en deçà de la moyenne OCDE : 10,8 % en République Démocratique du Congo, 16,4 % au Cameroun et 17,6 % en Côte d’Ivoire par exemple contre 34,3 % en moyenne au sein de l’OCDE (Source : OCDE/ATAF/AUC (2017), Statistiques des recettes publiques en Afrique 2017).

L’OCDE avait annoncé sa volonté, au travers de son ambitieux projet BEPS , de « taxer les profits là où ils sont réalisés ». Pour les groupes multinationaux, cela se traduit notamment par une transparence accrue sur leur situation fiscale et en particulier l’accroissement de la charge documentaire en matière de prix de transfert :

- Généralisation du format Fichier principal (Master File)/Fichier local (Local File)

- Mise en place de la déclaration pays par pays (CbCR) qui donne une vision synthétique de l’implantation et de l’activité de toutes les entités du groupe

- Communication spontanée de formulaires prix de transfert qui résument les montants des transactions intragroupes et les politiques appliquées

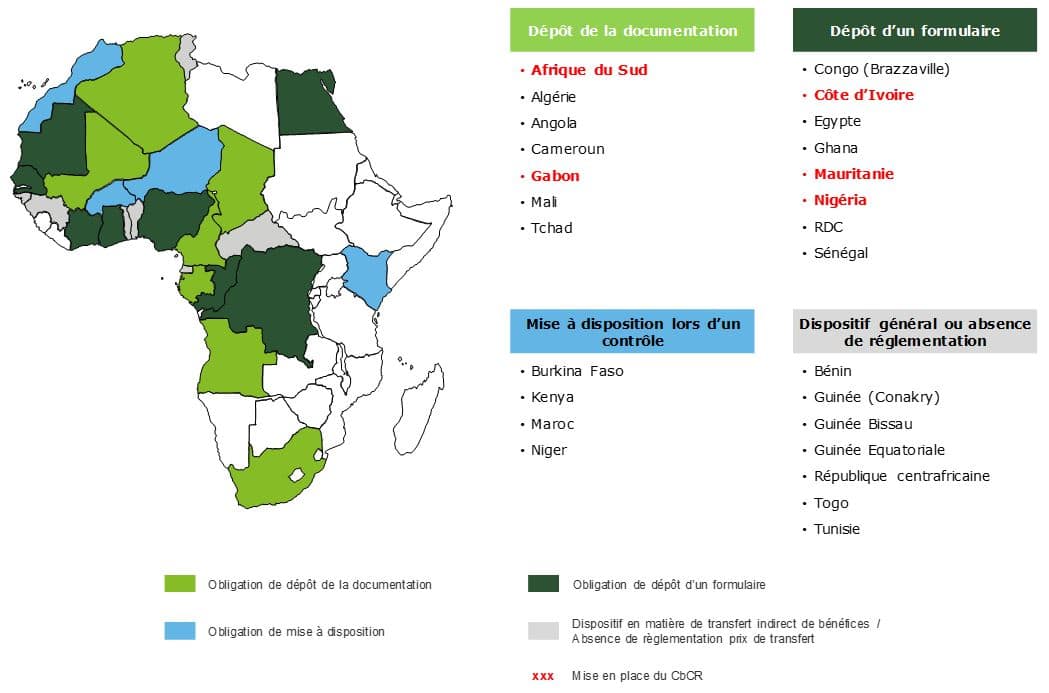

Ces dernières années, de nombreux pays d’Afrique ont affirmé leur volonté de mettre en œuvre les mesures BEPS et de lutter contre l’érosion de la base fiscale et les transferts de bénéfices en adhérant au cadre inclusif . Cette adhésion aux normes internationales s’est accompagnée d’une évolution des législations nationales. En particulier, de nombreux pays africains ont instauré une obligation documentaire à communiquer spontanément, généralement un formulaire et/ou une obligation de mise à disposition d’une documentation complète (Master File et Local File) en cas de contrôle fiscal.

Ainsi par exemple en Algérie, l’obligation de dépôt de la documentation vient d’être élargie à l’ensemble des contribuables et non plus uniquement les grandes entreprises et l’amende pour défaut de présentation de la documentation a été multipliée par quatre (2 millions de dinars algériens soit environ 15 000 euros). Au Cameroun, le dépôt de la documentation doit s’effectuer avant le 15 mars et la sanction prévue en cas de non transmission a été rehaussée (les pénalités peuvent désormais aller jusqu’à 50 millions de francs CFA soit environ 75 000 euros). Une obligation de dépôt d’un formulaire s’inspirant généralement du formulaire 2257 français a été mise en place au Congo, en Côte d’Ivoire, au Mali, en Mauritanie et en République Démocratique du Congo. Dans certaines juridictions comme la Côte d’Ivoire, les sanctions prévues pour l’absence de dépôt peuvent aller jusqu’à la non-déductibilité de l’ensemble des charges intragroupe. La déclaration pays par pays préconisée par l’Action 13 de BEPS a d’ores et déjà été instaurée en Afrique du Sud, en Côte d’Ivoire, au Gabon, en Mauritanie et au Nigéria.

Panorama des principales obligations documentaires prix de transfert en Afrique

Pour le moment, les redressements fiscaux en matière de prix de transfert ne se sont pas encore multipliés. La plupart des administrations fiscales africaines continuent à focaliser leur champ d’investigation sur les questions de retenues à la source, de limitation de la déductibilité des frais d’assistance technique et de limitation de la déductibilité des intérêts qui sont plus simples à notifier qu’une non-conformité vis-à-vis du principe de pleine concurrence.

Il est néanmoins certain que les administrations fiscales s’empareront progressivement des informations supplémentaires mises à leur disposition. En amont, les administrations seront à même de réaliser une meilleure sélection des entreprises à contrôler, sans même avoir à interroger les entreprises, en s’appuyant sur le croisement de la liasse fiscale avec la documentation prix de transfert. Au cours des vérifications de comptabilité, l’augmentation des ressources dédiées, la formation continue des inspecteurs et l’adjonction d’experts internationaux, se traduiront par des investigations plus poussées dès lors que certains schémas sont utilisés ou que certains pays fiscalement attractifs sont interposés dans la chaîne de transactions intragroupe.

Le programme, baptisé « Inspecteurs des Impôts sans frontière » et lancé en juillet 2015, a déjà permis de récolter plus de 260 millions de dollars d’impôts additionnels, sur huit projets pilotes. Cette initiative de l’OCDE et de l’ONU permet aux administrations fiscales des pays en voie de développement de se renforcer par l’adjonction d’experts internationaux en prix de transfert intervenant dans un ou plusieurs dossiers.

Il est donc plus que jamais nécessaire pour les groupes opérant en Afrique de développer une vision cohérente globale de leurs prix de transfert, démontrant la conformité de leur répartition des profits (ou des pertes) avec la réalité économique et le principe de pleine concurrence. On peut déjà observer qu’un nombre croissant de multinationales a lancé des appels d’offres régionaux pour faire face au renforcement des obligations documentaires prix de transfert.