Nous avons à plusieurs reprises, sur ce blog, attiré l’attention de nos lecteurs sur la structure particulière des prélèvements obligatoires en France, notamment sous l’angle de leur impact sur la croissance économique1. La publication par la Commission des Tendances de la fiscalité dans l’Union européenne 2013 nous donne l’occasion de revenir sur ce sujet au moment où le gouvernement annonce une « remise à plat » de la fiscalité (des prélèvements obligatoires !).

Précédemment et de façon résumée nous avions fait le constat suivant en comparant la structure des prélèvements obligatoires en France et dans les autres Etats membres :

- une TVA relativement moins efficace pour prélever des recettes

- un niveau particulièrement modeste des recettes de droits d’accises, principalement ceux sur les produits énergétiques et les boissons alcooliques, ainsi que celles provenant de la fiscalité environnementale

- une fiscalité indirecte sur la production parmi les plus élevées

- un impôt sur le revenu des personnes physiques qui, même complété par la CSG et CRDS, demeure parmi les plus faibles de l’UE

- le seul Etat membre de l’UE ayant encore un impôt sur le capital (ISF)

- une recette d’impôt sur les sociétés proche de la moyenne, en dépit des taux nominaux les plus élevés !

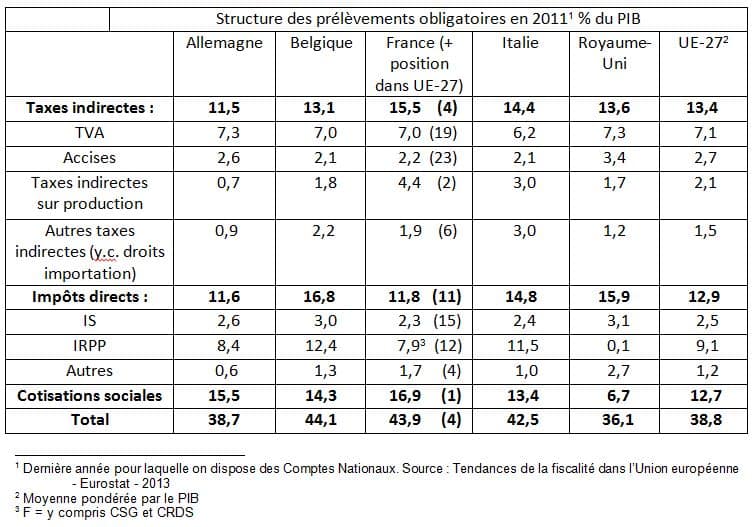

Qu’en est-il en 2011, date des dernières statistiques disponibles, l’évolution a-t-elle été dans le bon sens pour la croissance et la compétitivité de l’économie française, quels devraient être les domaines et les lignes d’une grande réforme fiscale ? Le tableau ci-dessous donne une illustration des principaux prélèvements et de leur structure dans divers Etats membres de l’UE (choisis pour leur niveau de développement comparable tout en étant dans des situations assez différentes) ainsi qu’en moyenne dans l’UE-27.

Un examen rapide permet de voir que dans leur ensemble, s’agissant des données de 2011, les évolutions des différents types de prélèvements obligatoires ont plutôt continué de pénaliser l’économie française. A cet égard on se référera aux travaux de l’OCDE sur le thème « Fiscalité et croissance ». Ceux-ci s’appuient sur une modélisation qui explique le taux de croissance du PIB par une série de variables explicatives qui comprennent le taux de croissance du capital physique, le capital humain, le taux de croissance de la population, la charge fiscale globale et la part des principales catégories d’impôt dans les recettes fiscales totales. Cette modélisation conclut sur un classement des différents types d’impôts en fonction de leurs effets sur la croissance qui est le suivant, en partant du pro-croissance : (1) les impôts sur la propriété immobilière, (2) les impôts sur la consommation, (3) les impôts sur le revenu et les cotisations sociales et (4) les impôts sur les bénéfices des sociétés.2

De ce point de vue, on ne peut que confirmer le constat de 2010.

Fiscalité indirecte

Un total de 15,1% du PIB, assez trompeur car il est largement dû aux taxes pesant sur la production et non sur la consommation :

- Les recettes de TVA, stables à 7% du PIB, placent la France en 19e position dans l’UE-27, comme l’an passé. Alors que bon nombre d’Etats membres ont augmenté leur taux de TVA (le taux normal moyen de l’UE a augmenté de 1,8 point depuis 2008 et se situe maintenant à 21,3%) les taux français sont restés stables jusqu’en 2012. Par ailleurs, le nombre élevé de taux réduits, d’exonérations et d’activités hors champ de la TVA explique la relativement faible efficacité de la TVA française en termes de collecte (le ratio de recette TVA3 de la France est inférieur à 50%)

- La faiblesse caractérisée des recettes de droits d’accises malgré une très légère progression en 2011 (2,2% du PIB, 23e position, la moyenne UE étant de 2,6%) et plus encore de celles relatives à la fiscalité environnementale qui ont diminué en France sur l’ensemble de la période 1995-2011 de 0,7% et placent notre pays en 25e position (1,8 % du PIB ; 2,4% dans UE-27) donnent une piètre idée de la politique fiscale suivie par la France. Ces types de taxes indirectes pesant sur la consommation vont pourtant dans le sens recommandé par l’OCDE et par la Commission européenne en ce qui concerne les moyens d’alléger les prélèvements pesant sur le facteur travail

- Les taxes indirectes pesant sur la production4 quant à elles ont encore augmenté atteignant 87,5 milliards d’euros, soit 4,4% du PIB, presque le double de la recette d’impôt sur les sociétés (45,5 Mds d’euros). La France occupe ici la 2e place (la 1re parmi les grands Etats membres) avec un niveau qui est plus de deux fois celui de la moyenne de l’UE (2,1% du PIB). Rappelons que ce type de taxe est particulièrement pénalisant car il pèse directement sur la profitabilité des entreprises et entame ainsi le cash-flow disponible pour l’investissement

Fiscalité directe

11,8% du PIB, soit la 11e position dans l’UE. Ce résultat demeure toutefois insatisfaisant lorsqu’on observe la relation entre taux et recettes.

- Ainsi, la France a aujourd’hui le taux nominal d’impôt sur les sociétés le plus élevé de l’UE (ainsi que le taux effectif calculé à 34,2% en 2012, la moyenne UE est de 20,9%) mais sa recette (45,5 Mds d’euros, 2,3% du PIB) ne se trouve qu’en 15e position

- L’imposition des revenus des personnes physiques n’échappe pas à ce constat : alors que les taux en 2011 étaient dans la fourchette haute de la moyenne européenne, la recette d’IRPP est de très loin la plus faible d’Europe avec 50,6 Mds d’euros (soit 2,53 % du PIB !), l’essentiel de la recette d’imposition directe des revenus provenant aujourd’hui de la CSG (88,5 Mds d’euros, 4,4 % du PIB). De tels chiffres font de la France une sorte d’exception dans l’Union européenne. Dès lors on peut comprendre qu’il soit difficile d’assurer le consentement à l’impôt en cas de hausse des taux alors même que toutes les études disponibles5 montrent que le consentement est très lié à la perception de justice fiscale et d’égalité de traitement qu’ont les contribuables

Cotisations sociales

16,9% du PIB, de très loin la 1re place dans l’UE ! C’est certainement le problème le plus sérieux que pose la structure des prélèvements obligatoires français. Alors que les autres Etats membres ayant fait le choix d’un niveau élevé de protection sociale le financent en partie par l’impôt, la France finance presque l’essentiel par des cotisations assises sur le travail. Ainsi, la part des prélèvements obligatoires destinée aux institutions de sécurité sociale atteint le chiffre record de 54,5% plus de 17 points au-dessus de la moyenne UE (certes cela dépend du mode de financement de la protection sociale selon les Etats mais c’est tout de même très révélateur). Au total, le coin fiscal, c’est-à-dire le rapport entre les charges afférentes (impôts et prélèvement sociaux) à la rémunération d’un travailleur modeste (situé aux 2/3 du revenu moyen) et la rémunération brute versée par l’entrepreneur (y.c. charges sociales) atteint 47,1% en France. C’est l’Etat membre dans lequel il a le plus augmenté entre 2000 et 2012 (+ 3,4 points) alors qu’il a diminué d’environ 2 points dans l’ensemble de l’UE.

Certes il s’agit des données 2011 (seules données disponibles pour des comparaisons internationales) et certaines des modifications législatives intervenues depuis lors auront un impact sur ce constat mais au total, on voit bien à quel point la structure atypique, par rapport à nos partenaires de l’UE, des prélèvements obligatoires en France peut contribuer à pénaliser la croissance et l’emploi. Les marges de manœuvre pour une réforme d’ensemble des prélèvements obligatoires ne sont pas très larges, surtout si l’on prend en considération la perception négative de l’impôt qu’ont le plus souvent les contribuables français. Quelques exemples, nécessairement puisés de l’expérience des pays nordiques6 étant donné le niveau atteint par la protection sociale en France et l’attachement que lui témoignent nos concitoyens, devraient inspirer l’immense travail qui s’annonce, nous y reviendrons prochainement…