Après la censure par le Conseil constitutionnel de deux mesures (publicité des aides d’Etat en matière fiscale et élargissement de l’accès au logiciel PATRIM), considérées comme des cavaliers budgétaires, la 2e loi de finances rectificative pour 2017 (loi n° 2017-1775 du 28 décembre 2017) a été publiée au Journal officiel du 29 décembre 2017. Nous vous proposons, dans cet article, une analyse dédiée aux nombreux aménagements apportés au régime des apports et des fusions.

Pour une approche synthétique des mesures les plus marquantes en matière de fiscalité des entreprises et de fiscalité des personnes, nous vous invitons à consulter notre Stricto Sensu Spécial Loi de finances.

Aménagements du régime de faveur des fusions, scissions et apports partiels d’actifs (art. 23)

Les aménagements tirent les conséquences de la décision Euro Park Services rendue par la CJUE le 8 mars dernier (aff. C-14/16). Pour mémoire, l’agrément préalable, prévu à l’article 210 C, 2 du CGI dans son ancienne rédaction, applicable aux apports faits par une société française à une société étrangère, a été jugé contraire à la directive fusions 2009/133/CE (la Directive) ainsi qu’à la liberté d’établissement. Le Conseil d’Etat a alors suivi l’interprétation de la CJUE et écarté l’obligation de recourir à un agrément dans une hypothèse de fusion franco-luxembourgeoise (26 juin 2017, n° 369311).

Il résulte de cette jurisprudence communautaire, accablante pour le régime français, que le bénéfice du report de l’imposition attaché aux biens apportés jusqu’à leur réalisation effective est absolu. Ainsi, aucune condition supplémentaire ne peut être imposée par un Etat membre. Une seule exception possible est prévue : l’opération en cause, sur la base d’éléments objectifs vérifiables, a pour objectif principal la fraude ou l’évasion fiscales.

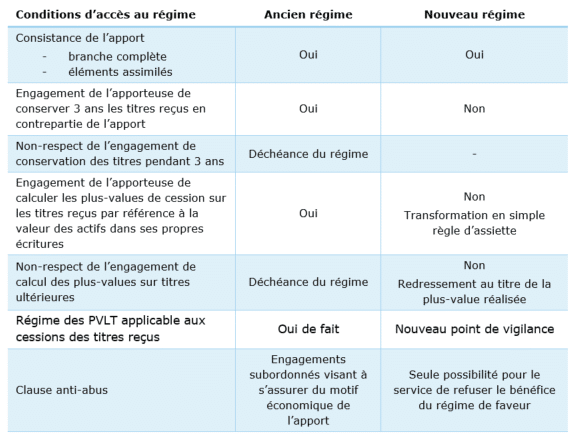

En conséquence, les conditions d’accès au régime de faveur des articles 210 A et suivants du CGI sont profondément modifiées et son volet agréments est entièrement revu. Cette refonte résulte de la revue du droit interne par le législateur à la « lumière » de la Directive, avec comme ligne de démarcation, le champ d’application de l’harmonisation européenne.

Les opérations dans le champ de l’harmonisation européenne sont facilitées. L’agrément préalable comme condition à l’application du régime spécial aux apports faits à des sociétés étrangères est supprimé et par ricochet tel est également le cas des engagements conditionnant l’accès au régime spécial pour les apports partiels d’actifs, scissions et apports-attributions (notamment, l’engagement de conservation des titres reçus en contrepartie de l’apport pendant 3 ans).

Les opérations jugées hors du champ de cette harmonisation restent sous contraintes avec le maintien des procédures d’agrément et des engagements corrélatifs, dont l’engagement de conservation des titres reçus pendant 3 ans.

Cependant, certaines opérations prévues par la directive fusions ne sont toujours pas reprises dans le droit interne. Ainsi, les scissions partielles sont toujours exclues de l’application du régime spécial.

Nous vous proposons d’examiner les modifications en commençant par les règles générales avant de poursuivre avec les aménagements par type d’opérations.

Entrée en vigueur des mesures nouvelles

Les nouvelles mesures s’appliquent aux opérations de restructuration (fusions, scissions et apports partiels d’actifs) réalisées à compter du 1er janvier 2018.

Cependant, en matière d’apport-attribution, le régime nouveau s’appliquera aux opérations d’attribution résultant d’apports réalisés à compter du 1er janvier 2018. Ainsi, demeurent soumises aux anciennes dispositions les opérations d’apports réalisées avant le 1er janvier 2018 dont seules les attributions de titres auraient lieu postérieurement au 1er janvier 2018.

On relèvera que les engagements de conservation de titres en cours ne sont pas visés par la réforme qui les maintient en l’état. On peut toutefois s’interroger sur les conséquences éventuelles en cas de leur non-respect lorsqu’ils portent sur des opérations accédant aujourd’hui directement au régime spécial. Des arguments forts militent pour considérer qu’aucune conséquence ne pourrait être tirée d’une rupture d’engagements de conservation en cours (comme nous semble-t-il d’engagements accessoires) s’agissant d’opérations intracommunautaires.

La définition des apports d’actifs est intégrée à l’article 210-0 A du CGI

L’article 210-0 A est désormais complété du cas des apports partiels d’actifs (non définis jusqu’alors par la loi). Est reprise la définition de l’article 2.d) de la Directive qui prévoit que « l’apport d’actifs » s’entend de « l’opération par laquelle une société apporte, sans être dissoute, l’ensemble ou une ou plusieurs branches de son activité à une autre société, moyennant la remise de titres représentatifs du capital social de la société bénéficiaire de l’apport ».

En revanche, la loi ne comprend toujours pas de définition de la « branche d’activité »*

On remarquera, en outre, que l’article 210 B du CGI continue de réserver le bénéfice du régime spécial aux seuls apports de branche complète d’activité, ce qui pousse à s’interroger sur l’effet qui peut être attendu de l’inclusion nouvelle. En revanche, les autres dispositifs de faveur visés par l’article 210-0 A du CGI, lorsqu’ils ne prévoient pas la même restriction de champ d’application que celle de l’article 210 B, bénéficieront aux opérations relevant de la définition nouvelle (y compris l’apport de l’ensemble de l’activité).

* Selon l’article 2 j) de la Directive, « la branche d’activité » correspond à « l’ensemble des éléments d’actif et de passif d’une division d’une société qui constituent, du point de vue de l’organisation, une exploitation autonome, c’est-à-dire un ensemble capable de fonctionner par ses propres moyens ». Cette définition est reprise par la doctrine administrative BOI IS FUS 20 20 n°10.

La définition des échanges de titres de la directive « fusions » est intégrée à l’article 210 B du CGI

La définition des apports de participation assimilés à une branche complète d’activité est étendue aux apports de titres consolidant un bloc de participation majoritaire.

Pour mémoire, l’actuel article 210 B du CGI assimile les apports de participations portant sur plus de 50 % du capital de la société dont les titres sont apportés à une branche complète d’activité, sous réserve que la société apporteuse respecte certaines règles et conditions (art. 38, 7 bis, al. 3 et 4).

Sont nouvellement visées les hypothèses où la société bénéficiaire détenant déjà plus de 50 % du capital de la société dont les titres sont apportés, l’apport considéré vient renforcer cette détention.

Transposition de la clause anti-abus prévue par la directive « fusions » (CGI, art. 210 0 A, III)

Dans le régime nouveau, dès lors que l’opération entre par sa nature dans le champ du régime spécial, le seul moyen pour l’Administration de s’opposer à l’application du régime de faveur passe par la mise en œuvre de la clause anti-abus.

Transposition littérale de l’article 15, 1.a) de la Directive, la clause anti-abus instaurée interdit l’application des dispositifs de faveur en matière de restructuration d’entreprises prévus à l’article 210-0 A du CGI (CGI, arts. 38-7 bis, 93 quater I ter et V, 112, 115, 120, 121, 151 octies, 151 octies A, 151 octies B, 151 nonies, 208 C, 208 C bis, 210 A à 210 C, 210 E, 210 F, 220 quinquies II, 2e et 3e alinéas et 223 A à 223 U) en cas d’opérations ayant comme objectif principal ou comme un de leurs objectifs principaux la fraude ou l’évasion fiscales.

Une présomption au bénéfice de l’Administration est posée en l’absence de motifs économiques valables. Si l’existence de tels motifs venait à être contestée par l’Administration, le contribuable pourrait néanmoins fournir une preuve contraire, appréciée dans le cadre d’une procédure de contrôle contradictoire en application de l’article L. 10 du LPF.

La restructuration ou la rationalisation des activités des sociétés participant à l’opération constitueraient, au regard du texte, des motifs économiques valables (conformément à l’article 15, 1.a) de la directive « fusions »).

La CJUE a dégagé au fil de sa jurisprudence une grille d’analyse sur la notion de motifs économiques valables au sens de la Directive. Elle juge qu’une restructuration peut être fondée en partie sur des objectifs fiscaux à condition que ces derniers ne soient pas prépondérants (Aff. C-126/10, Foggia, pt. 35).

L’appréciation du motif économique se fait au terme d’un examen des éléments objectifs et vérifiables propres à l’opération en cause (méthode du faisceau d’indices). Elle doit conduire à évaluer le poids respectif des motifs fiscaux et non fiscaux de l’opération ; ces derniers devant être prépondérants afin de bénéficier définitivement des avantages du régime spécial.

On relèvera que s’agissant d’une appréciation des faits, très peu d’affaires contentieuses devraient remonter jusqu’au Conseil d’Etat. Il conviendra d’être très attentif à la jurisprudence émanant des juges du fond.

L’insécurité juridique causée par la suppression de la procédure d’agrément et la mise en œuvre d’une clause anti-abus jouant a posteriori est tempérée par l’introduction d’une procédure de rescrit.

Mise en place d’une procédure de rescrit avec acceptation tacite en cas de silence de l’Administration (LPF, art. L. 80 B)

Un rescrit pourra être sollicité auprès de l’Administration préalablement à la réalisation d’une opération de fusion, de scission ou d’apport partiel d’actif, à partir d’une présentation écrite, précise et complète de cette opération. Il aura pour objet d’obtenir la confirmation selon laquelle l’opération envisagée ne peut pas être considérée comme ayant comme objectif principal ou comme un des objectifs principaux la fraude ou l’évasion fiscales (CGI, art. 210-0 A, III).

Dans le cadre de cette procédure, l’absence de réponse de l’Administration pendant un délai de 6 mois vaut acceptation tacite de l’opération et aucun redressement ne pourra être prononcé à ce titre (LPF, arts. L. 80 A et L. 80 B). Un décret en Conseil d’Etat précisera les modalités de son application.

S’il n’est pas certain que le délai de 6 mois soit compatible avec la vie des affaires, on saluera l’approche innovante et sécurisante du législateur.

Des modalités déclaratives spécifiques prévues en cas d’opérations réalisées au profit d’une société étrangère (CGI, art. 210-0 A, IV)

En cas de réalisation d’une opération de fusion, de scission ou d’apport partiel d’actif au profit d’une personne morale étrangère, la société française apporteuse sera désormais tenue de souscrire, dans le même délai que la déclaration de résultats de l’exercice au cours duquel l’opération a été réalisée, une déclaration spéciale par voie électronique conforme à un modèle établi par l’Administration. Un décret fixera le contenu de cette déclaration. Cette obligation purement déclarative qui consistera à décrire les motivations et conséquences de cette opération constituera le point de départ de la réflexion du service vérificateur dans la mise en œuvre de la clause anti-abus dans le cadre d’un contrôle fiscal.

Une amende de 10 000 € par opération sanctionnera son non-respect (CGI, art. 1760 bis). Ainsi, l’absence de déclaration ne remet pas en cause l’application du régime de faveur mais entraîne seulement une sanction financière.

Assouplissements en cas d’apport de « branche complète d’activité » (CGI, art. 210 B)

L’accès au régime spécial des apports de branche complète d’activité bénéficie d’une double simplification pour la société apporteuse :

- l’engagement de conservation des titres pendant trois ans est supprimé

- l’engagement de calculer les futures plus-values de cession afférentes aux titres reçus en rémunération d’un apport partiel d’actif à partir du prix de revient fiscal des éléments apportés est transformé en simple règle d’assiette, ce qui nous semble conforme au droit communautaire

Le régime spécial s’applique désormais de plein droit en présence d’un apport partiel d’actif représentatif d’une branche complète d’activité ou d’éléments assimilés, dont la définition est étendue aux apports renforçant une participation majoritaire.

Si jamais elle survenait dans un délai de 2 ans, la cession des titres reçus en contrepartie de l’apport, déliés de l’engagement de conservation requis jusqu’alors, entraînera la taxation de la plus-value/moins-value selon le régime de droit commun. Celle-ci sera alors intégralement imposable/déductible. Cette conséquence devra être un point de vigilance à l’avenir (l’article 39 duodecies du CGI n’est pas modifié par la réforme).

Maintien d’un agrément en cas d’apport de « branche non complète » (CGI, art. 210 B)

Une opération d’apport partiel d’actif ne constituant pas une branche complète d’activité sera toujours susceptible d’ouvrir droit au régime de faveur mais sur obtention d’un agrément. Cet agrément, pour lequel un engagement de conservation sera nécessaire, sera désormais de plein droit pour autant que les conditions suivantes soient réunies :

- l’opération est justifiée par un motif économique se traduisant notamment par l’exercice par la société bénéficiaire de l’apport d’une activité autonome et l’amélioration des structures, ainsi que par une association entre les parties, formalisée par un engagement de conservation des titres remis en contrepartie de l’apport pendant 3 ans ; c’est la loi qui fait désormais de cet engagement la preuve de l’association entre les parties. Ce faisant le législateur fait échec à toute confirmation de la jurisprudence du TA de Montreuil (TA Montreuil, 8 juin 20017, n° 1510089, Oberthur technologies) pour lequel l’engagement de conservation n’est qu’une des possibilités de démontrer une association entre les parties

- les dispositions de l’article 210-0 A sont respectées, à savoir la présence de motifs économiques valables et l’absence de motif principalement fiscal à l’opération. Cette condition un peu confuse devra être précisée par la doctrine administrative

- les modalités de l’opération permettent d’assurer l’imposition future des plus-values mises en sursis d’imposition

Aménagements relatifs aux scissions (CGI, art. 210 B, 3)

Pour les opérations de scission comportant au moins deux branches complètes d’activité, lorsque chacune des sociétés bénéficiaires reçoit une ou plusieurs de ces branches, le régime de faveur sera applicable sans que ne soit requis d’engagement de conservation des titres représentatifs de l’apport.

Cette obligation de conservation des titres ne sera plus exigée qu’en l’absence d’apport d’une branche complète d’activité dans le cadre d’un agrément et seulement des associés qui détiennent dans la société scindée, à la date d’approbation de la scission, 5 % au moins des droits de vote (abaissés à 0,1 % dans le cas d’exercice direct ou par l’intermédiaire de mandataires sociaux ou de préposés dans les 6 mois précédant cette date, de fonctions de direction, d’administration ou de surveillance).

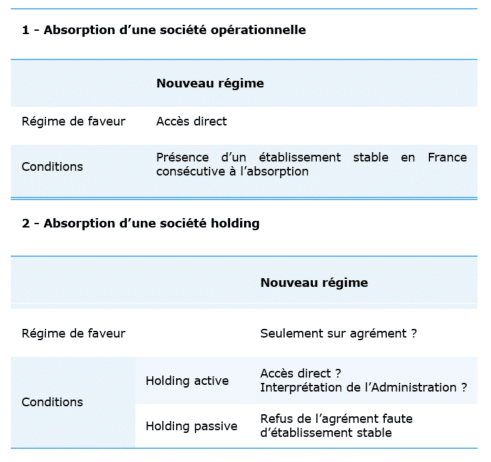

Aménagements relatifs aux apports faits à des personnes morales étrangères (CGI, art. 210 C, 2)

Les apports faits à des personnes morales étrangères par des personnes morales françaises vont ouvrir droit au régime spécial de plein droit (CGI, art. 210 C, 2 nouveau). Il est mis ainsi fin à la procédure d’agrément préalable durement critiquée dans l’arrêt Europark.

Le bénéfice du régime de faveur en matière d’opérations de fusion, de scission et d’apport partiel d’actif d’une branche complète d’activité ne sera désormais plus subordonné qu’au rattachement des éléments apportés à un établissement stable de la personne morale étrangère situé en France (CGI, art. 210 C, 2) (Il convient de rappeler par ailleurs l’obligation simplement déclarative décrite supra qui donnera lieu à une amende de 10 000 € en cas de non-respect).

La suppression de l’agrément concerne :

- les opérations d’apports partiels d’actifs proprement dites c’est-à-dire celles portant sur une branche autonome et complète d’activité, à l’exclusion de celles d’éléments assimilés, qui conduisent au maintien d’une activité exercée au sein d’un établissement stable en France

- les scissions de sociétés françaises au profit de sociétés étrangères, à condition qu’il existe au moins deux branches complètes avant la scission et que chaque bénéficiaire reçoive au moins l’une de ces branches

- les opérations de fusions par lesquelles une société étrangère absorbe une société française à condition que la société absorbée ait une activité opérationnelle. Lorsqu’il s’agit d’une holding passive, l’exigence de rattachement des éléments apportés à un établissement stable de la personne morale étrangère fera en toute hypothèse obstacle à ce que cette opération puisse bénéficier du régime spécial. En revanche, la question de l’accès direct au régime spécial peut se poser dans le cas de l’absorption d’une holding active

Quel traitement pour les apports de titres ?

La question se pose de savoir si les apports de titres répondant à la définition d’éléments assimilés sont exclus du régime spécial de plein droit et doivent faire l’objet d’un agrément. Le rapport de la Commission des finances de l’Assemblée nationale apporte un éclairage sur cette situation ainsi qu’un certain confort (Rapport au nom de la Commission des finances, de l’économie générale et du contrôle budgétaire sur le projet de loi de finances rectificative pour 2017, n°432, p.333). Ainsi l’administration fiscale a confirmé au Rapporteur que l’absence de mention relative aux apports de titres dans la nouvelle rédaction de l’article 210 C, 2 ne fera pas obstacle à l’application du régime de faveur en application de l’article 210 B.

Les apports de bloc de contrôle au sens de cet article, quand bien même ils seraient faits par une société française au bénéfice d’une société étrangère, relèvent automatiquement du régime spécial. A défaut de précision expresse dans la loi, la reprise de cette analyse au BOFiP serait bienvenue.

Cet assouplissement, combiné à l’extension de la définition des éléments assimilés aux apports renforçant une participation majoritaire sera très utile, à ces opérations, les plus fréquentes en pratique.

Aménagements du régime des apports-attributions (CGI, art. 115, 2)

L’attribution de titres, sommes ou valeurs aux membres de la société apporteuse en contrepartie de l’annulation de titres de cette société n’est pas considérée comme une distribution de revenus mobiliers (CGI, art. 115, 1). La même exonération s’applique également aux apports partiels d’actifs suivis d’une attribution gratuite aux associés de l’apporteuse des titres remis en contrepartie de l’apport, mais son bénéfice était jusqu’alors subordonné à un agrément ayant notamment pour objet de délier la société apporteuse de l’engagement de conservation des titres (Auparavant, les sociétés étaient tenues de demander un agrément auprès de l’Administration pour obtenir la dispense de l’engagement de conservation portant sur les titres reçus en contrepartie de l’apport (CGI, art. 115, 2 ; BOI-SJ-AGR-20-20-20140716 §420). Au regard des aménagements proposés, un tel agrément ne sera alors plus nécessaire).

Ce dernier étant supprimé en cas d’apport partiel d’actif portant sur une branche complète d’activité, l’exonération sera désormais automatiquement applicable lorsque les conditions suivantes seront réunies (CGI, ART. 115, 2) :

- l’apport est soumis au régime de faveur de l’article 210 A

- la société apporteuse dispose encore au moins d’une branche complète d’activité après la réalisation de l’apport

- l’attribution proportionnelle aux droits des associés dans le capital a lieu dans un délai d’un an à compter de la réalisation de l’apport

On retiendra utilement l’importance de la condition de maintien d’au moins une branche complète d’activité chez l’apporteuse postérieurement à l’opération d’apport, qui interdit purement et simplement l’attribution de titres aux associés de l’apporteuse en exonération d’impôts lorsqu’une société qui, ayant filialisé ses branches autonomes et complètes d’activité, ne détiendrait plus, du fait de l’attribution gratuite à ses associés des titres reçus en contrepartie de ses apports, que des actifs isolés.

La suppression de l’engagement de conservation des titres pendant trois ans caractérise un changement radical du régime spécial qui va conduire à grandement faciliter ces opérations d’apports-attributions.

Par ailleurs, l’exonération est étendue sur agrément préalable (i) aux apports partiels d’actifs non représentatifs d’une branche complète d’activité ou (ii) lorsque la société apporteuse ne dispose plus d’une branche complète d’activité après la réalisation de l’apport (CGI, art. 115, 2 bis) nouveau).

L’agrément sera délivré si les conditions suivantes sont satisfaites :

- les conditions prévues aux a, b et c du 3 de l’article 210 B sont remplies (voir ci-dessus, le cas des apports partiels d’actifs ne portant pas sur une branche complète d’activité) ;

- l’attribution est justifiée par un motif économique, se traduisant notamment par l’exercice, par la société apporteuse, d’une activité autonome et l’amélioration des structures, ainsi que par une association entre les parties formalisée par un engagement de conservation des titres de la société apporteuse par ses associés pendant 3 ans à compter de la réalisation de l’apport.

Le bénéfice des dispositions de l’article 115, 2 du CGI sera donc, dans le cas d’un apport partiel d’actif non représentatif d’une branche complète d’activité, soumis à :

- une double justification d’un motif économique : au niveau de l’opération (notamment exercice par la société bénéficiaire de l’apport d’une activité autonome et amélioration des structures) et à celui de l’attribution (notamment exercice par la société apporteuse d’une activité autonome et amélioration des structures), et

- un engagement de conservation de 3 ans portant sur les titres remis en contrepartie de l’apport détenus par la société apporteuse et sur les titres de la société apporteuse détenus par ses associés

Il est toutefois précisé que ces obligations de conservation ne sont exigées que des associés de référence qui détiennent dans cette société, à la date d’approbation de l’apport, 5 % au moins des droits de vote ou qui y exercent ou y ont exercé, dans les 6 mois précédant cette date, directement ou par l’intermédiaire de leurs mandataires sociaux ou préposés, des fonctions de direction, d’administration ou de surveillance et détiennent au moins 0,1 % des droits de vote dans la société.

Suppression de la possibilité d’apport des titres grevés de l’engagement de conservation sans remise en cause du régime de faveur sous certaines conditions

L’article 210 B bis du CGI permettait, sous certaines conditions, d’apporter des titres représentatifs d’un APA ou d’une scission grevés de l’engagement de conservation de 3 ans mentionné à l’article 210 B sans remise en cause du régime de faveur appliqué de plein droit ou sans que l’amende prévue à l’article 1768 soit appliquée.

Dès lors que l’application du régime de faveur n’est désormais plus subordonnée à l’engagement de conservation des titres et s’applique de plein droit lorsque les opérations d’apport partiel d’actif portent sur une branche complète d’activité, le texte a été simplement supprimé par le législateur.

Suppression des amendes en cas de non-souscription/non-respect de l’engagement de conservation des titres

L’article 1768 du CGI qui sanctionne par une amende l’associé d’une société scindée qui ne souscrit pas l’engagement de conservation ou ne respecte pas, totalement ou partiellement, l’obligation de conservation des titres des sociétés bénéficiaires des apports auxquels il est soumis pour l’application des dispositions prévues à l’article 210 B, est supprimé.

Ces autres articles peuvent également vous intéresser :