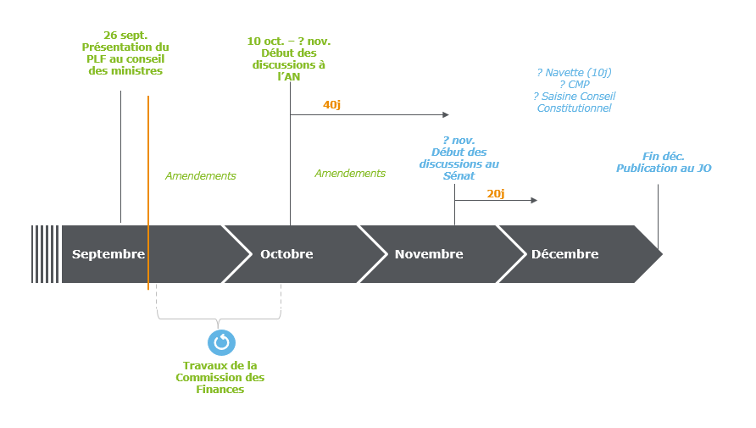

Le projet de loi de finances pour 2023 a été présenté le 26 septembre 2022 en Conseil des ministres. Les débats débuteront à l’Assemblée nationale à compter du 10 octobre prochain. Voici notre première analyse des mesures les plus significatives.

Rappel du processus législatif

Sommaire

Fiscalité des entreprises

Suppression de la cotisation sur la valeur ajoutée des entreprises (art. 5)

Le PLF 2023 prévoit la suppression progressive de la CVAE, ainsi qu’une baisse du plafonnement de la CET en fonction de la valeur ajoutée – sur 2 années.

Suppression progressive de la CVAE sur 2 ans

Réduction de moitié de la CVAE due par les entreprises en 2023

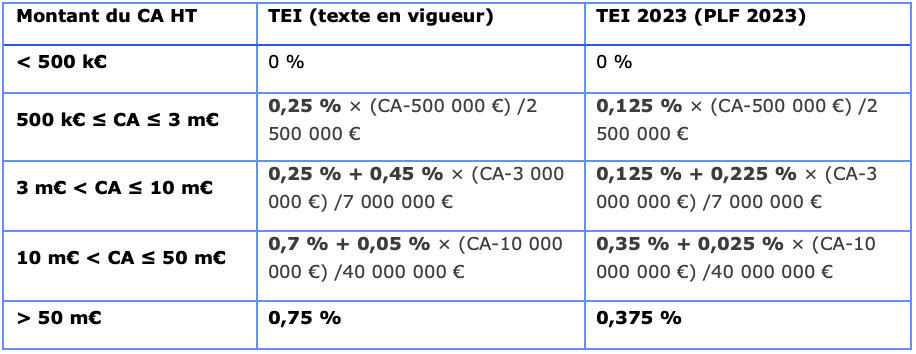

Le taux d’imposition à la CVAE est théoriquement fixé à 0,75 % pour l’ensemble des redevables. Toutefois, les entreprises dont le chiffre d’affaires hors taxe n’excède pas 50 m€ bénéficient d’un dégrèvement dont le montant varie en fonction du chiffre d’affaires.

En pratique, ce mécanisme aboutit à une exonération de CVAE lorsque le CA est inférieur à 500 k€ et à une taxation de la valeur ajoutée à un taux variable selon le CA lorsque celui-ci est compris entre 500 k€ et 50 m€.

Pour l’année 2023 ces taux effectifs d’imposition seraient diminués de moitié. De la sorte, le taux maximal de CVAE passerait de 0,75 % à 0,375 %.

Par ailleurs, la CVAE calculée d’après le taux effectif d’imposition est dégrevée d’un montant complémentaire de 500 € lorsque le CA hors taxe de l’entreprise est inférieur à 2 m€. Ce montant complémentaire de 500 € serait abaissé à 250 €.

En outre, la loi prévoit qu’après application de ces mécanismes d’abattement, le montant de la CVAE ne peut, pour les entreprises dont le CA excède 500 k€, être inférieur à 125 €. Ce montant plafond serait abaissé à 63 €.

Le taux de la taxe additionnelle à la CVAE (CGI, art. 1600, III, 1, al. 2) serait, lui, porté de 3,46 % à 6,92 %, pour les impositions établies au titre de 2023.

Enfin, il convient de relever que les prélèvements de 1 % (« frais de gestion ») en sus du montant de la CVAE, et de la taxe additionnelle à la CVAE perçus par l’Etat au titre des frais d’assiette, de recouvrement, de dégrèvement et de non-valeurs (CGI, art. 1647, XV) disparaîtraient dès le 1er janvier 2023.

Suppression de la CVAE à compter de 2024

Le projet de loi prévoit la suppression de la CVAE à compter du 1er janvier 2024.

La taxe additionnelle à la CVAE (prévue au III de l’article 1600 du CGI), serait également abrogée pour les impositions établies à compter du 1er janvier 2024.

Bien que la disparition progressive de la CVAE ne s’appliquerait qu’à compter de la CVAE due au titre de 2023, ces modifications pourraient avoir un effet sur les comptes consolidés clos dès le 31 décembre 2022 en raison de la classification de la CVAE (sur option en IFRS, obligatoire en US Gaap) en impôt sur le résultat et de la nécessité d’ajuster les impôts différés comptabilisés à ce titre le cas échéant.

Ajustement progressif du plafonnement de la CET

Pour mémoire, sur la base des textes en vigueur à ce jour, la cotisation économique territoriale (CET) est composée d’une part, de la cotisation sur la valeur ajoutée des entreprises (CVAE) et d’autre part, de la cotisation foncière des entreprises (CFE). Par ailleurs, le montant de la CET est plafonné à 2 % de la valeur ajoutée produite par l’entreprise (CGI, art. 1647 B sexies).

La suppression progressive de la CVAE entraînerait un ajustement corrélatif du plafonnement de la CET.

Année 2023

Le PLF 2023 aménagerait les dispositions de l’article 1647 B sexies du CGI, qui prévoient un dégrèvement de la CET en cas d’atteinte du plafond de 2 % de la valeur ajoutée.

Ainsi, pour la CET due au titre de 2023, le taux de 2 % serait abaissé à 1,625 %.

Le PLF 2023 viendrait, par ailleurs, légaliser la position retenue par la doctrine administrative selon laquelle la CFE retenue pour le calcul du plafonnement – de 2 % actuellement, de 1,625 % en 2023 – est notamment majorée du montant de la taxe spéciale au profit de la région Ile-de-France (BOI-IF-AUT-130 n°220).

A compter de 2024

A compter du 1er janvier 2024, le plafonnement de la CET en fonction de la valeur ajoutée, deviendrait le plafonnement de la seule CFE (CGI, art. 1647 B sexies). Pour la CFE due au titre de 2024, le plafond en fonction de la valeur ajoutée au-dessus duquel un dégrèvement est prévu serait une nouvelle fois réduit, le taux serait abaissé à 1,25 %.

Des dispositions spécifiques seraient prévues pour les exercices décalés.

Enfin, il convient de noter que l’article 1586 sexies du CGI, précisant les éléments permettant de calculer pour les besoins de la CET d’une part, le chiffre d’affaires (CA) des entreprises et d’autre part, leur valeur ajoutée (VA), serait supprimé à compter de 2024 pour être recodifié à l’article 1647 B sexies A du CGI.

Ce nouvel article du CGI détaillerait et ajusterait – très à la marge – les éléments à retenir pour le calcul du CA et de la VA de la « généralité des entreprises » et déclinerait ces informations pour les établissements de crédit et les sociétés de financement, pour les entreprises qui ont pour activité principale la gestion d’instruments financiers, pour les sociétés et groupements créés pour la réalisation d’une opération unique de financement d’immobilisations corporelles, et pour les mutuelles ou organismes assimilés.

Décalage d’un an du changement de taux de la taxe additionnelle à la CFE

Pour rappel, la LF 2020 a fixé à 0,89 % le taux national uniforme de la taxe additionnelle à la CFE (CGI, art. 1600, II-1 dernier alinéa). Ce taux étant inférieur au taux moyen préalablement appliqué dans les différentes chambres régionales, la LF 2020 a prévu l’application d’un taux transitoire jusqu’en 2022.

Le PLF 2023 prévoit :

- de proroger l’application de ce taux transitoire de taxe additionnelle à la CFE pour une année de plus, soit jusqu’en 2023.

- de décaler à compter du 1er janvier 2024, l’application du taux national uniforme de la taxe additionnelle à la CFE de 0,89 %, initialement prévu pour 2023 (CGI, art. 1600, II-1 dernier alinéa).

Fiscalité des personnes

Indexation sur l’inflation du barème de l’IR pour les revenus de 2022 et des grilles de taux par défaut du PAS (art. 2)

Comme chaque année, le PLF revalorise les tranches du barème de l’IR ainsi que les limites et seuils de réductions d’impôt lui étant associés par indexation sur la prévision d’évolution de l’indice des prix hors tabac de 2022 par rapport à 2021, soit 5,4 %.

Ces aménagements s’appliqueraient à l’IR dû au titre de l’année 2022 et des années suivantes.

Par ailleurs, les tranches de revenus des grilles de taux par défaut utilisées par le collecteur de la RAS lorsque le contribuable a opté pour le PAS ou lorsqu’il ne dispose pas du taux de PAS communiqué par l’Administration, sont également ajustées (CGI, art. 204 H). Les taux par défaut s’appliqueraient en fonction de ces nouvelles limites aux revenus perçus ou réalisés à compter du 1er janvier 2023 et favoriseraient un niveau d’imposition identique dans l’hypothèse de revenus stables.

Aménagement du mécanisme du prélèvement à la source (art. 3)

Pour mémoire, depuis le 1er janvier 2019, le prélèvement à la source (PAS) constitue le régime de droit commun du paiement de l’impôt sur le revenu.

Il concerne la majorité des revenus perçus par les contribuables (revenus d’activité et de remplacement, revenus fonciers).

Selon la nature du revenu, il prend la forme d’une RAS pratiquée par le débiteur des revenus, ou celle d’un acompte directement prélevé par l’Administration sur le compte bancaire du contribuable.

Le PLF 2023 vient aménager le mécanisme sur 2 points : 1) il prévoit de soumettre au régime de l’acompte, sous certaines conditions, les revenus tirés d’une activité salariée exercée en France lorsqu’ils sont versés par un employeur étranger (télétravail frontalier) – 2) il vient diminuer le seuil à partir duquel un contribuable est autorisé à moduler à la baisse le niveau de son prélèvement à la source (de 10 % à 5 % d’écart de revenus).

Application du mécanisme de l’acompte à certains revenus tirés d’une activité salariée exercée en France et versés par un employeur étranger

Rappel

Actuellement, les salaires de source française (c’est-à-dire ceux perçus en contrepartie d’une activité exercée en France) versés à un contribuable fiscalement domicilié en France sont soumis au mécanisme de la retenue à la source, dès lors qu’ils sont effectivement imposables en France (sous réserve des conventions fiscales), que l’employeur soit ou non établi en France (BOI-IR-PAS-10-10-10, n°60, 15 mai 2018).

Notons que tel n’est en revanche pas le cas des salaires de source étrangère (c’est-à-dire ceux perçus en contrepartie d’une activité exercée à l’étranger) versés à un contribuable domicilié fiscalement en France, lorsqu’ils sont versés par un employeur établi hors de France – dans ce cas, ils donnent lieu au versement de l’acompte (BOI-IR-PAS-10-10-10, n°100, 15 mai 2018).

PLF 2023

Le PLF 2023 soumettrait désormais au mécanisme de l’acompte les traitements et salaires de source française versés à un contribuable fiscalement domicilié en France par un employeur établi hors de France, sous réserve que plusieurs conditions soient remplies :

- L’employeur est établi dans un Etat membre de l’UE ou dans un Etat ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales, ainsi qu’une convention d’assistance mutuelle en matière de recouvrement (y compris si celle-ci est limitée au recouvrement de l’IR dû au titre de ces traitements et salaires), et qui n’est pas un ETNC (au sens de l’article 238-0 A du CGI) ;

- Le salarié bénéficiaire des revenus n’est pas à la charge d’un régime obligatoire français de sécurité sociale. Une exception à cette condition de non-affiliation est toutefois prévue pour les travailleurs frontaliers relevant, en principe, du régime de sécurité sociale suisse, mais ayant expressément demandé à être assujettis au régime français en application des dispositions de l’article L. 380-3-1 du CSS.

Selon l’exposé des motifs, cette dernière condition tient à ce que les employeurs étrangers dont les salariés sont à la charge d’un régime de sécurité sociale français sont de toutes façons déjà soumis pour ces salariés à des obligations sociales et ne rencontrent dès lors pas de difficulté dans l’application de la retenue à la source, le canal déclaratif étant le même en fiscal et en social.

En pratique, la mesure nouvelle concerne pour l’essentiel les employeurs étrangers de salariés frontaliers résidents fiscaux français, désireux de recourir de plus en plus au télétravail.

Les employeurs étrangers concernés devraient, en outre, déclarer chaque année à l’administration fiscale, pour chaque bénéficiaire, des informations relatives au montant net imposable à l’impôt sur le revenu de ces revenus, à une date fixée par arrêté du Ministre du budget.

Les manquements à cette obligation déclarative seraient sanctionnés par une amende, qui, sans pouvoir être inférieure à 500 €, ni excéder 50 000 € par déclaration, serait égale à :

- 5 % des sommes qui auraient dû être déclarées (en cas d’omissions ou d’inexactitudes) ;

- 10 % des sommes qui auraient dû être déclarées (en cas de non-dépôt de la déclaration dans les délais prescrits).

Un mécanisme de régularisation spontanée serait toutefois prévu.

Cette mesure s’appliquerait aux revenus perçus à compter du 1er janvier 2023.

Modulation à la baisse du taux du PAS

Rappel

Si un contribuable peut librement choisir de moduler à la hausse le niveau de son prélèvement, la modulation à la baisse est subordonnée à l’existence d’un écart de plus de 10 % entre :

- Le montant du prélèvement résultant de la situation et des revenus de l’année en cours estimés par le contribuable (« prélèvement estimé ») ;

- Le montant du prélèvement qu’il supporterait au cours de cette année en l’absence de modulation.

PLF 2023

La modulation à la baisse serait désormais possible en présence d’un écart supérieur à 5 %.

La mesure s’appliquerait aux revenus perçus à compter du 1er janvier 2023.

Mesures diverses

Prorogation de la réduction des tarifs d’accise sur l’électricité (art. 6)

Pour mémoire, afin de contenir la hausse des prix de l’électricité constatée en 2022, la LF 2022 a introduit un « bouclier tarifaire » pour l’électricité se traduisant concrètement, en matière fiscale, par une baisse de la taxe intérieure sur la consommation finale d’électricité (TICFE).

Le PLF 2023 prévoit de proroger ce bouclier tarifaire pour l’électricité initialement en vigueur jusqu’au 1er février 2023 et de maintenir temporairement cette minoration de l’accise sur l’électricité pour tous les consommateurs, particuliers comme professionnels.

Ainsi, du 1er février 2023 au 31 janvier 2024, les tarifs de TICFE seraient fixés à 1 €/MWh pour les consommations des ménages et à 0,5 €/MWh pour les autres consommations (minima fixés par la directive européenne sur la taxation de l’énergie).

Selon l’exposé des motifs de l’article, la fiscalité sur l’électricité pourrait diminuer de 6,76 €/MWh pour les particuliers.

Notons par ailleurs, que compte tenu de l’intégration de la taxe communale sur la consommation finale d’électricité – TCCFE – à la TICFE à compter de 2023 (LF 2021, art. 54), les effets du bouclier tarifaire sur l’électricité augmenteraient mécaniquement.

Suppression de dépenses fiscales inefficientes (art. 9)

Comme chaque année, un certain nombre de mesures fiscales – jugées « inefficientes, obsolètes ou sous-utilisées » – seraient supprimées :

- Le dispositif d’étalement des PV à court terme réalisées par les entreprises de pêche maritime lors de la cession de navires de pêche ou de parts de copropriétés de tels navires avant le 31 décembre 2010 (CGI, art. 39 quaterdecies, 1 quater) ;

- Le crédit d’impôt en faveur des maîtres-restaurateurs (CGI, art.244 quater Q) ;

- La réduction d’impôt au titre des souscriptions en numéraire au capital d’une société agréée de financement de la pêche artisanale – SOFIPECHE – (CGI, art. 199 quatervicies) ;

- La réduction d’impôt pour les chômeurs qui créent ou reprennent une entreprise (CGI, art. 200 octies) ;

- L’exonération temporaire de l’IS en faveur des entreprises créées en Corse dans les secteurs de l’artisanat, de l’industrie, de l’hôtellerie, du bâtiment et des travaux publics (CGI, art. 208 sexies) ;

- L’application du régime « patent box » de l’article 238 du CGI aux revenus issus des inventions non brevetées mais dont la brevetabilité a été certifiée par l’INPI (CGI, art. 238, I, 5°). Ces revenus seraient ainsi soumis au taux de droit commun de l’impôt sur les sociétés et non plus au taux réduit de 10 %. Cette mesure était exclusivement réservée aux PME (CA mondial du groupe inférieur à 50 m€ et revenus bruts issus de l’ensemble des actifs incorporels inférieur à 7,5 m€ en moyenne sur les 5 derniers exercices).

On notera qu’à l’exception de cette dernière mesure – qui s’appliquerait au titre des exercices clos à compter du 31 décembre 2022, les 5 autres dispositifs supprimés étaient en tout état de cause déjà obsolètes.