L’Administration apporte des précisions au BOFiP s’agissant des sanctions relatives au non-respect des obligations mises à la charge des opérateurs de plateforme (DAC 7). Des modèles d’attestations annuelles utilisables dans le cadre de l’obligation d’information des vendeurs et des prestataires sont désormais disponibles sur le site www.impots.gouv.fr.

Rappel

La 7e révision de la Directive relative à la coopération administrative dans le domaine fiscal (2011/16/UE), en vue d’étendre les règles de transparence fiscale de l’UE aux plateformes numériques (Directive (UE) 2021/514, dite « DAC 7 ») a été adoptée par l’Union européenne en mars 2021.

Celle-ci prévoit que les opérateurs de plateformes numériques sont tenus de déclarer à leur administration fiscale un certain nombre d’informations relatives à leurs clients et aux revenus qu’ils ont générés au titre de chaque année civile avant le 31 janvier de l’année suivante.

Les dispositions DAC 7 ont été transposées en droit français par la LF 2022 (articles 1649 ter A à 1649 ter E du CGI).

Ainsi, depuis le 1er janvier 2023, les opérateurs de plateformes, mettant à la disposition d’utilisateurs un dispositif permettant une mise en relation, par voie électronique, afin d’effectuer, directement ou indirectement, certaines prestations limitativement énumérées par le texte, sont dans l’obligation de souscrire auprès de l’administration fiscale une déclaration relative aux opérations réalisées par les vendeurs et les prestataires utilisateurs de plateformes par leur intermédiaire.

La 1re déclaration est ainsi à déposer avant le 31 janvier 2024 au titre des opérations de l’année 2023.

Le décret et l’arrêté précisant les modalités d’application de l’obligation déclarative ont été publiés au J.O. du 28 décembre 2022. Dans la foulée, l’administration fiscale avait commenté ces nouvelles dispositions au BOFiP (BOI-INT-AEA-30, 11 janvier 2023).

A cette occasion, elle avait toutefois indiqué qu’elle ne commenterait qu’ultérieurement les sanctions relatives au non-respect des obligations mises à la charge des opérateurs de plateforme. Pour rappel, la loi prévoit une amende forfaitaire ne pouvant excéder 50 k€ pour les opérateurs de plateforme qui ne remplissent pas leurs obligations déclaratives dans les délais requis et/ou ne mettent pas en œuvre les diligences nécessaires pour identifier leurs vendeurs.

Le 13 décembre 2023, l’Administration a finalement complété ses commentaires en conséquence.

Les nouvelles précisions au BOFiP

Manquements à l’obligation de transmettre un document récapitulatif à l’Administration (BOI-INT-AEA-30-50-13.12.2023 §10 et s.)

L’Administration fournit la liste des manquements passibles d’une sanction.

Ainsi, seraient concernés, d’une part, le dépôt hors délai ou l’absence de dépôt de la déclaration DAC 7, et d’autre part, la présence d’informations erronées (erreurs concernant les données obligatoires non conformes au schéma technique dont les précisions figurent dans le cahier des charges disponible en ligne sur www.impots.gouv.fr, ou conformes au format technique attendu mais dont la teneur s’avère erronée après contrôle de leur exactitude par l’Administration) ou l’absence d’informations obligatoires dans une déclaration, que cette déclaration soit déposée dans le délai légal ou au-delà de ce délai.

L’administration fiscale précise par ailleurs, qu’en application de l’article L. 188, alinéa 2 du LPF, cette amende est prescrite à l’expiration de la 4e année suivant celle au cours de laquelle les infractions ont été commises.

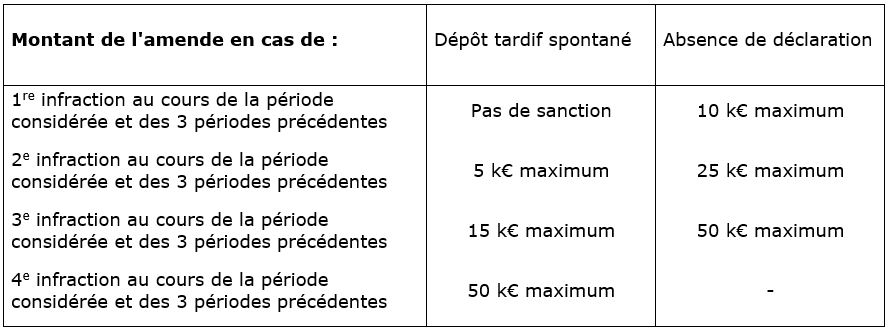

L’Administration confirme que l’amende ne pourra pas excéder 50 k€, et que son application fera l’objet d’une modulation selon la nature de l’infraction commise :

- En cas de défaillance déclarative

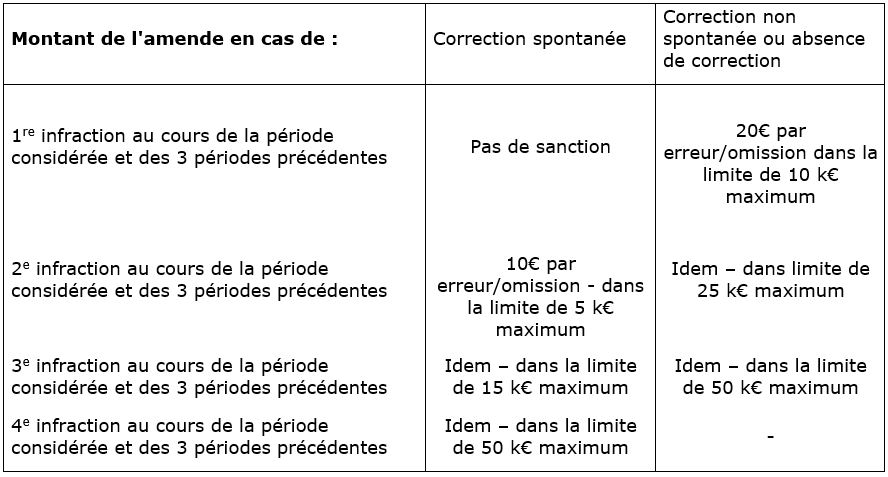

- En cas d’erreurs ou d’omissions

Les erreurs ou omissions présentes dans une déclaration déposée dans les délais font l’objet d’amendes différentes selon qu’elles ont fait, ou non, l’objet d’une correction spontanée :

Les erreurs ou omissions présentes sur une déclaration déposée hors délai se voient appliquer la même amende que celle encourue en cas d’absence de déclaration (voir tableau ci-dessus).

Des sanctions propres aux opérateurs de plateforme hors UE (BOI-INT-AEA-30-50-13.12.2023 §80 et s.) sont également prévues.

Pour rappel, les opérateurs de plateforme étrangers sont tenus de s’enregistrer auprès de l’administration fiscale française dès lors qu’ils débutent, en France, une activité entrant dans le champ de DAC 7, afin d’obtenir un numéro d’enregistrement individuel.

Les opérateurs de plateforme établis en dehors de l’UE ne respectant pas leurs obligations déclaratives en France doivent faire l’objet de deux mises en demeure consécutives (3 mois puis 30 jours) de se conformer à leurs obligations déclaratives.

A défaut de régulariser leur situation, les opérateurs se verraient retirer leur numéro d’enregistrement individuel à l’expiration d’un délai de 3 mois à compter de la 2e mise en demeure.

Il ne leur serait alors possible de formuler une nouvelle demande de numéro d’enregistrement unique qu’à l’expiration d’un délai de 6 mois.

L’administration fiscale précise que la mise en œuvre de cette procédure de retrait du numéro individuel d’enregistrement exclut l’application de l’amende forfaitaire ne pouvant excéder 50 k€.

Manquements aux obligations de diligence ou d’informations des vendeurs et prestataires (BOI-INT-AEA-30-50-13.12.2023 § 130 et s.)

Les manquements aux obligations de procéder aux diligences nécessaires à l’identification des vendeurs ou prestataires et de communication à chacun des vendeurs ou prestataires des données les concernant qui sont transférées à l’Administration, sont également passibles de l’amende forfaitaire ne pouvant excéder 50 k€.

L’Administration vient préciser que le montant de cette amende forfaitaire ne peut excéder :

- 10 k€ en cas de 1ère infraction au cours de la période considérée et des 3 périodes précédentes

- 20 k€ en cas de 2ème infraction au cours de la période considérée et des 3 périodes précédentes

- 50 k€ à compter de la 3ème infraction au cours de la période considérée et des 3 périodes précédentes.

Précision concernant les modalités de communication des informations relatives à la contrepartie (BOI-INT-AEA-30-30-10-13.12.2023 §85)

Pour mémoire, la déclaration DAC 7 doit contenir les informations relatives à la contrepartie perçue en monnaie fiduciaire par les vendeurs ou prestataires, dans la monnaie dans laquelle ceux-ci ont été payés.

L’Administration vient préciser que, par exception à ce principe, dans l’hypothèse où un même vendeur ou prestataire réalise des opérations dans des monnaies différentes sur une même plateforme, l’opérateur est alors tenu de déclarer les contreparties perçues par ce vendeur ou prestataire dans une seule et même devise parmi celles utilisées (conversion effectuée en retenant le taux moyen annuel indiqué par la BCE pour l’année concernée).

Publication des modèles de communication pour l’obligation d’information des vendeurs ou prestataires

Dans l’espace dédié à DAC 7 du site www.impots.gouv.fr, l’Administration vient de publier des modèles de communication pour l’obligation d’information des vendeurs ou prestataires.

Rappelons qu’y figurent également les documents techniques (cahier des charges, schéma XSD de collecte…).