La loi de finances pour 2023 a été publiée au JO du 31 décembre 2022, après avoir été validée, pour l’essentiel, par le Conseil constitutionnel.

Adoptez le bon réflexe !

- Retrouvez le replay de la conférence Loi de finances 2023 : la fiscalité pour passer la crise

- Retrouvez la Cartographie des mesures fiscales du Projet de Loi de Finances pour 2023

- Toutes les analyses de nos experts directement dans votre boite email en vous abonnant à notre newsletter personnalisée !

Sommaire

- Suppression de la cotisation sur la valeur ajoutée des entreprises (art. 55)

- Création d’un dispositif fiscal adapté aux captives de réassurance en France (art. 6)

- Prorogation du taux majoré à 25 % du dispositif IR-PME (art. 17)

- Droits de mutation : Assimilation d’une cession d’entreprise individuelle soumise à l’IS à une cession de droits sociaux (art. 23)

- Attribution de titres représentatifs d’un apport partiel d’actif ne correspondant pas à une branche complète d’activité et régime de faveur : allègement des conditions requises pour bénéficier de l’agrément (art. 25)

- Relèvement à 42 500 € du seuil de bénéfice imposable au taux réduit d’IS de 15 % (art. 37)<>

- Aménagement de la taxe sur les services numériques (art. 30)

- Extension du champ d’application du mécanisme d’étalement des subventions publiques pour la R&D (art. 32)

- Contribution de solidarité des entreprises pétrolières (art. 40)

- Plafonnement de certaines recettes des producteurs d’électricité (art. 54)

- Reconduction du dispositif de soutien aux JEI (art. 33)

- Prorogation du « crédit d’impôt collection » (art. 42)

- Forfait social : Prorogation d’un an de l’exonération temporaire pour les abondements d’entreprise relatifs à l’achat d’actions (art. 107)

- Indexation sur l’inflation du barème de l’IR pour les revenus de 2022 et des grilles de taux par défaut du PAS (art. 2)

- Aménagement du mécanisme du prélèvement à la source (art. 3)

- Renforcement du crédit d’impôt pour frais de garde de jeunes enfants (art. 20)

- Suppression du crédit d’impôt pour le 1er abonnement à un journal (art. 21)

- Prorogation du crédit d’impôt au titre des bornes de recharge de véhicules électriques (art. 31)

- Crédit d’impôt pour la formation du chef d’entreprise (art. 46)

- Rehaussement du taux de la taxe sur les logements vacants (art. 74)

- ESFP : Transmission directe des relevés de comptes du contribuable par les établissements financiers sur demande de l’Administration (art. 89)

- Extension des pouvoirs de contrôle de l’Administration sur les contrats de capitalisation ou de placement détenus à l’étranger (art. 90)

- Evaluation des locaux professionnels (art. 103)

- Report de la révision des évaluations foncières des habitations (art. 106)

Contentieux et contrôle fiscal

- Extension du champ d’intervention des officiers fiscaux judiciaires (art. 84)

- Droit de communication de l’Administration auprès des dépositaires de documents publics (art. 92)

- Crédit d’impôt en faveur des exploitations n’utilisant pas de glyphosate : Modalités d’application de la réglementation de l’UE en matière d’aides de minimis dans le secteur agricole (art. 52)

- Prorogation de la réduction des tarifs d’accise sur l’électricité (art. 64)

- Exemption de TGAP de certains résidus réceptionnés par des installations de stockage de déchets dangereux (art. 69)

- Suppression de dépenses fiscales inefficientes (art. 72)

- Extension du droit de communication de l’administration des douanes et des droits indirects (art. 81)

- Nouvelles obligations déclaratives pesant sur les prestataires de services de paiement – PSP (art. 87)

Mesures censurées par le Conseil constitutionnel

- Censure des « cavaliers budgétaires »

Fiscalité des entreprises

Suppression de la cotisation sur la valeur ajoutée des entreprises (art. 55)

La LF 2023 prévoit la suppression progressive de la CVAE, ainsi qu’une baisse du plafonnement de la CET en fonction de la valeur ajoutée – sur 2 années.

Suppression progressive de la CVAE sur 2 ans

Réduction de moitié de la CVAE due par les entreprises en 2023

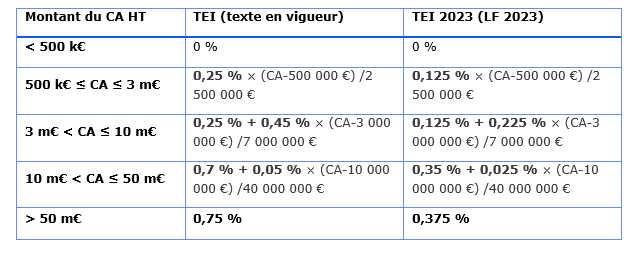

Le taux d’imposition à la CVAE est théoriquement fixé à 0,75 % pour l’ensemble des redevables. Toutefois, les entreprises dont le chiffre d’affaires hors taxe n’excède pas 50 m€ bénéficient d’un dégrèvement dont le montant varie en fonction du chiffre d’affaires.

En pratique, ce mécanisme aboutit à une exonération de CVAE lorsque le CA est inférieur à 500 k€ et à une taxation de la valeur ajoutée à un taux variable selon le CA lorsque celui-ci est compris entre 500 k€ et 50 m€.

Pour l’année 2023 ces taux effectifs d’imposition sont diminués de moitié. De la sorte, le taux maximal de CVAE passe de 0,75 % à 0,375 %.

Par ailleurs, la CVAE calculée d’après le taux effectif d’imposition est dégrevée d’un montant complémentaire de 500 € lorsque le CA hors taxe de l’entreprise est inférieur à 2 m€. Ce montant complémentaire de 500 € est abaissé à 250 €.

En outre, la loi prévoit qu’après application de ces mécanismes d’abattement, le montant de la CVAE ne peut, pour les entreprises dont le CA excède 500 k€, être inférieur à 125 €. Ce montant est abaissé à 63 €.

Le taux de la taxe pour frais de CCI (CGI, art. 1600, III, 1, al. 2) est, lui, porté de 3,46 % à 6,92 %, pour les impositions établies au titre de 2023.

Enfin, il convient de relever que les prélèvements de 1 % (« frais de gestion ») en sus du montant de la CVAE, et de la taxe additionnelle à la CVAE perçus par l’Etat au titre des frais d’assiette, de recouvrement, de dégrèvement et de non-valeurs (CGI, art. 1647, XV) disparaitront dès le 1er janvier 2023.

Suppression de la CVAE à compter de 2024

La loi nouvelle prévoit la suppression de la CVAE à compter du 1er janvier 2024.

La taxe additionnelle à la CVAE (prévue au III de l’article 1600 du CGI), est également abrogée pour les impositions établies à compter du 1er janvier 2024.

Ajustement progressif du plafonnement de la CET

Pour mémoire, la cotisation économique territoriale (CET) est composée d’une part, de la cotisation sur la valeur ajoutée des entreprises (CVAE) et d’autre part, de la cotisation foncière des entreprises (CFE). Le montant de la CET est plafonné à 2 % de la valeur ajoutée produite par l’entreprise (CGI, art. 1647 B sexies).

La suppression progressive de la CVAE entraîne un ajustement corrélatif du plafonnement de la CET.

Année 2023

La LF 2023 aménage les dispositions de l’article 1647 B sexies du CGI, qui prévoient un dégrèvement de la CET en cas d’atteinte du plafond de 2 % de la valeur ajoutée.

Ainsi, pour la CET due au titre de 2023, le taux de 2 % est abaissé à 1,625 %.

La LF 2023 vient, par ailleurs, légaliser la position retenue par la doctrine administrative selon laquelle la CFE retenue pour le calcul du plafonnement – de 2 % actuellement, de 1,625 % en 2023 – est notamment majorée du montant de la taxe spéciale au profit de la région Ile-de-France (BOI-IF-AUT-130 n°220).

A compter de 2024

A compter du 1er janvier 2024, le plafonnement de la CET en fonction de la valeur ajoutée deviendra le plafonnement de la seule CFE (CGI, art. 1647 B sexies). Pour la CFE due au titre de 2024, le plafond en fonction de la valeur ajoutée au-dessus duquel un dégrèvement est prévu sera une nouvelle fois réduit ; le taux sera ainsi abaissé à 1,25 %.

Des dispositions spécifiques sont prévues pour les exercices décalés.

Enfin, il convient de noter que l’article 1586 sexies du CGI, précisant les éléments permettant de calculer pour les besoins de la CET d’une part, le chiffre d’affaires (CA) des entreprises et d’autre part, leur valeur ajoutée (VA), sera supprimé à compter de 2024 pour être recodifié à l’article 1647 B sexies A du CGI.

Ce nouvel article du CGI détaille et ajuste – très à la marge – les éléments à retenir pour le calcul du CA et de la VA de la généralité des entreprises et décline ces informations pour les établissements de crédit et les sociétés de financement, pour les entreprises qui ont pour activité principale la gestion d’instruments financiers, pour les sociétés et groupements créés pour la réalisation d’une opération unique de financement d’immobilisations corporelles, et pour les mutuelles ou organismes assimilés.

Décalage d’un an du changement de taux de la taxe additionnelle à la CFE

Pour rappel, la LF 2020 a fixé à 0,89 % le taux national uniforme de la taxe additionnelle à la CFE (CGI, art. 1600, II-1 dernier alinéa). Ce taux étant inférieur au taux moyen préalablement appliqué dans les différentes chambres régionales, la LF 2020 a prévu l’application d’un taux transitoire jusqu’en 2022.

La LF 2023 prévoit :

- de proroger l’application de ce taux transitoire de taxe additionnelle à la CFE pour une année de plus, soit jusqu’en 2023.

- de décaler à compter du 1er janvier 2024, l’application du taux national uniforme de la taxe additionnelle à la CFE de 0,89 %, initialement prévu pour 2023 (CGI, art. 1600, II-1 dernier alinéa).

Création d’un dispositif fiscal adapté aux captives de réassurance en France (art. 6)

Un groupe peut conserver une partie des risques de ses filiales dans le cadre d’une captive de réassurance dont il détient le capital, laquelle réassure une partie des risques couverts par les assureurs. Contrairement à d’autres pays (Bermudes, Luxembourg avec la provision pour fluctuation de sinistralité ou « PFS »), la France ne disposait pas, jusqu’à présent, de régime fiscal incitatif propre à ces captives.

La notion d’entreprise captive de réassurance est précisément définie à l’article L. 350-2, 3° du Code des assurances. Il s’agit d’une entreprise détenue par certaines entreprises financières ou non financières, qui a pour objet la fourniture d’une couverture de réassurance portant exclusivement sur les risques de l’entreprise ou des entreprises auxquelles elle appartient, ou bien les risques d’une ou plusieurs autres entreprises du groupe dont elle fait partie.

Dans le contexte actuel de dégradation globale du niveau de la couverture assurantielle des entreprises françaises, une mesure visant à créer un cadre fiscal favorable au développement des captives de réassurance sur le sol français a été intégrée à la LF 2023 (CGI, nouvel art. 39 quinquies G, II).

Ainsi, les captives de réassurance (telles que définies à l’article L. 350-2, 3° du Code des assurances) non détenues par une entreprise financière (telles que définies à l’article L. 350-2, 12° du Code des assurances), seront autorisées à constituer en franchise d’impôt, une provision destinée à faire face aux charges afférentes aux opérations de réassurance relevant de certaines catégories listées à l’article A 344-2 du Code des assurances dans sa version en vigueur au 31 décembre 2022 (i.e. dommages aux biens professionnels et agricoles, catastrophes naturelles, responsabilité civile générale, pertes pécuniaires, dommages et pertes pécuniaires consécutifs aux atteintes aux systèmes d’information et de communication et des transports).

Le plafond annuel des dotations à cette provision pouvant être retranchées du résultat imposable ne pourra toutefois excéder un montant qui sera fixé par décret en fonction du niveau de bénéfices techniques.

La limite du montant global de la provision sera également fixée par décret en fonction de la moyenne sur les 3 dernières années du minimum de capital requis au sens de l’article L. 352-5 du Code des assurances.

La provision sera affectée à la compensation globale du solde négatif du compte de résultat technique de l’exercice pour l’ensemble des risques correspondants, dans l’ordre d’ancienneté des dotations annuelles.

Les dotations annuelles non utilisées devront être rapportées au bénéfice imposable de la 16e année suivant celle de leur comptabilisation.

Cette mesure entre en vigueur le 1er janvier 2023. Elle fera l’objet d’une évaluation d’ici le 30 septembre 2025, afin notamment de mesurer son efficacité et son coût.

Prorogation du taux majoré à 25 % du dispositif IR-PME (art. 17)

Pour mémoire, les contribuables fiscalement domiciliés en France peuvent bénéficier d’une réduction d’impôt sur le revenu au titre des souscriptions en numéraire au capital initial ou aux augmentations de capital de certaines sociétés non cotées (CGI, art. 199 terdecies-0 A, également dit mécanisme IR-PME).

Ce dispositif a été renforcé dans le cadre de la LF 2018, qui a relevé le taux de la réduction d’impôt de 18 % à 25 % pour les versements effectués jusqu’au 31 décembre 2018. Cette hausse du taux a été prorogée, à plusieurs reprises, pour s’appliquer aux versements effectués jusqu’au 31 décembre 2019 (LF 2019), aux versements effectués jusqu’au 31 décembre 2020 (LF 2020), aux versements effectués jusqu’au 31 décembre 2021 (LF 2021) puis aux versements effectués jusqu’au 31 décembre 2022 (LFR 2021).

Cependant ce taux majoré de 25 % n’a pu être appliqué de manière continue durant toute cette période, son application étant soumise à l’aval de la Commission européenne. Ainsi, le taux majoré prorogé par la LF 2021 fut applicable aux versements effectués entre le 9 mai 2021 (date d’entrée en vigueur du décret n°2021-559 du 6 mai 2021 faisant suite à la décision de la Commission européenne autorisant l’application du taux majorée de 25 % pour 2021 – C(2021) 2123 final du 31 mars 2021) et le 31 décembre 2021. De même, le taux majoré actuellement en vigueur, prorogé par la LFR 2021, s’applique aux versements effectués entre le 18 mars 2022 (date fixée par le décret n°2022-371 du 16 mars 2022 faisant suite à la décision de la Commission européenne autorisant l’application du taux majoré de 25 % pour 2022 – C(2022) 754 final du 11 février 2022) et le 31 décembre 2022.

La LF 2023 proroge une nouvelle fois l’application du taux majoré de 25 % jusqu’au 31 décembre 2023. Cette mesure s’applique aux souscriptions/augmentations de capital réalisées à compter d’une date fixée par décret qui ne pourra pas être postérieure de plus de 2 mois à la date de réception par le Gouvernement de la réponse de la Commission européenne sur l’application du taux majoré de 25 % pour l’année 2023.

On notera que la prolongation en 2023 de ce taux majoré s’applique également à la réduction d’impôt pour investissements dans les sociétés foncières solidaires visées à l’article 199 terdecies‑0 AB du CGI.

En outre, les dispositifs de réduction d’impôt IR-PME et de réduction d’impôt applicable aux investissements dans les foncières solidaires devront faire l’objet d’un rapport remis au parlement avant le 30 septembre 2023, afin d’évaluer les modifications susceptibles de leur être apportées postérieurement au 31 décembre 2023.

Droits de mutation : Assimilation d’une cession d’entreprise individuelle soumise à l’IS à une cession de droits sociaux (art. 23)

Pour mémoire, la LF 2022 anticipant les conséquences de l’entrée en vigueur du projet de loi en faveur de l’activité professionnelle indépendante a prévu que les entrepreneurs puissent opter pour l’IS via leur assimilation à une EURL, sans avoir à modifier leurs statuts juridiques au préalable (art. 13).

Cette mesure est entrée en vigueur en même temps que la loi en faveur de l’activité professionnelle indépendante (Loi n°2022-172 du 14 février 2022), soit le 15 mai 2022.

La LF 2023 vient compléter ce nouveau régime applicable à l’entrepreneur individuel soumis à l’IS, en précisant les conséquences fiscales d’une cession d’entreprise individuelle soumise à l’IS.

Ainsi, la cession d’une entreprise individuelle ayant opté pour l’IS doit être assimilée à une cession de droits sociaux, donnant lieu au paiement des droits de mutation de l’article 726 du CGI – i.e. taux de 3 % pour les cessions de parts sociales porté à 5 % en cas de prépondérance immobilière.

En l’absence de précision, la mesure s’applique aux cessions réalisées à compter du 1er janvier 2023.

Attribution de titres représentatifs d’un apport partiel d’actif ne correspondant pas à une branche complète d’activité et régime de faveur : Allègement des conditions requises pour bénéficier de l’agrément (art. 25)

Rappel

Pour mémoire, le 2 de l’article 115 du CGI permet, sous certaines conditions et de plein droit, de ne pas considérer l’attribution de titres représentatifs d’un apport partiel d’actif d’une branche complète d’activité placé sous le régime de l’article 210 A du CGI, aux associés de la société apporteuse, comme une distribution de revenus mobiliers.

En revanche, lorsque l’apport partiel d’actif/de titres assimilés n’est pas représentatif d’une branche complète d’activité ou lorsque la société apporteuse ne dispose pas d’au moins une branche complète d’activité après l’apport, le bénéfice de ce régime de faveur est subordonné à l’obtention d’un agrément (CGI, art. 115, 2 bis).

L’agrément est délivré sous réserve que les conditions limitativement énumérées par l’article 115, 2 bis du CGI, soient remplies :

- Le respect des conditions de l’article 210 B, 3 du CGI (incluant une condition d’engagement de conservation pendant 3 ans des titres remis en contrepartie de l’apport) ;

- La justification de l’attribution des titres par un motif économique, se traduisant notamment par l’exercice par la société apporteuse d’une activité autonome et l’amélioration des structures ;

- La justification de l’attribution par une association entre les parties formalisée par l’engagement des associés de la société apporteuse de conserver les titres de cette société pendant 3 ans à compter de la réalisation de l’apport.

L’obligation de conservation des titres (de la société apporteuse et de la société bénéficiaire de l’apport) concerne uniquement deux catégories d’actionnaires de la société apporteuse :

- Ceux qui détiennent au moins 5 % des droits de vote à la date d’approbation de l’apport ; ou ceux

- qui détiennent au moins 0,1 % des droits de vote et qui y exercent ou y ont exercé, dans les 6 mois précédant la date d’approbation de l’apport, directement ou par l’intermédiaire de leurs mandataires sociaux ou préposés, des fonctions de direction, d’administration ou de surveillance.

LF 2023

Sous certaines conditions, certains associés de la société apporteuse se verront désormais affranchis de leur obligation de conservation.

Ainsi, les actionnaires détenant au moins 5 % des droits de vote de la société apporteuse à la date d’approbation de l’apport, ne sont pas soumis à l’obligation de conservation des titres lorsque les 3 conditions suivantes sont remplies :

- les actions de la société apporteuse sont admises aux négociations sur un marché réglementé français ou européen ;

- la société apporteuse n’est pas contrôlée par un actionnaire ou un groupe d’actionnaires agissant de concert au sens de l’article L. 233-3 du Code de commerce ;

- l’actionnaire détenant 5 % au moins des droits de vote de la société apporteuse n’exerce pas une influence notable sur la gestion de cette dernière au sens de l’article L. 233-17-2 du Code de commerce.

Les autres conditions requises pour obtenir l’agrément demeurent applicables.

Le texte lui-même semble assez clair sur le fait que la dispense d’engagement de conservation porte sur les deux natures de titres (ceux de l’apporteuse et ceux de la bénéficiaire de l’apport). Cela ne semble pas être la position de l’Administration, ni celle du rapport de la Commission des finances de l’Assemblée nationale, qui de leur côté semblent considérer que seuls les titres de l’apporteuse pourraient être dispensés d’engagement de conservation.

Ce dispositif s’applique à compter du 1er janvier 2023.

Relèvement à 42 500 € du seuil de bénéfice imposable au taux réduit d’IS de 15 % (art. 37)

Rappel

Pour rappel, pour les exercices ouverts à compter du 1er janvier 2021, les PME passibles de l’IS dont le CA HT est inférieur à 10 m€ (7,63 m€ avant 2021, voir LF 2021, art. 18), peuvent bénéficier d’un taux d’IS réduit de 15 % dans la limite de 38 200 € de bénéfice imposable par période de 12 mois, à condition que (i) leur capital soit entièrement libéré et (ii) détenu de manière continue pour 75 % au moins par des personnes physiques ou par une société répondant aux mêmes conditions (CGI, art. 219, I, b).

Lorsque la société est mère d’un groupe intégré, la condition tenant au CA est appréciée en faisant la somme des CA de chaque société membre du groupe.

LF 2023

La LF 2023 rehausse la limite de 38 200 € de bénéfice imposable au taux réduit d’IS de 15 % à 42 500 €.

Ainsi pour les exercices clos à compter du 31 décembre 2022, les PME réalisant un chiffre d’affaires hors taxe inférieur à 10 m€ bénéficient du taux réduit d’IS de 15 % dans la limite de 42 500 € de bénéfice imposable, sous réserve du respect des conditions tenant à la détention et à la libération de leur capital.

Aménagement de la taxe sur les services numériques (art. 30)

Rappel

Pour mémoire, le Parlement a adopté, en juillet 2019, une loi instaurant une taxe sur les services numériques (« TSN ») de 3 % appliquée au chiffre d’affaires annuel généré par (i) des services d’intermédiaires fournis par une interface numérique et (ii) des services de publicité ciblée.

Le 8 avril 2021, et à l’issue de plusieurs consultations publiques, l’Administration a commenté ce dispositif au BOFiP en tenant notamment compte de l’article 44 de la LF 2021, relatif à la clarification des règles de TVA applicables aux offres composites.

Dans le cadre d’un recours pour excès de pouvoir, une société a attaqué plusieurs des paragraphes de ces commentaires. Le Conseil d’État a annulé certains d’entre eux, tout en en validant d’autres (CE, 31 mars 2022, n°461058, SASU Amazon Online France) et a donné un délai de 2 mois à l’Administration pour corriger son BOFiP.

L’Administration en a tiré les conséquences dans les délais impartis, en amendant ses commentaires dans le cadre d’une mise à jour datée du 18 mai 2022.

LF 2023

La LF 2023 vient, à son tour, tirer les conséquences de la décision du Conseil d’État précitée.

Les conditions d’exclusion du champ de la taxe des services de mise à disposition d’une interface numérique sont précisées.

Ainsi, ne seront désormais exclus du champ des services taxables que les services de mise à disposition d’une interface numérique pour lesquels les interactions entre utilisateurs ne présentent qu’un caractère accessoire, au sens de l’article 257 ter du CGI, par rapport à la fourniture à ces utilisateurs, au moyen de cette interface, d’un ou plusieurs contenus numériques, services de communications ou services de paiement.

Il est en outre précisé que l’exclusion du service de mise à disposition de l’interface elle-même sera, en tout état de cause, sans préjudice de l’assujettissement des contenus numériques fournis par ce biais aux utilisateurs « lorsqu’ils constituent par eux-mêmes une interface distincte de celle au moyen de laquelle ils sont fournis ». Il semblerait que cette précision permette notamment de soumettre à la TSN la fourniture des jeux multi-joueurs en ligne.

Enfin, la mesure revient sur l’exclusion du champ de la TSN des services fournis entre membres d’un groupe. Il est désormais expressément précisé que l’exclusion ne porte que sur les services exclusivement rendus aux entreprises du même groupe. Aussi, un service taxable fourni indifféremment à des sociétés du même groupe et à des sociétés tierces ne bénéficiera désormais plus de l’exclusion.

Ces aménagements s’appliquent à la TSN dont le fait générateur intervient à compter du 31 décembre 2022.

Extension du champ d’application du mécanisme d’étalement des subventions publiques pour la R&D (art. 32)

Rappel

En application des dispositions de l’article 236, I du CGI, les dépenses de fonctionnement exposées par les entreprises dans le cadre d’opérations de recherche scientifique ou technique peuvent être immobilisées – elles font alors l’objet d’un amortissement sur une durée maximale de 5 ans.

Pour éviter que les entreprises appliquant ce dispositif ne soient pénalisées, l’article 236, I bis du CGI prévoit un mécanisme d’étalement des subventions publiques affectées à la prise en charge des dépenses en cause. Ces subventions sont alors rattachées aux résultats imposables au rythme de l’amortissement des immobilisations correspondantes.

Sont considérées comme des subventions publiques pour l’application de ce dispositif d’étalement les subventions allouées par l’Etat, les collectivités territoriales et les établissements publics spécialisés dans l’aide à la recherche scientifique ou technique.

LF 2023

Le bénéfice du mécanisme d’étalement est étendu aux subventions de recherche versées par l’Union européenne ou par les organismes créés par ses institutions.

L’objectif de cette mesure est d’aligner le régime des subventions de recherche sur celui des subventions d’équipement prévu à l’article 42 septies du CGI, qui permet d’ores et déjà l’étalement des subventions versées par l’Union européenne.

Précisons qu’en cohérence, le mécanisme d’étalement de l’article 42 septies s’applique désormais également aux subventions d’équipement versées par les organismes créés par des institutions de l’UE.

La LF 2023 vient également étendre le mécanisme d’étalement prévu à l’article 42 septies aux sommes perçues à raison d’opérations permettant la réalisation d’économies d’énergie, lorsqu’elles sont affectées à la création ou à l’acquisition d’immobilisations déterminées.

Contribution de solidarité des entreprises pétrolières (art. 40)

Le Règlement (UE) 2022/1854 du 6 octobre 2022 sur une intervention d’urgence pour faire face aux prix élevés de l’énergie a été publié au JO de l’UE le 7 octobre 2022, pour une entrée en vigueur le lendemain, i.e. le 8 octobre 2022. Il prévoit notamment la création d’une contribution exceptionnelle de solidarité à la charge des entreprises pétrolières.

Un article visant à assurer la transposition de cette mesure en France a été inséré dans la LF 2023.

Contribution exceptionnelle de solidarité des entreprises pétrolières :

- Champ d’application : la contribution temporaire de solidarité pèse sur les entreprises ou les établissements stables dont le chiffre d’affaires provient, pour 75 % au moins des activités économiques relevant des secteurs des industries extractives, du raffinage du pétrole ou de la fabrication de produits de cokerie, au sens de la règlementation européenne visée.

L’article précise que le chiffre d’affaires retenu est celui réalisé en France.

Notons que le dispositif français renvoie aux dispositions mêmes du Règlement européen (règlement (UE) 2022/1854 du Conseil du 6 octobre 2022, art. 2, point 17), afin d’assurer « une [parfaite] identité de champ entre le Règlement et la contribution nationale ».

- Assiette : elle s’applique à la portion du résultat imposable réalisé au titre du 1er exercice ouvert à compter du 1er janvier 2022 qui excède 120 % de la moyenne des résultats imposables des 4 exercices ouverts entre le 1er janvier 2018 et le 1er janvier 2022.

En ligne avec le Règlement européen, si la moyenne des résultats fiscaux des 4 derniers exercices est une perte, la moyenne est réputée être nulle, entraînant l’exigibilité de la contribution dès le 1er euro de résultat fiscal.

Les « résultats imposables » (des 4 derniers exercices et de l’exercice 2022) s’entendent des résultats effectivement imposés à l’IS, avant imputation des réductions et crédits d’impôt et créances fiscales de toute nature. Il semble donc que le résultat fiscal en question doive se comprendre comme celui soumis à l’IS après imputation des déficits reportables le cas échéant. Toutefois, il semblerait que l’Administration pourrait retenir le résultat imposable (perte ou bénéfice) avant imputation des déficits reportables. Nous attendrons donc les commentaires administratifs à venir sur ce point.

/!\ On notera que dans le cadre de cet article, la France a fait le choix de n’appliquer la contribution qu’au titre d’un exercice (la France n’utilise donc pas la faculté laissée par le Règlement d’appliquer la contribution sur les exercices 2022 et 2023).

- Taux : Le taux de la contribution est de 33 %.

- Intégration fiscale, des précisions sont apportées :

- Sociétés membres d’un groupe fiscalement intégré : la contribution est due par chaque membre du groupe fiscal remplissant individuellement la condition de chiffre d’affaires prévue par le texte.

- L’assiette de la contribution est alors calculée au niveau de chaque société en prenant en compte son résultat imposable comme si elle avait été imposée séparément (cf. bénéfice mentionné sur l’imprimé 2058 A bis de la liasse fiscale).

- Recouvrement : La contribution doit être payée au plus tard le 15 mai 2023 dans l’hypothèse d’une clôture au 31 décembre 2022 / le 15 du 4ème mois qui suit la clôture de l’exercice dans les autres cas.

- Déductibilité, contrôle et sanctions : La contribution n’est pas admise dans les charges déductibles pour la détermination du résultat imposable soumis à l’IS. La contribution suit les règles de l’IS au titre des modalités de contrôle et des sanctions.

- Le cas spécifique des sociétés de personnes ainsi que les impacts des restructurations (opérations de fusion, de scission ou d’apport partiel d’actif) font l’objet de développements particuliers.

Plafonnement de certaines recettes des producteurs d’électricité (art. 54)

La LF 2023 transpose en droit français les dispositions du Règlement européen qui instaurent un plafonnement de certaines recettes des producteurs d’électricité renouvelable, nucléaire et lignite/biomasse à 180 euros par mégawattheure.

Le montant de la contribution est égal à la fraction des revenus de marché de l’exploitant de l’installation excédant un seuil forfaitaire. Le dispositif national prévoit des plafonnements différenciés selon la technologie de production. Ainsi, le seuil applicable à la production d’électricité via l’énergie nucléaire est de 90 € par mégawattheure, celui applicable à la production d’électricité via l’énergie éolienne est de 100 € par mégawattheure et celui applicable à la production d’électricité via la combustion de biomasse est de 130 € par mégawattheure.

Une fois l’assiette de la contribution calculée, il est prévu que celle-ci se voit appliquer un abattement de 10 %.

Le dispositif tel que transposé s’applique à la production d’électricité réalisée entre le 1er juillet 2022 au 31 décembre 2023.

Reconduction du dispositif de soutien aux JEI (art. 33)

Rappel

Pour mémoire, le statut de jeune entreprise innovante (JEI) est accordé aux PME qui engagent au cours de chaque exercice des dépenses de recherche et de développement représentant au moins 15 % de leurs charges fiscalement déductibles (CGI, art. 44 sexies-0 A) et créées depuis moins de 11 ans (à compter du 1er janvier 2022, LF 2022, art. 11, – antérieurement à cette date le statut de JEI n’était accordé qu’aux entreprises de moins de 8 ans).

L’accès à ce statut leur permet de bénéficier d’une période d’exonération totale des bénéfices, suivie d’une période d’abattement de 50 %, de douze mois chacune (CGI, art. 44 sexies A). Elles peuvent, de surcroît, bénéficier d’une exonération facultative d’impôts directs locaux d’une durée de 7 ans, sur délibération des collectivités (CGI, art. 1383 D et 1466 D).

Ce statut donne, par ailleurs, droit à une restitution immédiate du CIR (CGI, art. 199 ter B).

LF 2023

Ce dispositif, qui devait bénéficier aux entreprises créées jusqu’au 31 décembre 2022, est prorogé pour s’appliquer à celles créées jusqu’au 31 décembre 2025.

En revanche, la LF revient sur l’allongement de la durée du statut de JEI. Ainsi, les entreprises créées à compter du 1er janvier 2023 ne bénéficieront du statut de JEI que pour une durée de 8 ans.

Prorogation du « crédit d’impôt collection » (art. 42)

Rappel

Peuvent bénéficier du crédit d’impôt recherche les entreprises industrielles du secteur textile-habillement-cuir à raison des dépenses exposées dans le cadre de l’élaboration de leurs nouvelles collections ainsi que pour les dépenses liées à l’élaboration de nouvelles collections confiées à des stylistes ou à des cabinets de styles agréés extérieurs à l’entreprise (CGI, art. 244 quater B, II).

Ce dispositif spécifique ne s’applique, en principe, qu’aux dépenses exposées jusqu’au 31 décembre 2022.

LF 2023

Le crédit d’impôt collection est prorogé, pour bénéficier aux dépenses exposées jusqu’au 31 décembre 2024.

Forfait social : Prorogation d’un an de l’exonération temporaire pour les abondements d’entreprise relatifs à l’achat d’actions (art. 107)

Par principe, les abondements de l’employeur aux plans d’épargne entreprise (PEE) sont soumis au forfait social au taux de 20 %. Néanmoins, le taux du forfait social est abaissé à 10 % lorsque l’entreprise abonde ce plan dans le cadre de l’acquisition par le salarié d’actions ou de certificats d’investissement émis par l’entreprise (article L. 137-16 du Code de la sécurité sociale).

Au titre des années 2021 et 2022, la LF 2021 a exonéré du forfait social de 10 % les abondements de l’employeur relatifs à l’acquisition par le salarié d’actions ou de certificats d’investissement émis par l’entreprise.

La LF 2023 reconduit, pour l’année 2023, l’exonération de ce forfait social sous les mêmes conditions.

Fiscalité des personnes

Indexation sur l’inflation du barème de l’IR pour les revenus de 2022 et des grilles de taux par défaut du PAS (art. 2)

Comme chaque année, la loi de finances revalorise les tranches du barème de l’IR ainsi que les limites et seuils de réductions d’impôt lui étant associés par indexation sur la prévision d’évolution de l’indice des prix hors tabac de 2022 par rapport à 2021, soit 5,4 %.

Ces aménagements s’appliquent à l’IR dû au titre de l’année 2022 et des années suivantes.

Par ailleurs, les tranches de revenus des grilles de taux par défaut utilisées par le collecteur de la RAS lorsque le contribuable a opté pour le PAS ou lorsqu’il ne dispose pas du taux de PAS communiqué par l’Administration, sont également ajustées (CGI, art. 204 H). Les taux par défaut s’appliquent en fonction de ces nouvelles limites aux revenus perçus ou réalisés à compter du 1er janvier 2023 et favorisent un niveau d’imposition identique dans l’hypothèse de revenus stables.

Aménagement du mécanisme du prélèvement à la source (art. 3)

Pour mémoire, depuis le 1er janvier 2019, le prélèvement à la source (PAS) constitue le régime de droit commun du paiement de l’impôt sur le revenu.

Il concerne la majorité des revenus perçus par les contribuables (revenus d’activité et de remplacement, revenus fonciers).

Selon la nature du revenu, il prend la forme d’une RAS pratiquée par le débiteur des revenus, ou celle d’un acompte directement prélevé par l’Administration sur le compte bancaire du contribuable.

La LF 2023 vient aménager le mécanisme sur 2 points : 1) il prévoit de soumettre au régime de l’acompte, sous certaines conditions, les revenus tirés d’une activité salariée exercée en France lorsqu’ils sont versés par un employeur étranger (télétravail frontalier) – 2) il vient diminuer le seuil à partir duquel un contribuable est autorisé à moduler à la baisse le niveau de son prélèvement à la source (de 10 % à 5 % d’écart de revenus).

Application du mécanisme de l’acompte à certains revenus tirés d’une activité salariée exercée en France et versés par un employeur étranger

Rappel

Actuellement, les salaires de source française (c’est-à-dire ceux perçus en contrepartie d’une activité exercée en France) versés à un contribuable fiscalement domicilié en France sont soumis au mécanisme de la retenue à la source, dès lors qu’ils sont effectivement imposables en France (sous réserve des conventions fiscales), que l’employeur soit ou non établi en France (BOI-IR-PAS-10-10-10, n°60, 15 mai 2018).

Notons que tel n’est en revanche pas le cas des salaires de source étrangère (c’est-à-dire ceux perçus en contrepartie d’une activité exercée à l’étranger) versés à un contribuable fiscalement domicilié en France, lorsqu’ils sont versés par un employeur établi hors de France – dans ce cas, ils donnent lieu au versement de l’acompte (BOI-IR-PAS-10-10-10, n°100, 15 mai 2018).

LF 2023

La LF 2023 soumet désormais au mécanisme de l’acompte les traitements et salaires de source française versés à un contribuable fiscalement domicilié en France par un employeur établi hors de France, sous réserve que plusieurs conditions soient remplies :

- L’employeur est établi dans un État membre de l’UE ou dans un État ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales, ainsi qu’une convention d’assistance mutuelle en matière de recouvrement (y compris si celle-ci est limitée au recouvrement de l’IR dû au titre de ces traitements et salaires), et qui n’est pas un ETNC (au sens de l’article 238-0 A du CGI) ;

- Le salarié bénéficiaire des revenus n’est pas à la charge d’un régime obligatoire français de sécurité sociale par application de l’article 13 du règlement (CE) 883/2004 du 29 avril 2004 portant sur la coordination des systèmes de sécurité sociale. L’exposé des motifs à l’origine de cette précision indique que la mesure n’a, dès lors, pas vocation à s’appliquer aux salariés détachés envoyés en France par une entreprise étrangère.

- Une exception à cette condition de non-affiliation est toutefois prévue pour les travailleurs frontaliers relevant, en principe, du régime de sécurité sociale suisse, mais ayant expressément demandé à être assujettis au régime français en application des dispositions de l’article L. 380-3-1 du CSS.

Les employeurs étrangers concernés devront, en outre, déclarer chaque année à l’administration fiscale, pour chaque bénéficiaire, des informations relatives au montant net imposable à l’impôt sur le revenu de ces revenus, à une date fixée par arrêté du Ministre du budget.

Les manquements à cette obligation déclarative seront sanctionnés par une amende, qui, sans pouvoir être inférieure à 500 €, ni excéder 50 000 € par déclaration, est égale à :

- 5 % des sommes qui auraient dû être déclarées (en cas d’omissions ou d’inexactitudes) ;

- 10 % des sommes qui auraient dû être déclarées (en cas de non-dépôt de la déclaration dans les délais prescrits).

Un mécanisme de régularisation spontanée est toutefois prévu.

Cette mesure s’applique aux revenus perçus à compter du 1er janvier 2023.

Modulation à la baisse du taux du PAS

Rappel

Si un contribuable peut librement choisir de moduler à la hausse le niveau de son prélèvement, la modulation à la baisse est subordonnée à l’existence d’un écart de plus de 10 % entre :

- Le montant du prélèvement résultant de la situation et des revenus de l’année en cours estimés par le contribuable (« prélèvement estimé ») ;

- Et le montant du prélèvement qu’il supporterait au cours de cette année en l’absence de modulation.

LF 2023

La modulation à la baisse sera désormais possible en présence d’un écart supérieur à 5 %.

La mesure s’applique aux revenus perçus à compter du 1er janvier 2023.

Renforcement du crédit d’impôt pour frais de garde de jeunes enfants (art. 20)

Rappel

Pour mémoire, les contribuables domiciliés en France peuvent bénéficier d’un crédit d’impôt au titre des dépenses qu’ils supportent pour la garde, à l’extérieur de leur domicile, de leurs enfants âgés de moins de 6 ans au 1er janvier de l’année d’imposition (CGI, art. 200 quater B).

Pour bénéficier de ce crédit d’impôt, la garde des enfants doit être assurée :

- Soit par un(e) assistant(e) maternel(le) agréé(e) en application de l’art. L. 421-3 du Code de l’action sociale et des familles ;

- Soit par un établissement de garde relevant du contrôle sanitaire prévu à l’art. L. 2324-1 du Code de la santé publique.

Le crédit d’impôt est égal à 50 % des dépenses engagées, retenues dans la limite annuelle de 2 300 € par enfant.

LF 2023

Ce plafond est porté à 3 500 € par enfant. La mesure s’applique à l’IR dû au titre de l’année 2022 et des années suivantes.

Suppression du crédit d’impôt pour le 1er abonnement à un journal (art. 21)

Les contribuables peuvent, sous certaines conditions, bénéficier d’un crédit d’impôt pour le 1er abonnement à un journal (CGI, art. 200 sexdecies). Les sommes versées entre le 9 mai 2021 et le 31 décembre 2023 par un contribuable fiscalement domicilié en France au titre du 1er abonnement, pour une durée minimale de 12 mois, à un journal, à une publication de périodicité au maximum trimestrielle ou à un service de presse en ligne présentant le caractère de presse d’information politique et générale ouvrent droit à un crédit d’impôt sur le revenu.

Ce crédit d’impôt est égal à 30 % des dépenses effectivement supportées par le contribuable. Il ne peut être accordé qu’une fois par foyer fiscal.

Pour les versements effectués au titre des abonnements souscrits à compter du 13 juin 2022, ce crédit d’impôt est également subordonné à une condition de ressources (CGI, art. 200 sexdecies et décret n°2022-879).

La LF 2023 avance finalement l’extinction du crédit d’impôt pour le 1er abonnement à un journal au 31 décembre 2022, le dispositif se révélant inefficace.

Prorogation du crédit d’impôt au titre des bornes de recharge de véhicules électriques (art. 31)

Rappel

La LF 2021 a institué un crédit d’impôt temporaire en faveur des personnes physiques qui font équiper leur résidence principale et/ou secondaire d’un système de charge pour véhicules électriques (CGI art. 200 quater C).

Ce crédit d’impôt, égal à 75 % du montant des dépenses de fourniture de matériel et de pose réellement supportées à ce titre (sans pouvoir dépasser 300 € par système de charge), devait venir à expiration au 31 décembre 2023.

LF 2023

Il est finalement prorogé jusqu’au 31 décembre 2025.

Crédit d’impôt pour la formation du chef d’entreprise (art. 46)

Rappel

Les entreprises imposées selon un régime réel (ou temporairement exonérées) peuvent bénéficier d’un crédit d’impôt pour la formation du dirigeant égal au produit du nombre d’heures passées par le chef d’entreprise en formation par le taux horaire du SMIC plafonné à 40 heures de formation par année civile (CGI, art. 244 quater M).

La LF 2022 est venue doubler ce crédit d’impôt (plafond à 80 heures de formation) pour les TPE (i.e. < 10 salariés, CA ou total bilan < 2 m€) au titre des heures de formation effectuées entre le 1er janvier 2022 et le 31 décembre 2022.

LF 2023

Ce doublement du plafond à 80 heures de formation en faveur des TPE est prorogé pour s’appliquer aux heures de formation effectuées jusqu’au 31 décembre 2024.

Le Gouvernement devra, en outre, remettre au Parlement, d’ici le 30 septembre 2023, une évaluation de ce crédit d’impôt (principaux bénéficiaires, efficacité et coût).

Rehaussement du taux de la taxe sur les logements vacants (art. 74)

Pour mémoire, sont soumis à la taxe annuelle sur les logements vacants les propriétaires (ou usufruitiers, ou preneurs d’un bail à construction, d’un bail à réhabilitation ou d’un bail emphytéotique) d’un logement habitable volontairement laissé inoccupé depuis au moins 1 an au 1er janvier de l’année d’imposition (CGI, art. 232).

Cette taxe est applicable dans les communes appartenant à une zone d’urbanisation continue de plus de 50 000 habitants où il existe un déséquilibre marqué entre l’offre et la demande de logements. L’assiette de la taxe est constituée par la valeur locative du logement (CGI, art. 1409), et son taux est fixé à 12,5 % la 1re année d’imposition et à 25 % à compter de la 2e.

La LF 2023 relève les taux de cette taxe afin de les porter à 17 % la 1re année d’imposition et à 34 % à compter de la 2e.

Cette mesure s’applique, en l’absence d’entrée en vigueur spécifique, à partir du 1er janvier 2023.

ESFP : Transmission directe des relevés de comptes du contribuable par les établissements financiers sur demande de l’Administration (art. 89)

À ce jour, dans le cadre de la procédure d’examen de la situation fiscale personnelle (ESFP) d’un contribuable, l’Administration invite le contribuable, dans l’avis de vérification, à produire dans un délai de 60 jours les relevés de ses comptes bancaires. Lorsque le contribuable ne produit pas ces relevés, l’Administration doit les demander aux établissements financiers. La durée de l’ESFP, fixée à un an, est alors prorogée des délais nécessaires à l’Administration pour obtenir ces relevés de comptes.

Afin de dispenser le contribuable de ces démarches, la LF 2023 introduit la possibilité pour l’Administration de solliciter, directement auprès des établissements financiers teneurs des comptes situés en France dont elle a connaissance, la transmission des relevés de comptes du contribuable faisant l’objet d’un ESFP. Ainsi, l’avis de vérification mentionnera la liste des comptes bancaires connus de l’Administration et pour lesquels les relevés de comptes sont directement demandés aux établissements financiers. Le contribuable fournira uniquement à l’Administration la liste et les relevés des autres comptes, lorsqu’il y a lieu.

Cette nouvelle mesure s’applique pour tous les ESFP engagés à compter du 1er janvier 2023.

Extension des pouvoirs de contrôle de l’Administration sur les contrats de capitalisation ou de placement détenus à l’étranger (art. 90)

Rappel

Pour mémoire, par application de l’article 1649 AA du CGI, les souscripteurs de contrats de capitalisation ou des placements de même nature, notamment des contrats d’assurance-vie, auprès d’organismes établis hors de France, sont tenus à une obligation déclarative en France (référence des contrats ou placements concernés, date d’effet, durée, opérations de remboursement et de versement des primes effectuées au cours de l’année précédente, etc.).

Cette déclaration doit être souscrite par les contribuables, en même temps que leur déclaration de revenus et doit mentionner chacun des contrats souscrits, en cours de validité ou dénoués au cours de l’année civile précédente.

L’Administration peut demander, en dehors de tout ESFP, aux personnes physiques n’ayant pas respecté leur obligation de déclarer les contrats d’assurance-vie souscrits auprès d’organismes établis hors de France (CGI, art. 1649 AA) au moins une fois au titre des 10 années précédentes, des informations ou justifications sur l’origine et les modalités d’acquisition des avoirs placés sur leurs contrats d’assurance-vie dissimulés (LPF, art. L. 23 C). Ces informations doivent lui être fournies dans un délai de 60 jours.

LF 2023

La LF 2023 étend le pouvoir de contrôle conféré à l’Administration par l’article L. 23 C du LPF à l’intégralité des contrats de capitalisation ou de placement de même nature (vs. les seuls contrats d’assurance-vie), souscrits auprès d’organismes établis hors de France. Il s’agit d’aligner le champ d’application de l’article L. 23 C du LPF sur l’étendue de l’obligation déclarative pesant sur les contribuables en application de l’article 1649 AA du CGI.

Il procède, en cohérence, à la même harmonisation en matière de taxation d’office aux DMTG.

Actuellement, les avoirs figurant sur un compte ou un contrat d’assurance-vie étranger dont l’origine et les modalités d’acquisition n’ont pas été justifiées dans le cadre de la procédure prévue à l’article L. 23 C du LPF sont réputés constituer – jusqu’à preuve contraire – un patrimoine acquis à titre gratuit, assujetti d’office aux DMTG au taux le plus élevé, c’est-à-dire 60 % (CGI, art. 755).

Il en ira désormais de même pour les avoirs figurant sur l’intégralité des contrats de capitalisation ou placements de même nature (dont l’origine et les modalités d’acquisition n’auraient pas été justifiées dans le cadre de la procédure prévue à l’article L. 23 C du LPF).

En l’absence de précisions, la mesure s’applique à compter du 1er janvier 2023.

Fiscalité locale

Evaluation des locaux professionnels (art. 103)

L’article 1518 ter du CGI prévoit que, l’année qui suit le renouvellement des conseils municipaux (soit en principe tous les 6 ans), la délimitation des secteurs d’évaluation des locaux professionnels, les tarifs par mètre carré, ainsi que la définition des parcelles auxquelles s’applique un coefficient de localisation, doivent être revus.

La première actualisation sexennale a été réalisée en 2022, en vue d’une intégration dans les bases d’imposition des impôts locaux dus au titre de 2023.

L’intégration des résultats de cette actualisation dans les bases d’imposition est reportée de 2 ans, soit au titre de 2025.

Report de la révision des évaluations foncières des habitations (art. 106)

Pour mémoire, la LF 2019 a défini les modalités de la révision des valeurs locatives des locaux d’habitation retenues pour l’assiette des impositions directes locales et de leurs taxes additionnelles (notamment TFPB, taxe d’habitation et CFE).

En principe, la révision devrait être effective en 2026 (intégration des nouveaux secteurs et tarifs dans les bases d’imposition au 1er janvier 2026).

Ce calendrier est toutefois reporté de 2 ans avec un objectif de révision effective au 1er janvier 2028.

Contentieux et contrôle fiscal

Extension du champ d’intervention des officiers fiscaux judiciaires (art. 84)

Les officiers fiscaux judiciaires du SEJF (service d’enquête judiciaire des finances) seront désormais également compétents pour rechercher et constater, sur l’ensemble du territoire national, les infractions en matière de TVA.

Rappelons qu’actuellement, seuls les officiers douaniers judiciaires du SEJF sont compétents en la matière.

Faute d’entrée en vigueur spécifique, la mesure s’applique à compter du 1er janvier 2023.

Droit de communication de l’Administration auprès des dépositaires de documents publics (art. 92)

Rappel

En vertu des dispositions de l’article L. 92 du LPF, les dépositaires des registres de l’état civil et toutes les autres personnes chargées des archives et dépôts de titres publics sont tenus de communiquer sur place à l’Administration, à sa demande, leurs registres et actes.

Sont concernés les notaires, huissiers de justice, secrétaires-greffiers et autorités administratives pour les actes qu’ils rédigent ou reçoivent en dépôt, à l’exception des testaments et des autres actes de libéralités à cause de mort tant que leurs auteurs sont encore en vie.

LF 2023

Le dispositif de l’article L. 92 du LPF est aménagé, à la marge, à des fins de modernisation :

- En supprimant l’exigence que le droit de communication soit exercé « sur place » (possibilité de l’exercer par courrier ou par voie électronique) ;

- En intégrant les commissaires de justice (statut créé par ordonnance du 2 juin 2016) parmi les dépositaires de documents publics auprès desquels le droit de communication peut être exercé.

Ces aménagements sont applicables à compter du 1er janvier 2023.

Mesures diverses

Crédit d’impôt en faveur des exploitations n’utilisant pas de glyphosate : Modalités d’application de la réglementation de l’UE en matière d’aides de minimis dans le secteur agricole (art. 52)

Rappel

La loi de finances pour 2021 (n°2020-1721 du 29 décembre 2020 art. 140) a instauré un crédit d’impôt en faveur des entreprises agricoles dans le secteur des cultures permanentes qui n’utilisent pas des produits phytopharmaceutiques contenant du glyphosate au cours des années 2021 et 2022. Le montant du crédit d’impôt s’élève à 2 500 € (dans les Gaec, ce montant est multiplié par le nombre d’associés dans la limite de 4, soit un montant maximal de 10 000€).

Ce crédit d’impôt est entré en vigueur le 31 octobre 2021 (Décret 2021-1414 du 29 octobre 2021 art. 1), après que la Commission européenne l’ait déclaré conforme au droit de l’UE en matière d’aides d’État pour la seule année 2021 – i.e. au regard des dispositions relatives à l’encadrement temporaire des mesures d’aides d’État visant à soutenir l’économie dans le contexte actuel de la flambée de Covid-19. Une nouvelle procédure de notification à la Commission européenne est en cours pour les années 2022 et 2023.

LF 2023

Ce crédit d’impôt est prorogé jusqu’au 31 décembre 2023.

Il est, par principe, soumis aux règles/seuils des aides de minimis applicables dans le secteur de l’agriculture (plafonnement des aides à hauteur de 20 k€ sur une période de 3 exercices fiscaux).

La mesure prévoit néanmoins que si la Commission européenne reconnaît le dispositif conforme au droit européen en matière d’aides d’État au titre des années 2022 et 2023 au regard de l’encadrement temporaire de crise pour les mesures d’aides d’État visant à soutenir l’économie à la suite de l’agression de la Russie contre l’Ukraine, le règlement de l’UE des aides de minimis dans le secteur agricole ne lui sera pas applicable au titre de cette période (Règlement UE n°1408/2013).

Prorogation de la réduction des tarifs d’accise sur l’électricité (art. 64)

Pour mémoire, afin de contenir la hausse des prix de l’électricité constatée en 2022, la LF 2022 a introduit un « bouclier tarifaire » pour l’électricité se traduisant concrètement, en matière fiscale, par une baisse de la taxe intérieure sur la consommation finale d’électricité (TICFE).

La LF 2023 proroge ce bouclier tarifaire pour l’électricité initialement en vigueur jusqu’au 1er février 2023 et maintient temporairement cette minoration de l’accise sur l’électricité pour tous les consommateurs, particuliers comme professionnels.

Ainsi, du 1er février 2023 au 31 janvier 2024, les tarifs de TICFE seront fixés à 1 €/MWh pour les consommations des ménages et à 0,5 €/MWh pour les autres consommations (minima fixés par la directive européenne sur la taxation de l’énergie).

Selon l’exposé des motifs de l’article, la fiscalité sur l’électricité pourrait diminuer de 6,76 €/MWh pourhttps://blog.avocats.deloitte.fr/?p=25448&preview=true les particuliers.

Notons, par ailleurs, que compte tenu de l’intégration de la taxe communale sur la consommation finale d’électricité – TCCFE – à la TICFE à compter de 2023 (LF 2021, art. 54), les effets du bouclier tarifaire sur l’électricité augmenteront mécaniquement.

Exemption de TGAP de certains résidus réceptionnés par des installations de stockage de déchets dangereux (art. 69)

Rappel

La taxe générale sur les activités polluantes (TGAP) est notamment due par les exploitants des installations de stockage ou de traitement thermique de déchets dangereux ou non dangereux, ainsi que par les personnes qui transfèrent, ou font transférer des déchets vers un autre État.

Plusieurs exonérations sont toutefois prévues (CGI, art. 266 septies).

LF 2023

Sont désormais également exemptés les résidus stockés issus d’un traitement réalisé par une installation qui recycle plus de 70 % de la masse totale des boues, terres et sédiments pollués qu’elle réceptionne et qui émet peu de substances dans l’atmosphère et, à la condition que l’installation de stockage des déchets dangereux et l’installation de leur traitement soient implantées sur un même site.

Faute d’entrée en vigueur spécifique, la mesure s’applique à compter du 1er janvier 2023.

Suppression de dépenses fiscales inefficientes (art. 72)

Comme chaque année, un certain nombre de mesures fiscales – jugées « inefficientes, obsolètes ou sous-utilisées » – sont supprimées :

- Le dispositif d’étalement des PV à court terme réalisées par les entreprises de pêche maritime lors de la cession de navires de pêche ou de parts de copropriétés de tels navires avant le 31 décembre 2010 (CGI, art. 39 quaterdecies, 1 quater) ;

- Le crédit d’impôt en faveur des maîtres-restaurateurs (CGI, art. 244 quater Q) ;

- La réduction d’impôt au titre des souscriptions en numéraire au capital d’une société agréée de financement de la pêche artisanale – SOFIPECHE – (CGI, art. 199 quatervicies) ;

- La réduction d’impôt pour les chômeurs qui créent ou reprennent une entreprise (CGI, art. 200 octies) ;

- L’exonération temporaire de l’IS en faveur des entreprises créées en Corse dans les secteurs de l’artisanat, de l’industrie, de l’hôtellerie, du bâtiment et des travaux publics (CGI, art. 208 sexies) ;

- L’application du régime « patent box » de l’article 238 du CGI aux revenus issus des inventions non brevetées mais dont la brevetabilité a été certifiée par l’INPI (CGI, art. 238, I, 5°). Ces revenus seront ainsi soumis au taux de droit commun de l’impôt sur les sociétés et non plus au taux réduit de 10 % au titre des exercices clos à compter du 31 décembre 2022. Rappelons que cette mesure était exclusivement réservée aux PME (CA mondial du groupe inférieur à 50 m€ et revenus bruts issus de l’ensemble des actifs incorporels inférieurs à 7,5 m€ en moyenne sur les 5 derniers exercices).

- Les dispositions du CGI relatives aux engagements d’épargne à long terme (il n’est plus possible, depuis le 31 décembre 1981, de contracter ou de proroger des engagements d’épargne à long terme) ;

- L’exonération temporaire d’IS des activités nouvelles créées dans les DOM entre 1960 et 2006 (CGI, art. 208 quater).

Extension du droit de communication de l’administration des douanes et des droits indirects (art. 81)

Le droit de communication de l’administration des douanes et des droits indirects (Code des douanes, art. 65 bis) est désormais étendu aux « informations relatives à des personnes non identifiées », dans des conditions qui resteront à préciser via un décret en Conseil d’Etat et après avis de la CNIL.

Ainsi que le souligne l’exposé des motifs, « ce droit de communication non nominatif constitue un moyen d’investigation adapté, en particulier pour la détection de la fraude opérée au moyen d’internet ».

Nouvelles obligations déclaratives pesant sur les prestataires de services de paiement – PSP (art. 87)

Pour mémoire, la directive (UE) 2020/284 a instauré à des fins de lutte contre la fraude à la TVA, une obligation pour les prestataires de services de paiement (PSP) de tenir, à compter du 1er janvier 2024, des registres contenant les informations relatives à certaines opérations de paiement transfrontalières liées à des livraisons de biens ou des prestations de services dont le lieu d’imposition est situé dans l’UE.

La LF 2023 transpose cette directive en droit interne. Ainsi, en vertu du nouvel article 286 sexies du CGI, seront soumis à l’obligation de tenir un registre détaillé des bénéficiaires et des paiements transfrontaliers correspondant aux services de paiement qu’ils fournissent les PSP :

- dont le siège social est situé en France ou qui, n’ayant pas de siège social conformément à leur droit national, y ont leur administration centrale ; ou

- qui ont en France un agent, y détiennent une succursale ou y fournissent des services de paiement.

Ce registre sera tenu sous format électronique et conservé pendant 3 ans à compter de la fin de l’année civile de la date de paiement.

Cette obligation concerne, en principe, les services de paiement transfrontaliers réalisés entre un payeur situé dans un État membre et un bénéficiaire situé dans un autre État membre ou hors UE, lorsque le nombre de paiements reçus par un bénéficiaire donné dépassera 25 au cours d’un trimestre civil.

Les informations figurant au registre devront être transmises à l’Administration au plus tard à la fin du mois suivant le trimestre civil auquel les données de paiement se rapportent.

Les modalités d’application de ce dispositif seront fixées par un décret en Conseil d’État. Ce décret déterminera notamment les informations devant figurer sur le registre détaillé des bénéficiaires et des paiements ainsi que leurs modalités de transmission à l’administration fiscale.

Le défaut de transmission dans les délais prescrits des informations figurant au registre, ainsi que les inexactitudes ou les omissions relevées dans celui-ci entraîneront l’application d’une amende de 15 € par paiement non déclaré ou déclaré tardivement ou par inexactitude, dans la limite de 500 000 € par PSP et par trimestre civil auquel l’information se rattache. A noter enfin que l’amende ne sera pas applicable en cas de 1ère infraction commise au titre de l’année civile en cours et des 3 années précédentes, lorsque les intéressés ont réparé leur omission soit spontanément, soit à la première demande de l’Administration avant la fin de la période de transmission des registres.

Les données mises à la disposition de l’Administration, seront agrégées, traitées et mutualisées au niveau européen.

Ces dispositions s’appliquent aux paiements réalisés à compter du 1er janvier 2024.

Mesures censurées par le Conseil constitutionnel

Censure des « cavaliers budgétaires »

Le Conseil constitutionnel a censuré un certain nombre de dispositions, considérées comme étant des « cavaliers budgétaires », c’est-à-dire des dispositions n’ayant pas leur place dans une loi de finances, notamment :

- L’article 82 (Communication par l’autorité judiciaire à l’administration des douanes de toute information recueillie, à l’occasion de toute procédure judiciaire, de nature à faire présumer une infraction commise en matière douanière) ;

- L’article 83 (Prévoyant que les agents des finances publiques sont déliés de leur secret professionnel à l’égard des assistants spécialisés détachés ou mis à la disposition des parquets par l’administration fiscale) ;

- L’article 98 (Habilitation du Gouvernement à préciser par voie d’ordonnance le cadre applicable à la conduite des opérations de visite des marchandises, des moyens de transport et des personnes en matière douanière) ;

- L’article 187 (Fixant le nombre des membres de la commission des infractions fiscales).