Le 18 octobre 2023, la Première ministre Elisabeth Borne a engagé la responsabilité du Gouvernement, devant l’Assemblée nationale, sur le vote de la 1re partie du PLF 2024 par application des dispositions de l’article 49-3 de la Constitution.

Voici notre première analyse des mesures les plus significatives du texte retenu.

N’hésitez pas à consulter également notre Cartographie des mesures fiscales.

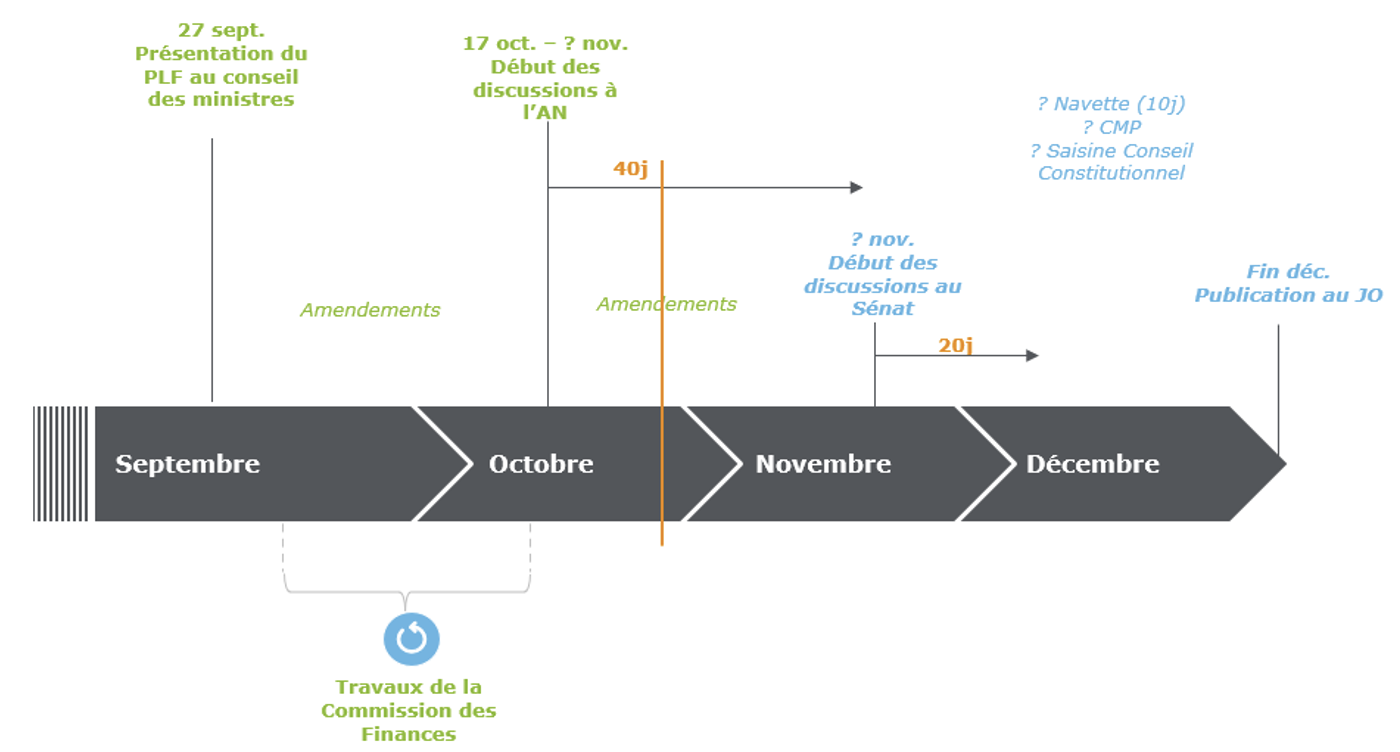

Rappel du processus législatif

SOMMAIRE

Fiscalité des entreprises

- Transposition de la directive Pilier 2 (art. 4)

- CVAE – Etalement de la suppression totale initialement prévue en 2024 (art. 8)

- Taxe sur l’exploitation des infrastructures de transport de longue distance (art. 15)

Fiscalité des personnes

Contentieux et contrôle fiscal

- Création d’un délit de mise à disposition d’instruments de facilitation de la fraude fiscale (art. 20)

- Peine complémentaire de privation des droits à réductions et crédits d’impôt sur le revenu et d’impôt sur la fortune immobilière en cas de délit de fraude fiscale (art. 21)

- Aménagement des modalités de réalisation des contrôles fiscaux (art. 23)

Mesures diverses

- Mécanisme d’encadrement de l’IFER portant sur les réseaux de télécommunications fixes (art. 9)

- Suppression de dépenses fiscales inefficientes (art. 17)

MESURES MODIFIEES

Fiscalité des entreprises

Prix de transfert

MESURES NOUVELLES

Fiscalité des entreprises

- Taxation au taux réduit des PV de cessions d’immeubles de bureaux destinés à être transformés en immeubles d’habitation (art. 5 octodecies)

- Intégration fiscale : Extension du champ d’application de la QPFC de 1 % aux dividendes reçus par une société non-membre d’une intégration fiscale par choix d’une filiale européenne (art. 5 novodecies)

- Conditions de détention au sein de l’intégration fiscale et modalités de non-prise en compte des titres détenus par les salariés (art. 5 octovicies)

- Micro-BIC – Harmonisation des modalités d’imposition des activités de location meublée touristique et des autres activités de location meublée (art. 5 terdecies)

- Rachats d’actions et partage de la valeur (art. 5 tertricies)

- DAC 6 /MDR et secret professionnel : Limitation de l’obligation de notification pesant sur les intermédiaires (art. 23 quater)

- Aménagement et renforcement du statut de JEI

- Extension du dispositif « IR-PME » aux souscriptions en numéraires réalisées au capital de JEI/JEIC/JEIR (art. 5 quindecies)

- Prorogation du crédit d’impôt « cinéma international » (art. 5 duovicies)

Fiscalité des personnes

- PEA : Précisions sur l’imposition des PV de placements effectués en ORA non cotées (art. 3 quinquies)

- Extension du champ de l’article 155 A du CGI (rémunérations de prestations de services versées à l’étranger) (art. 3 septies)

- Aménagement du dispositif de l’exit tax (art. 3 octies)

- Prorogation de la réduction d’impôt « SOFICA » (art. 3 decies)

- Changement de paradigme du PAS pour les couples soumis à imposition commune : Le taux individualisé devient la norme (art. 3 sexdecies)

- « Dutreil transmission » : Précisions sur le champ d’application du dispositif (art. 3 vicies)

- IFI : Aménagement des règles de valorisation des parts ou actions de sociétés à hauteur de la fraction de leur valeur représentative de biens ou droits immobiliers (art. 3 duovicies)

- Réflexions autour de l’instauration d’une imposition minimale internationale des personnes physiques (art. 4)

Contentieux et contrôle fiscal

- Indemnisation des « aviseurs fiscaux » par l’Administration (art. 23 septies)

- Visites domiciliaires (LPF, art. L. 16 B) : Précisions sur le champ d’application et les documents sur support informatique pouvant être saisis (art. 23 sexies)

- Accès des agents de l’ACPR et de l’AMF au fichier sur les échanges de renseignements sur les comptes financiers (art. 23 octies)

- Versement d’intérêts moratoires en cas de correction spontanée d’une erreur par l’Administration (art. 23 decies)

Mesures diverses

- Cryptoactifs : Régime des activités de « minage » et extension du champ de l’obligation déclarative relative aux actifs numériques (art. 5 quaterdecies)

- Prorogation de la CRIM (contribution sur la rente infra-marginale) (art. 8 bis)

- Extension de la TGAP aux déchets radioactifs métalliques (art. 16 bis)

- Création d’une nouvelle taxe incitative relative à la réduction de l’intensité d’émission de gaz à effet de serre dans les transports (art. 16 quater)

- DMTO sur cessions de participations dans des personnes morales à prépondérance immobilière : Renforcement des obligations déclaratives (art. 23 ter)

- Hausse du taux du versement mobilité pour les entreprises situées en Ile-de-France (art. 27 bis)

FOCUS TVA

Nous remercions vivement l’équipe TVA de Deloitte Société d’Avocats pour son analyse précieuse sur les principales mesures TVA.

Le 18 octobre 2023, la Première ministre Elisabeth Borne a engagé la responsabilité du Gouvernement, devant l’Assemblée nationale, sur le vote de la 1re partie du PLF 2024 par application des dispositions de l’article 49-3 de la Constitution.

Le Gouvernement a dévoilé le texte retenu en conséquence, qui va au-delà du projet de loi de finances d’origine en raison de la prise en compte de plusieurs centaines d’amendements, dont certains émanant de l’opposition.

Deux motions de censure ont été déposées puis rejetées. Le texte est donc considéré comme adopté en première lecture par l’Assemblée nationale. Il sera ensuite transmis au Sénat.

Vous trouverez ci-après les mesures principales du PLF 2024 retenues par le Gouvernement.

MESURES REPRISES SANS MODIFICATION SUBTANTIELLE

Fiscalité des entreprises

Transposition de la directive Pilier 2 (art. 4)

Le PLF 2024 prévoit la transposition de la directive (UE) 2022/2523 du 14 décembre 2022 visant à assurer un niveau minimum d’imposition mondial pour les groupes d’entreprises multinationales et les groupes nationaux de grande envergure.

Vous trouverez ci-après un bref aperçu des dispositions visant à intégrer Pilier 2 dans notre droit interne.

Dispositions générales

Le texte français semble être une transposition fidèle du texte de la directive Pilier 2 agrémenté des commentaires additionnels publiés par l’OCDE depuis 2022.

Il prévoit en effet d’instaurer une imposition minimale fixée à 15 % pour les groupes d’entreprises multinationales ayant un CA consolidé supérieur ou égal à 750 m€. Le texte serait également applicable aux groupes strictement implantés sur le territoire français atteignant un tel seuil mais avec une tolérance pour les 5 premiers exercices.

Cette imposition minimale prendrait la forme d’un impôt complémentaire déterminé, selon les cas, selon la règle d’inclusion du revenu (IIR « Income Inclusion Rule ») ou selon la règle relative aux bénéfices insuffisamment imposés (UTPR « Undertaxed Payment Rule »).

La France prendrait par ailleurs l’option de mettre en place un « impôt national complémentaire qualifié » (QDMTT « qualified domestic top-up tax »).

Cette QDMTT pourrait être assise sur le bénéfice excédentaire réalisé par le groupe, calculé à partir du résultat net comptable déterminé selon les principes comptables français prévus par l’ANC ou selon les normes comptables internationales en lieu et place de la norme de comptabilité financière utilisée pour l’établissement des états financiers consolidés de l’entité mère ultime.

La IIR et la QDMTT s’appliqueraient à compter du 1er janvier 2024 et la UTPR à compter du 1er janvier 2025.

Les règles de simplification temporaires (SHR) prévues par l’OCDE au titre des 3 premiers exercices sur la base d’agrégats issus de la déclaration CbCR sont également reprises (test de minimis, test TEI et test de substance).

Obligations déclaratives, pénalités et délai de reprise de l’Administration

Les entités constitutives appartenant à des groupes entrant dans le champ d’application de Pilier 2 seraient tenues d’indiquer à l’administration fiscale, dans leur déclaration de résultat, leur appartenance à un tel groupe, l’identité de l’entité mère ultime du groupe et, le cas échéant, de l’entité qui dépose la déclaration d’information (GIR), ainsi que l’Etat ou le territoire dans lequel les entités sont situées.

La déclaration d’information devrait être déposée sous forme dématérialisée dans les 15 mois suivant la clôture de l’exercice (délai allongé à 18 mois dans l’hypothèse d’une 1ère entrée dans le champ d’application de l’impôt complémentaire). Un relevé de liquidation de l’impôt complémentaire dû devrait être déposé dans les mêmes délais.

Le défaut de souscription de la déclaration d’information ou du relevé de liquidation ou le dépôt tardif de ces documents, entraîneraient l’application d’une pénalité de 100 k€. Tout autre manquement aux obligations déclaratives précitées pourrait entraîner l’application d’une pénalité ne pouvant pas excéder 50 k€ par déclaration. On notera que le PLF 2024 plafonne la somme des amendes que les entités constitutives, situées en France, d’un même groupe, peuvent se voir appliquer au titre d’un même exercice, à 1 m€.

Le projet de loi précise que, pour l’impôt complémentaire, le droit de reprise de l’Administration pourrait s’exercer jusqu’à la fin de la 5ème année qui suit celle au titre de laquelle l’imposition est due. Ainsi, l’Administration pourrait remettre en cause l’impôt complémentaire dû au titre de l’exercice clos le 31.12.2024 jusqu’au 31.12.2029.

Prise en compte des recommandations publiées par l’OCDE

Le PLF 2024 habilite, par ailleurs, le Gouvernement à prendre par voie d’ordonnance (dans un délai de 12 mois à compter de la publication de la LF 2024) toute mesure législative visant à préciser et compléter toute disposition relative à la déclaration, au recouvrement, au contrôle et aux sanctions des impôts complémentaires dus au titre de la IIR, de la UTPR, ou de la QDMTT.

Selon l’exposé des motifs de l’article, cette habilitation aurait pour but de laisser à la France la possibilité d’intégrer dans son droit national des recommandations ultérieures émanant de l’OCDE (groupes de travail toujours en cours à l’heure actuelle).

CVAE – Etalement de la suppression totale initialement prévue en 2024 (art. 8)

Pour mémoire, la LF 2023 avait réduit de moitié, pour l’année 2023, le taux de la CVAE, en prévoyant expressément sa suppression totale à compter du 1er janvier 2024.

Finalement, et en ligne avec les annonces gouvernementales en ce sens, le PLF 2024 prévoit d’échelonner sur 4 ans la suppression de la CVAE pour une suppression totale en 2027.

Suppression progressive de la CVAE sur 4 ans

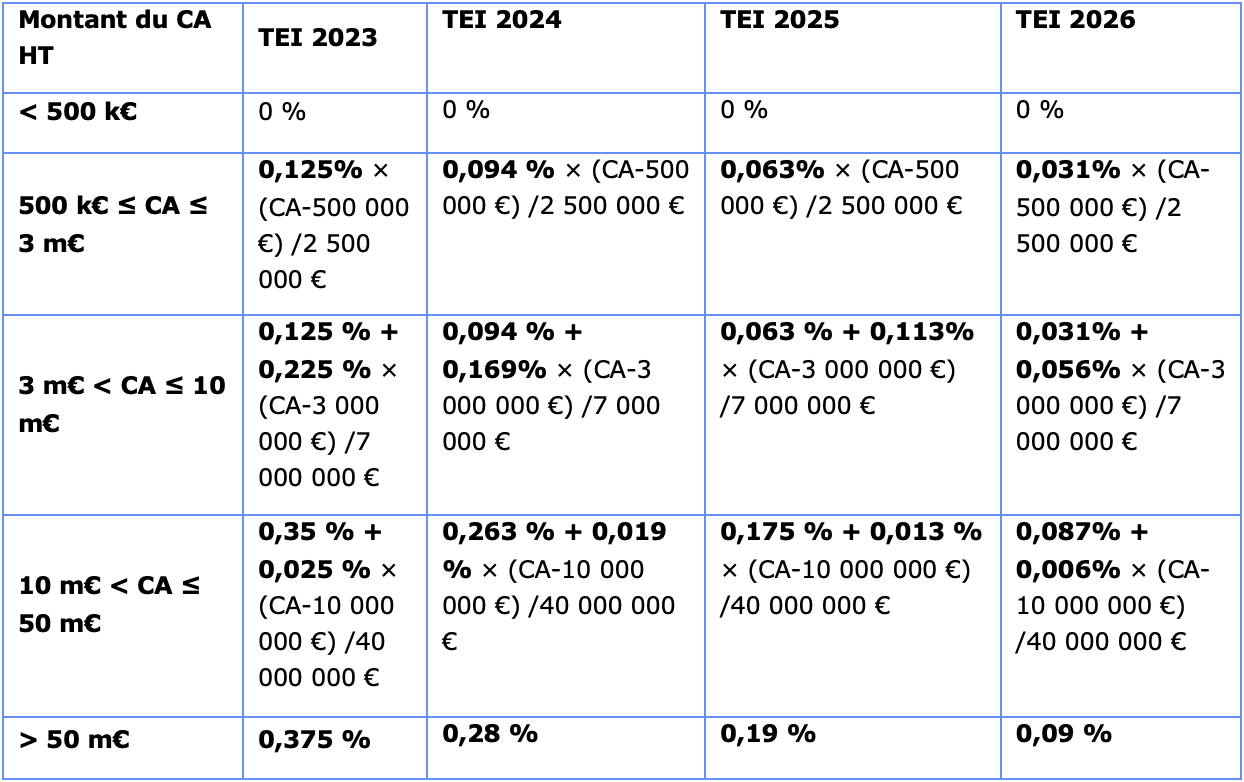

Pour mémoire, le taux d’imposition de la CVAE, pour l’année 2023, est fixé à un taux maximal de 0,375 % pour l’ensemble des redevables.

Toutefois, les entreprises dont le chiffre d’affaires (CA) hors taxe n’excède pas 50 m€ bénéficient d’un dégrèvement dont le montant varie en fonction du CA.

En pratique, ce mécanisme aboutit à une exonération de CVAE lorsque le CA est inférieur à 500 k€ et à une taxation de la valeur ajoutée à un taux variable selon le CA lorsque celui-ci est compris entre 500 k€ et 50 m€.

Ces taux effectifs seraient progressivement diminués pour 2024, 2025 et 2026, avec des taux maximum de CVAE de, respectivement, 0,28 %, 0,19 % et 0,09 %, avant suppression totale en 2027.

Par ailleurs, la CVAE calculée d’après le taux effectif d’imposition est dégrevée d’un montant complémentaire de 250 € lorsque le CA hors taxe de l’entreprise est inférieur à 2 m€. Ce montant complémentaire de 250 € serait abaissé à 188 € en 2024, 125 € en 2025 et 63 € en 2026.

La CVAE ne serait, par ailleurs, désormais plus due, lorsque son montant annuel n’excède pas 63 € (suppression donc, dès le 1er janvier 2024, de la cotisation minimum sur la valeur ajoutée).

Afin de garantir les mêmes ressources pour les CCI, le taux de la taxe pour frais de CCI (CGI, art. 1600, III, 1, al. 2) serait, lui, porté de 6,92 % à 9,23 %, pour les impositions établies au titre de 2024, à 13,84 % pour les impositions établies au titre de 2025 et à 27,68 % pour les impositions établies au titre de 2026.

Ajustement progressif du plafonnement de la CET

Pour mémoire, la cotisation économique territoriale (CET) est composée d’une part, de la cotisation sur la valeur ajoutée des entreprises (CVAE) et d’autre part, de la cotisation foncière des entreprises (CFE).

Le montant de la CET est actuellement plafonné à 1,625 % de la valeur ajoutée produite par l’entreprise (CGI, art. 1647 B sexies).

La suppression progressive de la CVAE entraîne un ajustement corrélatif du plafonnement de la CET.

A ce stade, le texte prévoit cependant un taux de plafonnement de la CFE (et non de la CET) pour les montants suivants : pour les impositions dues au titre de 2024, le taux du plafonnement serait ramené à 1,531 %, puis à 1,438 % pour 2025, 1,344 % pour 2026.

A compter de 2027 il s’élèverait à 1,25 % et ne concernerait plus, en tout état de cause, que la CFE.

Taxe sur l’exploitation des infrastructures de transport de longue distance (art. 15)

Afin de financer des investissements massifs de l’Etat dans les infrastructures notamment ferroviaires, l’article 15 du PLF 2024 prévoit la création, à compter du 1er janvier 2024, d’une taxe d’exploitation des infrastructures de transport de longue distance.

En cohérence, la taxe sur les recettes de l’exploitation du réseau autoroutier concédé serait supprimée (prévue aux actuels articles L.421-181 à L. 421-185 du Code des impositions sur les biens et les services).

Champ d’application

La nouvelle taxe, codifiée aux articles L. 425-1 à L. 425-20 du Code des impositions sur les biens et les services, concernerait les entreprises exploitant des infrastructures de transport de longue distance, lesquelles s’entendraient des infrastructures « permettant le déplacement de personnes ou de marchandises sur une longue distance au moyen d’engins de transport routier, ferroviaire ou guidé, d’aéronefs ou d’engins flottants ».

Selon l’exposé des motifs, cette taxe viserait essentiellement les grandes concessions autoroutières et les grands aérodromes. Les transports urbains ne seraient pas concernés.

En termes de territoire, les exploitations concernées seraient celles rattachées à la France métropolitaine, la Guadeloupe, la Martinique, la Guyane, la Réunion et Mayotte, ainsi que, dans une certaine mesure, aux territoires de Saint-Barthélemy, Saint-Martin et Saint-Pierre-et-Miquelon.

Conditions d’application

La taxe serait soumise à une double condition de dépassement d’un seuil de CA et d’un seuil de rentabilité.

De façon plus précise :

- Les revenus de l’exploitation encaissés au cours de l’année civile devront être supérieurs à 120 m€.

Les revenus doivent s’entendre de l’ensemble des contreparties, hors TVA, obtenues ou à obtenir par l’exploitant au titre des opérations économiques réalisées, y compris ceux tirés de la location de l’assise foncière.

Les contreparties relevant d’une activité annexe/distincte de l’exploitation de l’infrastructure de transport de longue distance, celles obtenues par la vente d’électricité produite grâce à l’infrastructure à des personnes autres que les usagers des infrastructures considérées, et certaines sommes versées par les collectivités publiques ne seraient pas à retenir.

ET

- Le niveau moyen de rentabilité de l’exploitation devra être supérieur à 10 %.

Le niveau de rentabilité serait égal au rapport du résultat net sur le chiffre d’affaires au titre d’un exercice comptable donné. Dans ce cadre, la taxe elle-même ne serait pas considérée comme une charge diminuant le résultat net.

Le niveau moyen de rentabilité serait déterminé en retenant la moyenne des ratios des 7 derniers exercices comptables, en excluant les exercices les plus extrêmes (les 2 exercices des ratios les plus élevés ainsi que les 2 exercices des ratios les plus faibles).

Assiette, taux et liquidation

Une fois les 2 seuils dépassés, la fraction des revenus d’exploitation excédant 120 m€ serait soumise à une taxe dont le taux serait fixé à 4,6 %.

La taxe ne serait pas déductible de l’IS.

Elle aurait pour fait générateur l’achèvement de l’année civile et serait acquittée par acomptes.

Elle devrait s’appliquer pour la 1ère fois à compter du 1er janvier 2024.

Fiscalité des personnes

Indexation sur l’inflation du barème de l’IR pour les revenus de 2023 et des grilles de taux par défaut du PAS (art. 2)

Comme chaque année, le PLF revalorise les tranches du barème de l’IR ainsi que les limites et seuils de réductions d’impôt lui étant associés par indexation sur la prévision d’évolution de l’indice des prix hors tabac de 2023 par rapport à 2022, soit 4,8 %.

Ces aménagements s’appliqueraient à l’IR dû au titre de l’année 2023 et des années suivantes.

Par ailleurs, les tranches de revenus des grilles de taux par défaut utilisées par le collecteur de la RAS lorsque le contribuable a opté pour le PAS ou lorsqu’il ne dispose pas du taux de PAS communiqué par l’Administration, sont également ajustées (CGI, art. 204 H).

Contentieux et contrôle fiscal

Création d’un délit de mise à disposition d’instruments de facilitation de la fraude fiscale (art. 20)

Le PLF 2024 instaurerait un nouveau délit autonome de mise à disposition d’instruments de facilitation de la fraude fiscale (CGI, art. 1744 nouveau).

Serait punie de 3 ans d’emprisonnement et d’une amende de 250 k€ la mise à disposition, à titre gratuit ou onéreux, d’un ou plusieurs moyens, services, actes ou instruments juridiques, fiscaux, comptables ou financiers, ayant pour but de permettre à un ou des tiers de se soustraire frauduleusement à l’établissement ou au paiement total ou partiel de l’impôt.

Les moyens, services, actes ou instruments visés seraient les suivants :

- L’ouverture de comptes ou la souscription de contrats auprès d’organismes établis à l’étranger ;

- L’interposition de personnes physiques ou morales ou de tout organisme, fiducie ou institution comparable établis à l’étranger ;

- La fourniture d’une fausse identité ou de faux documents au sens de l’article 441-1 du Code pénal, ou de toute autre falsification ;

- La mise à disposition ou la justification d’une domiciliation fiscale fictive ou artificielle à l’étranger ;

- La réalisation de toute autre manœuvre destinée à égarer l’Administration.

Les peines prévues seraient portées à 5 ans d’emprisonnement et 500 k€ d’amende lorsqu’une telle mise à disposition serait commise en utilisant un service de communication au public en ligne.

Les articles L.227 à L.233 du LPF (prévoyant notamment qu’en cas de poursuite pénale, c’est au ministère public et à l’administration fiscale d’apporter la preuve du caractère intentionnel soit de la soustraction, soit de la tentative de soustraction à l’établissement et au paiement des impôts) ne seraient pas applicables en pareille hypothèse.

Les personnes physiques qui se rendraient coupables d’un tel délit seraient en outre susceptibles de se voir appliquer les sanctions pénales prévues en cas de délit de fraude fiscale par l’article 1741 du CGI (également aménagé par le PLF en son article 21, voir ci-après), ainsi que les sanctions prévues à l’article 1750 du CGI (interdiction d’exercer et suspension du permis de conduire).

Les personnes morales déclarées pénalement responsables du nouveau délit pourraient se voir également appliquer l’amende régie par les articles 131-37 et 131-38 du Code pénal ainsi que les peines prévues par les 1° à 6°, le 9° et le 12° de l’article 131-39 du même Code.

En l’absence de précision, la mesure devrait s’appliquer à compter du 1er janvier 2024.

Peine complémentaire de privation des droits à réductions et crédits d’impôt sur le revenu et d’impôt sur la fortune immobilière en cas de délit de fraude fiscale (art. 21)

Pour mémoire, quiconque s’est frauduleusement soustrait ou a tenté de se soustraire frauduleusement à l’établissement ou au paiement total ou partiel des impôts visés dans la présente codification, soit qu’il ait volontairement omis de faire sa déclaration dans les délais prescrits, soit qu’il ait volontairement dissimulé une part des sommes sujettes à l’impôt, soit qu’il ait organisé son insolvabilité ou mis obstacle par d’autres manœuvres au recouvrement de l’impôt, soit en agissant de toute autre manière frauduleuse, est passible, indépendamment des sanctions fiscales applicables, d’un emprisonnement de 5 ans et d’une amende de 500 k€, dont le montant peut être porté au double du produit tiré de l’infraction (CGI, art. 1741).

En cas de fraude aggravée, ces peines sont portées à 7 ans d’emprisonnement et à une amende de 3 m€, dont le montant peut être porté au double du produit tiré de l’infraction.

Il y a fraude aggravée lorsque les faits ont été commis en bande organisée ou réalisés ou facilités au moyen de :

- Comptes ouverts ou de contrats souscrits auprès d’organismes établis à l’étranger ;

- L’interposition de personnes physiques ou morales ou de tout organisme, fiducie ou institution comparable établis à l’étranger ;

- L’usage d’une fausse identité ou de faux documents, au sens de l’article 441-1 du Code pénal, ou de toute autre falsification ;

- Domiciliation fiscale fictive ou artificielle à l’étranger ;

- Ou d’un acte fictif ou artificiel ou de l’interposition d’une entité fictive ou artificielle.

Le PLF 2024 vient compléter les sanctions applicables en cas de fraude aggravée, du recel de ces délits ou de leur blanchiment, en y ajoutant, à titre de peine complémentaire, la privation du droit à l’octroi de réductions ou crédits d’impôt sur le revenu ou sur la fortune immobilière, pour une durée ne pouvant excéder 3 ans débutant à compter de l’imposition des revenus de l’année qui suit celle de la condamnation.

Les crédits d’impôt octroyés en application d’une convention fiscale internationale seraient toutefois exclus du champ d’application de cette peine complémentaire.

Aménagement des modalités de réalisation des contrôles fiscaux (art. 23)

Pour mémoire, lorsque l’Administration procède à une vérification de comptabilité, elle doit effectuer le contrôle dans les locaux de l’entreprise (LPF, art. L. 13).

La possibilité serait donnée à l’Administration de proposer que la vérification puisse se tenir ou se poursuivre dans tout autre lieu déterminé d’un commun accord entre le contribuable et l’Administration. A défaut d’accord, l’Administration pourrait décider de tenir ou de poursuivre la vérification dans ses propres locaux.

Cette possibilité serait également déclinée aux contrôles de la régularité de la délivrance des reçus, des attestations ou de tous autres documents par lesquels les organismes bénéficiaires de dons et versements indiquent à un contribuable qu’il est en droit de bénéficier des réductions d’impôt prévues aux articles 200, 238 bis et 978 du CGI et à l’article L. 14 A du LPF.

Ces aménagements s’appliqueraient à compter du 1er janvier 2024 aux contrôles en cours ainsi qu’à ceux engagés à compter de cette même date.

On notera que l’article 23 du PLF assouplit également les conditions dans lesquelles des agents des finances publiques peuvent être autorisés à exercer leurs missions de façon anonyme par le biais d’un élargissement du mécanisme de la délégation.

Mesures diverses

Mécanisme d’encadrement de l’IFER portant sur les réseaux de télécommunications fixes (art. 9)

Rappel

Pour mémoire, l’article 1635-0 quinquies du CGI prévoit une imposition forfaitaire sur les entreprises de réseaux (IFER), instituée au profit des collectivités territoriales ou de leurs établissements publics de coopération intercommunale.

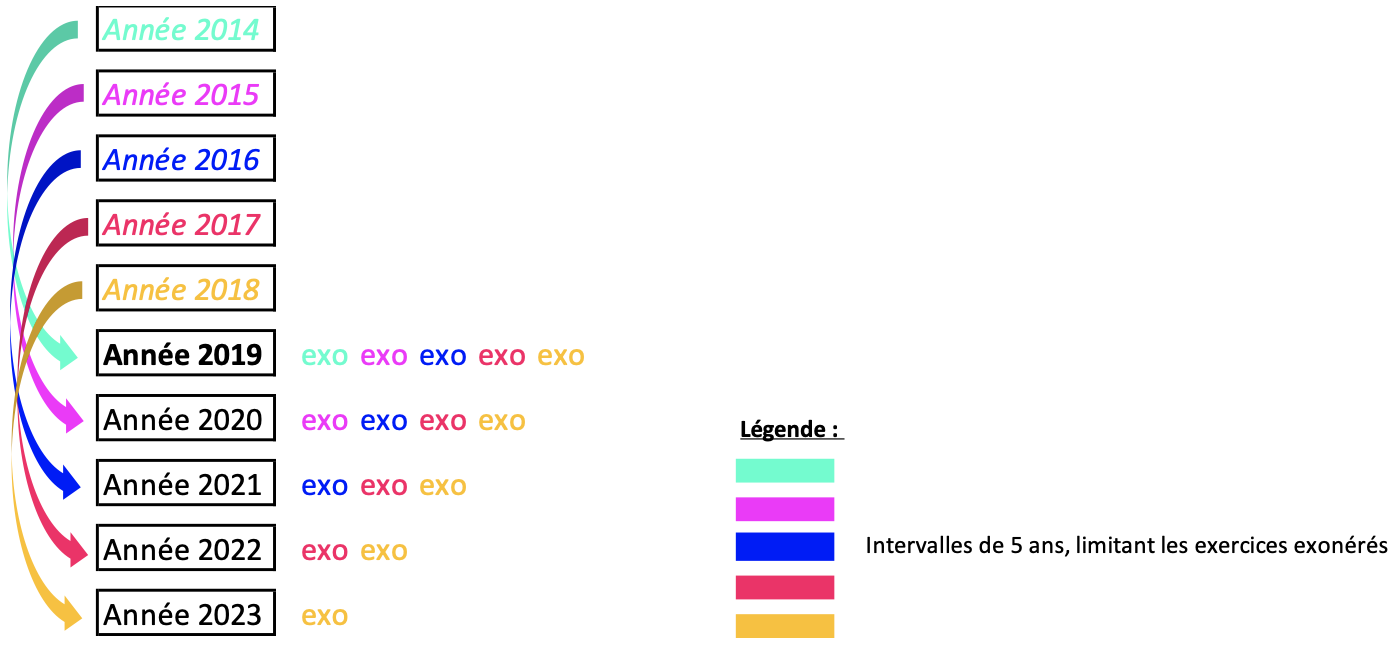

Cette imposition, qui s’applique à certaines catégories de biens, est actuellement constituée de 10 composantes, dont l’IFER sur les répartiteurs principaux de la boucle locale cuivre et les réseaux de communications électroniques en fibre optique et en câble coaxial.

Cette IFER, dite « IFER fixe », est codifiée à l’article 1599 quater B du CGI. Son redevable est le propriétaire de l’équipement (i.e. répartiteurs principaux, points de mutualisation des réseaux, nœuds de raccordement optique) au 1er janvier de l’année d’imposition.

Le montant de l’imposition est fonction du nombre de lignes en service que l’équipement comporte au 1er janvier de l’année d’imposition, et fait l’objet d’une revalorisation chaque année en fonction de l’évolution prévisionnelle des prix à la consommation des ménages. La LF 2011 a introduit un mécanisme de plancher visant à garantir un montant minimum de recettes pour les régions affectataires.

Le tarif de l’IFER fixe s’élève à 19,04 € par ligne en service au 1er janvier 2023 (BOI-TFP-IFER-90 n°110 du 01.02.2023).

On notera qu’une exonération temporaire de 5 ans a été prévue pour les nouvelles lignes raccordées par un répartiteur principal, un point de mutualisation ou un nœud de raccordement optique, et ce à compter des impositions dues au titre de l’année 2019 (BOI-TFP-IFER-90 n°118 du 01.02.2023). Il convient de distinguer 2 cas de figure : soit la ligne est construite à compter de l’imposition 2019, et dans ce cas, les exercices 2019 à 2023 bénéficient de l’exonération ; soit la ligne a été construite antérieurement à l’imposition 2019, et dans ce cas, les exercices exonérés dépendent de la date de construction ou de mise en service de la ligne :

Mécanisme d’exonération pour les lignes construites/mises en service avant 2019

PLF 2024

Le législateur, anticipant une hausse substantielle du tarif de l’IFER fixe (doublement d’ici 2030), notamment en raison de la transition technologique en cours, et une possible répercussion de ce coût sur le consommateur final, propose la mise en place d’un mécanisme d’ajustement à la baisse du tarif de l’IFER, chaque fois que son produit aura dépassé 400 m€ au cours d’une année (sur le modèle inverse du « plancher » mis en place par la LF 2011).

En cas de dépassement du plafond susmentionné, le tarif de l’IFER fixe applicable au titre de l’année suivante serait minoré par un coefficient égal au quotient de ce montant de 400 m€ par le montant du produit perçu.

A noter que ce plafond de 400 m€ ferait l’objet d’une éventuelle revalorisation chaque année, et que cette mesure devrait s’appliquer à compter des impositions dues au titre de 2024.

Suppression de dépenses fiscales inefficientes (art. 17)

Comme chaque année, un certain nombre de mesures fiscales, jugées « inefficientes, obsolètes ou sous-utilisées », seraient supprimées.

Sur les 21 dispositions concernées, il s’agit, quasi exclusivement, de dispositifs venus à échéance depuis longtemps, ou applicables sur une période déterminée et passée (notamment un certain nombre de dispositifs mis en place de manière éphémère durant la crise sanitaire liée au COVID-19).

MESURES MODIFIEES

Fiscalité des entreprises

Crédit d’impôt au titre des investissements en faveur de l’industrie verte – « C3IV » (art. 5)

Le PLF 2024 prévoit l’instauration du nouveau crédit d’impôt au titre des investissements en faveur de l’industrie verte tel qu’annoncé dans le cadre du projet de loi « Industrie verte ».

Ce crédit d’impôt, « C3IV », serait accordé, sur agrément préalable, au titre de certains investissements spécifiques.

Agrément préalable

Pour pouvoir bénéficier du C3IV, les entreprises éligibles devraient déposer une demande d’agrément préalable à toute acquisition auprès du Ministre chargé du budget.

Il leur faudrait, dans ce cadre, présenter un plan d’investissement justifiant du caractère éligible de l’activité et des investissements envisagés, ainsi que du caractère économiquement viable du plan d’investissement.

Si le plan d’investissement comporte des constructions immobilières, la demande d’agrément devrait être déposée avant la date d’ouverture du chantier.

La décision de délivrance ou de refus de l’agrément serait rendue – après avis conforme de l’Agence de l’environnement et de la maîtrise de l’énergie (ADEME) – dans un délai de 3 mois.

L’agrément fixerait le montant des dépenses éligibles, ainsi que le taux de crédit d’impôt applicable.

Entreprises concernées

Seraient concernées les entreprises industrielles et commerciales imposées d’après leur bénéfice réel ou exonérées en application des articles 44 sexies, 44 sexies A, 44 octies A, 44 duodecies, 44 terdecies à 44 septdecies du CGI qui satisfont aux conditions cumulatives suivantes :

- Ne pas être une entreprise en difficulté au sens de l’article 2 du règlement (UE) n°651/2014 ;

- S’engager à respecter ses obligations fiscales et sociales et l’obligation de dépôt de ses comptes annuels au titre de chacun des exercices au titre duquel le C3IV sera imputé ;

- Exploiter les investissements éligibles au C3IV dans le cadre d’une activité ayant obtenu les autorisations requises par la législation environnementale, et se conformer à cette législation ;

- S’engager à exploiter les investissements éligibles au C3IV pendant 5 ans au moins à compter de la date de leur mise en service (durée réduite à 3 ans pour les PME) ;

- S’engager à ne pas transférer, dans les 5 exercices (au lieu des 2 prévus par le projet de texte originel), leur activité hors du territoire national ;

- Ne pas avoir transféré vers le territoire national, au cours des 2 exercices précédant celui du dépôt de la demande d’agrément, d’activités identiques ou similaires à celles éligibles au C3IV, en provenance d’un Etat membre de l’UE ou d’un Etat partie à l’accord sur l’Espace économique européen.

Activités éligibles

Sont visées les activités contribuant à la production de batteries, de panneaux solaires, d’éoliennes ou de pompes à chaleur.

Le texte délimite de façon précise pour chacun de ces domaines, les activités éligibles (II, A de l’article 5 du PLF). Ainsi, par exemple, pour la production d’éoliennes, est visée la fabrication de mats, de pales, de nacelles, de fondations posées et flottantes, de sous-stations électriques. Il en irait de même pour la fabrication de composants essentiels conçus et utilisés principalement comme intrants directs dans la production de ces équipements.

Un arrêté conjoint des ministres chargés de l’économie et de l’industrie déterminera la liste des équipements, sous-composants et matières premières utilisés dans le cadre de ces activités.

Un amendement du Gouvernement apporte des modifications quant aux activités éligibles :

- le terme de « composants essentiels » dans les activités de fabrication de ces technologies est systématisé ;

- les activités « d’extraction, de production et de transformation » et de « valorisation » des matières premières sont regroupées dans un même point et l’activité de raffinage en est exclue.

Investissements éligibles

Seraient retenues les dépenses (autres que de remplacement) engagées, entrant dans la détermination du résultat imposable, en vue de la production ou de l’acquisition des éléments suivants :

- Eléments corporels : Bâtiments, installations, équipements, machines et terrains d’assise nécessaires au fonctionnement de ces derniers équipements, à la condition de ne pas avoir été acquis auprès d’une entreprise liée au sens de l’article 39-12 du CGI ;

- Eléments incorporels : Droits de brevet, licences, savoir-faire ou autres droits de propriété intellectuelle, sous réserve du respect d’un certain nombre de conditions.

L’assiette du crédit d’impôt serait constituée du prix de revient majoré des taxes et frais de toute nature, à l’exception des frais directement engagés pour la mise en état d’utilisation du bien et minoré des aides publiques reçues à raison de ces dépenses.

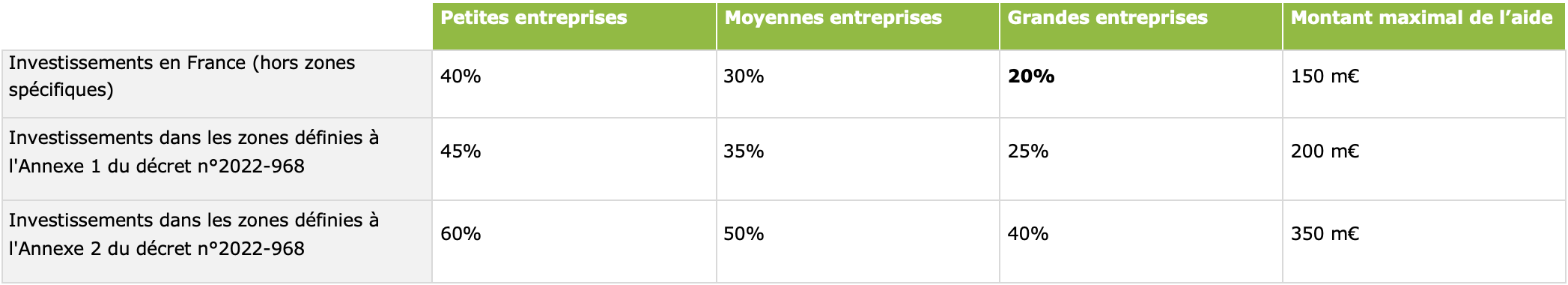

Taux du crédit d’impôt et plafonnement

Le taux du C3IV serait mentionné dans l’agrément préalable.

Le taux de droit commun serait de 20 %, mais il pourrait être porté à :

- 25 % pour les investissements réalisés dans les zones définies à l’Annexe 1 du décret n°2022-968 du 30 juin 2022, relatif aux zones d’aide à finalité régionale et aux zones d’aide à l’investissement des PME pour la période 2022-2027 (dans sa rédaction en vigueur au 1er septembre 2023) ;

- 40 % pour les investissements dans les zones définies à l’Annexe 2 du décret susmentionné.

Ces taux seraient de surcroît majorés de :

- 10 % pour les investissements réalisés par les Moyennes entreprises au sens de la règlementation européenne (moins de 250 salariés, CA annuel n’excédant pas 50 m€ ou total du bilan annuel n’excédant pas 43 m€) ;

- 20 % pour les investissements réalisés par les Petites entreprises au sens de la réglementation européenne (moins de 50 salariés, CA annuel ou total du bilan annuel n’excédant pas 10 m€).

Le montant total du C3IV serait plafonné à 150 m€ par entreprise (200 m€ pour les investissements réalisés dans les zones définies à l’Annexe 1 du décret n°2022-968 du 30 juin 2022, relatif aux zones d’aide à finalité régionale et aux zones d’aide à l’investissement des PME pour la période 2022-2027 et 350 m€ pour les investissements réalisés dans les zones définies à l’annexe 2 du décret susmentionné).

Ainsi, de façon synthétique le montant du C3IV serait le suivant :

Les conditions de cumul avec d’éventuelles autres aides d’Etat sont précisées par le texte.

L’amendement du Gouvernement susmentionné précise les règles de cumul du C3IV avec d’autres aides d’Etat reçues au titre des dépenses éligibles, en indiquant que :

- le montant total de l’aide ne peut excéder le taux maximum de soutien prévu par ce texte ;

- le montant total de l’aide ne peut excéder 100 % des coûts admissibles.

Modalités d’imputation du C3IV

Le crédit d’impôt s’appliquerait par fraction au rythme de l’engagement des investissements éligibles en appliquant à ces dépenses le taux de crédit d’impôt mentionné dans la décision d’agrément.

Le montant du C3IV serait imputé sur l’IR/IS dû par le contribuable au titre de l’année/l’exercice au cours duquel ces dépenses sont exposées.

Si le montant de la fraction du crédit d’impôt excède l’impôt dû au titre de l’année ou de l’exercice, l’excédent serait restitué. Aucun délai n’est spécifié par le texte à ce stade.

Entrée en vigueur

La mesure entrerait en vigueur à une date fixée par décret, postérieure à la réception par le Gouvernement de la réponse de la Commission européenne permettant de la considérer comme conforme au droit de l’UE en matière d’aides d’Etat. A noter que cette entrée en vigueur devrait alors intervenir au plus tard 3 mois à compter de la réponse de la Commission européenne.

Toutefois, les entreprises pourraient d’ores et déjà procéder au dépôt de demandes d’agrément (dès la date de présentation du PLF 2024 en Conseil des ministres – soit le 27 septembre 2023).

Le C3IV bénéficierait au titre des projets agréés jusqu’au 31 décembre 2025.

Prix de transfert

Renforcement du contrôle des prix de transfert des entreprises multinationales (art. 22)

Le PLF met en musique les mesures annoncées dans le plan de lutte contre toutes les fraudes aux finances publiques, dévoilé par le Gouvernement en mai 2023 (TLS 740).

Baisse du seuil au-delà duquel les groupes sont tenus de présenter une documentation de leur politique de prix de transfert

En application des dispositions de l’article L. 13 AA du LPF, sont tenues de préparer une documentation relative à leurs prix de transfert pour la présenter à l’Administration en cas de contrôle, les sociétés établies en France :

- Dont le chiffre d’affaires annuel hors taxes ou l’actif brut figurant au bilan est supérieur ou égal à 400 m€ ;

- Ou qui détiennent à la clôture de l’exercice, directement ou indirectement, plus de la moitié du capital ou des droits de vote d’une entité juridique dont le chiffre d’affaires annuel hors taxes ou l’actif brut figurant au bilan est supérieur ou égal à 400 m€ ;

- Ou qui sont détenues dans les mêmes conditions par une telle entité ;

- Ou qui appartiennent à un groupe intégré comprenant au moins une entité satisfaisant à l’une des 3 conditions susmentionnées.

Les établissements stables français des sociétés étrangères sont également visés, dans les mêmes conditions.

Le seuil de 400 m€ serait désormais abaissé à 150 m€, pour une application aux exercices ouverts à compter du 1er janvier 2024.

Renforcement des sanctions en l’absence de communication de la documentation prix de transfert

Pour mémoire, si l’entreprise vérifiée ne produit pas la documentation prix de transfert prévue aux articles L. 13 AA et L. 13 AB du LPF, ou produit une documentation partielle dans le délai de 30 jours suivant la réception de la mise en demeure, elle est passible, pour chacun des exercices couverts par la vérification, d’une amende minimale de 10 k€, qui peut être portée au plus élevé des 2 montants suivants, selon la gravité des manquements :

- 0,5 % du montant des transactions concernées par les documents ou compléments qui n’ont pas été mis à la disposition de l’Administration après mise en demeure ;

- 5 % des rectifications du résultat fondées sur l’article 57 du CGI, appréciées à l’issue du contrôle et afférentes aux transactions concernées par les documents ou compléments qui n’ont pas été mis à la disposition de l’Administration après mise en demeure.

Le montant de l’amende minimale serait porté de 10 k€ à 50 k€.

Opposabilité de la documentation prix de transfert

Dans l’hypothèse où la méthode de détermination des prix de transfert d’une entreprise s’écarte de celle mise à la disposition de l’Administration en application des dispositions des articles L. 13 AA et L. 13 AB du LPF (obligation de présentation d’une documentation prix de transfert en cas de contrôle pesant sur les plus grandes entreprises), l’écart constaté entre le résultat et le montant qu’il aurait atteint si cette documentation avait été respectée serait réputé constituer un transfert indirect de bénéfices à l’étranger au sens de l’article 57 du CGI.

Il n’en irait autrement que dans l’hypothèse où la société serait à même de démontrer l’absence de transfert soit par voie de majoration ou de diminution des prix d’achat ou de vente, soit par tout autre moyen (précision introduite par voie d’amendement).

Un autre amendement vient préciser que la mesure s’appliquerait aux exercices ouverts à compter du 1er janvier 2024.

Extension du délai de reprise dont dispose l’Administration pour les transferts d’actifs incorporels difficiles à évaluer (‘HTVI’)

L’Administration disposerait désormais de la faculté de redresser la valeur retenue dans le cadre d’un transfert d’un actif ou d’un droit incorporel difficile à évaluer (‘HTVI’) sur la base de résultats postérieurs à l’exercice au cours duquel a eu lieu la transaction (CGI, art. 238 bis-0 I ter nouveau).

Son droit de reprise s’exercerait jusqu’à la fin de la 6e année qui suit celle au titre de laquelle l’imposition est due.

Notons que la notion d’actif incorporel difficile à évaluer est définie par renvoi à la législation DAC6 / Mandatory Disclosure Regime (MDR) sur le marqueur E.2 (CGI, art. 1649 AH, II, E, 2°), qui vise les transferts entre entreprises associées d’actifs incorporels pour lesquels, au moment de leur transfert, il n’existe pas d’éléments de comparaison fiables et où, au moment où l’opération a été conclue, les projections concernant les futurs flux de trésorerie ou revenus attendus de l’actif incorporel transféré, ou les hypothèses utilisées pour évaluer cet actif incorporel sont hautement incertaines, de sorte qu’il est difficile de prévoir dans quelle mesure l’actif incorporel débouchera finalement sur un succès au moment du transfert. Dans ses commentaires au BOFiP sur le marqueur E.2, l’Administration fait expressément référence aux Principes OCDE en matière de prix de transfert.

L’Administration ne serait pas en droit de remettre en cause la valeur retenue dans les différentes hypothèses suivantes :

- Le contribuable, d’une part, fournit des informations détaillées sur les prévisions utilisées, au moment du transfert, pour déterminer les prix, notamment les modalités de prise en compte des risques et des événements raisonnablement prévisibles ainsi que leur probabilité de réalisation et, d’autre part, établit que la différence significative entre ces prévisions et les résultats réels est due soit à la survenance d’événements imprévisibles lors de la détermination du prix, soit à la réalisation d’événements prévisibles à condition que leur probabilité d’occurrence n’ait pas été sous-estimée ou surestimée de manière significative au moment de la transaction ;

- Le transfert en cause est couvert par un accord préalable en matière de prix bilatéral ou multilatéral, en vigueur pour la période concernée, entre les Etats du cessionnaire et du cédant ;

- L’écart entre la valorisation résultant des prévisions établies au moment de la transaction et celle constatée au vu des résultats réels est inférieur à 20 % ;

- Une durée de commercialisation de 5 ans s’est écoulée après l’année au cours de laquelle l’actif ou droit a produit pour la 1ère fois des revenus provenant d’une entité non liée au concessionnaire et, durant cette période, l’écart entre les prévisions établies au moment de la transaction et les résultats réels est inférieur à 20 %.

Par ailleurs, une nouvelle exception à la garantie de non-renouvellement de la vérification de comptabilité prévue à l’article L. 51 du LPF serait prévue en la matière.

Il est précisé, par voie d’amendement, que ces mesures s’appliqueraient aux exercices ouverts à compter du 1er janvier 2024.

MESURES NOUVELLES

Fiscalité des entreprises

Taxation au taux réduit des PV de cessions d’immeubles de bureaux destinés à être transformés en immeubles d’habitation (art. 5 octodecies)

Rappel

L’article 210 F du CGI prévoit la taxation au taux réduit de 19 % des plus-values nettes réalisées par les personnes morales soumises à l’IS dans les conditions de droit commun, à l’occasion de la cession d’immeubles de bureaux et de locaux commerciaux ou industriels destinés à être transformés en immeubles d’habitation dans un délai en principe fixé à 4 ans. Sont également concernées les plus-values résultant de la cession de terrains à bâtir en vue de la construction de logements.

La LF 2018 a recentré le dispositif sur les cessions de biens situés dans des zones géographiques se caractérisant par un déséquilibre particulièrement important entre l’offre et la demande de logements.

Ce dispositif, qui a vocation à être temporaire, a été prorogé à plusieurs reprises. Il devait venir à expiration au titre des cessions réalisées au 31 décembre 2023.

PLF 2024

Le dispositif prévu à l’article 210 F du CGI serait de nouveau prorogé, pour s’appliquer :

- aux cessions à titre onéreux réalisées jusqu’au 31 décembre 2026

- et aux cessions à titre onéreux réalisées après le 31 décembre 2026 si une promesse unilatérale ou synallagmatique de vente a été conclue au plus tard à cette date et que la cession est réalisée au plus tard 2 ans après la date de la promesse.

Intégration fiscale : Extension du champ d’application de la QPFC de 1 % aux dividendes reçus par une société non-membre d’une intégration fiscale par choix d’une filiale européenne (art. 5 novodecies)

Rappel

Pour mémoire, les produits de participation qui ouvrent droit au régime mère-filiales sont exclus du résultat imposable de la société bénéficiaire desdits produits, à l’exception d’une QPFC de 5 % du montant total des produits des participations (CGI, art. 216 et 145).

Pour les exercices ouverts avant le 1er janvier 2016, cette QPFC était neutralisée au titre des dividendes versés entre sociétés intégrées, avant que la CJUE ne juge que le fait que les produits de participation reçus de filiales établies dans d’autres États membres ne puissent pas bénéficier de ce mécanisme de neutralisation était contraire à la liberté d’établissement (CJUE, 2 septembre 2015, aff. C-386/14, Groupe Stéria SCA).

Pour les exercices ouverts depuis le 1er janvier 2016, la QPFC est ramenée à 1 % pour les produits de participation reçus par une société membre d’une intégration fiscale :

- Et versés par une société membre du même groupe d’intégration fiscale,

- Ou, versés par une société établie dans un autre État de l’UE ou de l’EEE ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales qui, si elle était établie en France, remplirait les conditions pour être membre de ce groupe, en application des articles 223 A ou 223 A bis du CGI, autres que celle d’être soumise à l’IS en France (LFR 2015 tirant les conséquences de la décision Stéria précitée).

Pour les exercices ouverts depuis le 1er janvier 2019, la QPFC s’élève également à 1 % pour les produits de participation reçus par une société non membre d’une intégration fiscale et versés par une société établie dans un autre État de l’UE ou de l’EEE ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales qui, si elle était établie en France, remplirait les conditions pour être membre du même groupe d’intégration fiscale, en application des articles 223 A ou 223 A bis du CGI, autres que celle d’être soumise à l’IS en France sous condition que la société mère, percevant les dividendes, ne dispose pas, en France, de filiales éligibles au régime de l’intégration fiscale (LF 2019).

La loi prévoit expressément que ce taux de 1 % ne s’applique pas si la non-appartenance de la société française à un groupe d’intégration fiscale est uniquement due à l’absence des options et des accords à formuler en application du I et du 1er alinéa du III de l’article 223 A du CGI et du I de l’article 223 A bis du même Code (CGI, art. 216, I, 3°).

Dans le cadre des affaires Manitou et SA Bricolage Investissement, la CJUE a jugé qu’était contraire à la liberté d’établissement la législation française en vigueur avant 2016 en ce qu’elle refusait le bénéfice de l’ancien mécanisme de neutralisation de la QPFC à une société mère, disposant en France de sociétés intégrables mais non intégrées par choix, à raison des dividendes qui lui sont distribués par ses filiales établies dans d’autres Etats membres satisfaisant aux critères d’éligibilité autres que la résidence (11 mai 2023, aff. C-407/22 et C-408/22).

Le Conseil d’Etat en avait ensuite tiré les conséquences dans deux décisions du 18 juillet 2023 (n°458579 et 454107, TLS 745).

Si ces décisions concernaient le régime en vigueur avant 2016, leur transposition au régime actuel faisait toutefois peu de doute.

PLF 2024

Extension du bénéfice de la QPFC de 1 % aux dividendes reçus par une société non-membre d’une intégration fiscale par choix d’une filiale européenne

Un amendement gouvernemental vient tirer, à son tour, les conséquences des décisions du juge européen.

On notera que, dans l’exposé des motifs, il est expressément indiqué que ces décisions ont « pour conséquence de rendre contraire au droit de l’Union européenne la condition d’avoir effectivement formé un groupe intégré en France – pour les sociétés qui sont en mesure de le faire – pour bénéficier du régime de dividendes perçus de filiales européennes ».

Il prévoit donc que la QPFC au taux de 1 % pourra s’appliquer aux dividendes reçus par toute société française non intégrée (que cela résulte ou non d’un choix de sa part) de sa filiale européenne, pourvu qu’elle remplisse avec sa filiale européenne, depuis plus d’un exercice, les conditions pour appartenir à un groupe fiscalement intégré si cette société avait été établie en France (assujettissement à un impôt équivalent à l’IS français, conditions de détention satisfaites, coïncidence des dates d’ouverture et de clôture des exercices).

On notera que la mesure tire très strictement les conséquences des décisions Manitou et SA Bricolage Investissement, sans étendre le bénéfice de la QPFC de 1 % aux dividendes reçus par une société française non intégrée d’une filiale française qui remplirait elle-même les conditions pour former avec sa mère un groupe intégré.

Aussi, la question d’une discrimination à rebours (traitement plus favorable des dividendes versés par une société européenne que des dividendes versés par une société française) nous semble devoir se poser.

Rétablissement de la condition d’appartenance au groupe de la société distributrice depuis plus d’un exercice pour bénéficier de la QPFC au taux de 1 %

Le Gouvernement s’est saisi de l’occasion pour rétablir la condition d’appartenance au groupe de la société distributrice depuis plus d’un exercice pour bénéficier de la QPFC au taux de 1 %.

Désormais, pour bénéficier de la QPFC au taux de 1 %, il faudra que la société distributrice appartienne au groupe depuis plus d’un exercice (cas d’une société française intégrée) ou remplisse depuis plus d’un exercice les conditions d’appartenance au groupe (cas d’une société européenne).

Rappelons que cette condition avait été supprimée par la LFR 2015. En revanche, elle s’applique toujours dans le cadre du mécanisme de neutralisation des distributions intragroupes n’ouvrant pas droit au régime mère-fille.

Conditions de détention au sein de l’intégration fiscale et modalités de non-prise en compte des titres détenus par les salariés (art. 5 octovicies)

Rappel

Pour mémoire, pour se constituer tête d’un groupe intégré, une société ne doit pas elle-même être détenue à 95 % au moins par une autre personne morale soumise à l’IS, et elle doit détenir à 95 %, directement ou indirectement, les sociétés membres du groupe.

En principe, les titres détenus par les salariés sont retenus pour apprécier ces niveaux de détention.

Il est toutefois fait abstraction des titres attribués aux salariés ou acquis par ces derniers dans le cadre de certaines procédures spécifiques (options de souscription ou d’achat d’actions, attribution gratuite d’actions ou augmentation de capital réservée aux adhérents d’un PEE), dans la limite de 10 % du capital (CGI, art. 223 A, I, al. 6).

L’exclusion des titres attribués aux salariés dans le cadre de ces procédures spécifiques pour le calcul du pourcentage de détention n’a plus lieu d’être à compter du jour de la cession de ces titres ou de la cessation de fonctions des salariés concernés.

PLF 2024

L’exclusion continuerait de s’appliquer dans le cas où le salarié cesse ses fonctions dans la société qui l’employait lors de l’émission ou de l’attribution des titres, mais pour rejoindre une autre société du même groupe économique incluse dans le plan d’émission ou d’attribution.

Elle prendrait fin en cas de cession des titres par le salarié, ou de cessation de ses fonctions dans le groupe de sociétés incluses dans le périmètre du plan, ou de sortie de la société concernée du périmètre du plan.

Micro-BIC – Harmonisation des modalités d’imposition des activités de location meublée touristique et des autres activités de location meublée (art. 5 terdecies)

Rappel

Pour mémoire, le régime micro-BIC repose sur la détermination du bénéfice imposable par application d’un abattement forfaitaire au montant du chiffre d’affaires (CGI, art. 50-0).

Il s’applique aux exploitants individuels dont le CA HT de l’année précédente n’excède pas une limite fixée à :

- 188 700 € pour les entreprises dont l’activité principale est la vente de marchandises, objets, fournitures et denrées à emporter ou à consommer sur place, ou la fourniture de logements à l’exclusion de la location de locaux meublés autres que les meublés de tourisme et les chambres d’hôtes. Dans ce cas, l’abattement forfaitaire est fixé à 71 %.

- 77 700 € pour les autres entreprises – et donc pour toutes les autres activités de location meublée. Dans ce cas, l’abattement forfaitaire est fixé à 50 %.

PLF 2024

Le régime micro-BIC applicable aux activités de location de meublés touristiques serait désormais aligné sur celui applicable aux autres activités de location meublée (seuil de CA max de 77 700 € + abattement forfaitaire de 50 %).

Un abattement supplémentaire de 21 % serait créé en faveur des entreprises déployant une activité de location de locaux meublés touristiques, à la double condition que :

- Ces biens ne soient pas situés dans des zones géographiques se caractérisant par un déséquilibre important entre l’offre et la demande de logements ;

- Le CA HT afférent à l’ensemble de leurs activités de location meublée soit inférieur à 50 000 €.

En l’absence de précision dans l’amendement, la mesure serait applicable à l’IR dû au titre de l’année 2023 et des années suivantes.

Rachats d’actions et partage de la valeur (art. 5 tertricies)

Régime des actions distribuées aux salariés à la suite d’un rachat par une société de ses propres titres

Pour rappel, le législateur autorise, dans certaines situations, les sociétés à procéder au rachat de leur propres actions, notamment lorsque ce programme de rachat vise à leur permettre d’attribuer des actions à leurs salariés ou dirigeants (Code de commerce, art. L. 225-206).

Le PLF 2024 viendrait préciser que l’attribution par l’employeur à ses salariés d’actions résultant d’une telle opération de rachat d’actions, pourrait bénéficier, selon le cas et toutes conditions étant par ailleurs remplies, des règles d’imposition applicables au régime des options sur actions (CGI, art. 80 bis), du régime d’attribution gratuite d’actions (CGI, art. 80 quaterdecies), ou du régime des BSPCE (CGI, art. 163 bis G).

En l’absence de précision, la mesure devrait s’appliquer à l’impôt sur le revenu dû au titre de l’année 2023 et des années suivantes.

Partage de la valeur en cas d’augmentation exceptionnelle du bénéfice net fiscal

Le PLF 2024 introduirait une nouvelle obligation visant à imposer à certaines entreprises ayant ouvert une négociation pour mettre en œuvre un dispositif d’intéressement ou de participation, de négocier également sur la définition d’une « augmentation exceptionnelle de son bénéfice » et sur les modalités de partage de la valeur avec les salariés qui découlerait d’une telle augmentation (Code du travail, art. L. 3346-1 nouveau).

Il est précisé que la définition de « l’augmentation exceptionnelle du bénéfice » (notion figurant dans l’accord national interprofessionnel du 10 février 2023, en cours de transposition dans le cadre du projet de loi de partage de la valeur) prendrait en compte un certain nombre de critères tels que :

- la survenance d’une ou plusieurs opérations de rachats d’actions de l’entreprise suivie de leur annulation (à moins que ces opérations aient été précédées d’attributions d’actions gratuites aux salariés) ;

- la taille et le secteur d’activité de l’entreprise ;

- les bénéfices réalisés lors des années précédentes ;

- les événements exceptionnels externes à l’entreprise intervenus avant la réalisation du bénéfice.

Cependant, cette nouvelle obligation ne concernerait pas les entreprises ayant mis en place un accord d’intéressement ou de participation contenant déjà une « clause spécifique prenant en compte les bénéfices exceptionnels » ou un régime de participation plus favorable que la formule légale.

Le partage de la valeur pourrait prendre l’une des formes suivantes :

- Versement aux salariés d’un supplément de participation ;

- Versement d’un supplément d’intéressement ;

- Ouverture d’une nouvelle négociation visant à mettre en place un dispositif d’intéressement, à verser un supplément de participation ou d’intéressement, à abonder un PEE ou à verser la prime de partage de la valeur.

Les entreprises entrant dans le champ de ce dispositif et dans lesquelles un accord de participation ou d’intéressement est applicable au moment de l’entrée en vigueur de la LF 2024 devraient engager cette négociation avant le 30 juin 2024.

DAC 6 / MDR et secret professionnel : Limitation de l’obligation de notification pesant sur les intermédiaires (art. 23 quater)

Pour mémoire, le 25 juin 2021, le Conseil d’Etat, saisi d’un REP contre les commentaires administratifs relatifs à la transposition, en droit français, des obligations pesant sur les intermédiaires fiscaux dans le cadre de la Directive DAC6 / Mandatory Disclosure Regime (MDR), a adressé à la CJUE 2 questions préjudicielles tenant à une possible incompatibilité des obligations déclaratives mises à la charge des avocats au regard des principes de droit à un procès équitable et de respect de la correspondance et de la vie privée (CE, 25 juin 2021, n°448486).

Il a, en cela, emboîté le pas de la Cour constitutionnelle belge, qui avait, quelques mois auparavant (en décembre 2020), saisi la CJUE de questions préjudicielles similaires.

La CJUE a répondu à la demande de la Cour constitutionnelle belge le 8 décembre 2022, en jugeant l’article 8 bis ter § 5 de la Directive DAC 6 / MDR, imposant à un avocat non délié de son secret professionnel par son client et donc dispensé de l’obligation déclarative, de notifier sans retard à tout autre intermédiaire les obligations déclaratives qui lui incombent, non conforme à l’article 7 de la Charte des droits fondamentaux de l’UE, qui garantit le droit au respect des communications entre les avocats et leurs clients (décision C-694/20, TLS 718).

Le Conseil d’Etat a considéré que le prononcé de cette décision mettait fin aux débats, et a indiqué à la CJUE qu’il retirait, en conséquence, sa demande de décision préjudicielle.

Dans une décision datée du 14 avril 2023, il a, à son tour, jugé que l’obligation pesant sur l’avocat non délié de son secret professionnel par son client, de notifier sans retard à tout autre intermédiaire les obligations déclaratives qui lui incombent, était contraire à l’article 7 de la Charte des droits fondamentaux de l’UE (14 avril 2023, n°448486, TLS 735). Il a, par suite, annulé les paragraphes 180 et 200 du BOFiP, relatifs à cette obligation (BOI-CF-CPF-30-40-10-20, 21 juillet 2021).

Afin de tirer les conséquences de ces récentes décisions, le PLF 2024 limiterait l’obligation pesant sur l’intermédiaire non délié de son secret professionnel, de notifier les autres intermédiaires, aux seuls intermédiaires qui sont ses clients (CGI, art. 1649 AE, I, 4°, al. 2).

En l’absence d’entrée en vigueur spécifique, la mesure devrait s’appliquer à compter du 1er janvier 2024.

Aménagement et renforcement du statut de JEI

Rappel

Pour mémoire, le statut de JEI est accordé aux PME (au sens de la législation européenne), créées depuis moins de 11 ans, ou de depuis moins de 8 ans pour celle créées depuis le 1er janvier 2023.

Le dispositif s’applique aux entreprises créées jusqu’au 31 décembre 2025.

Les PME doivent, en outre, satisfaire à certaines conditions de détention. Il leur faut, par ailleurs, engager au cours de chaque exercice des dépenses de R&D représentant au moins 15 % de leurs charges fiscalement déductibles.

Ce statut leur donne droit à un certain nombre d’avantages. Il leur permet ainsi de bénéficier d’une période d’exonération totale des bénéfices, suivie d’une période d’abattement de 50 %, de douze mois chacune (CGI, art. 44 sexies A). Elles peuvent, de surcroît, bénéficier d’une exonération facultative d’impôts directs locaux d’une durée de 7 ans, sur délibération des collectivités (CGI, art. 1383 D et 1466 D), ainsi que d’une exonération de charges sociales patronales sur les rémunérations versées aux personnels participant à la recherche (LF 2004, art. 131).

Ce statut donne, par ailleurs, droit à une restitution immédiate du CIR.

PLF 2024

Extension du champ des JEI et aide pour accéder à la commande publique (art. 5 decies)

Le seuil de dépenses de R&D serait abaissé de 15 % à 10 %.

Le Code de la commande publique serait également aménagé pour préciser que « sont considérés comme innovants tous les travaux, fournitures ou services proposés par les jeunes entreprises définies à l’article 44 sexies-0 A du code général des impôts ».

Suppression du mécanisme d’exonération d’imposition sur les bénéfices (art. 5 septtricies)

Le mécanisme d’exonération d’imposition des bénéfices serait supprimé pour les JEI créées à compter du 1er janvier 2024.

Création du statut de JEIC – Jeune entreprise d’innovation et de croissance (art. 5 undecies)

Une entreprise serait qualifiée de JEIC (Jeune entreprise d’innovation et de croissance), lorsqu’elle remplit, à la clôture de l’exercice, les conditions suivantes :

- Elle répond à la définition de PME au sens de la législation européenne ;

- Elle est créée depuis moins de 8 ans ;

- Elle a engagé des dépenses de R&D représentant entre 5 % et 10 % de ses charges fiscalement déductibles ;

- Elle constate, par rapport à l’exercice précédent, une augmentation nette de son chiffre d’affaires et de ses dépenses d’investissement dans les actifs corporels et incorporels, ainsi qu’une augmentation nette du nombre de salariés par rapport à la moyenne des douze mois précédents, selon des modalités à définir par décret.

Ce statut ne serait toutefois ouvert qu’à compter du 1er janvier 2025.

Selon l’exposé des motifs, il permettrait aux entreprises concernées de bénéficier d’une aide à embaucher, d’une aide pour lever des fonds (sans doute via le dispositif IR-PME, voir ci-après), d’une aide en trésorerie et d’une aide pour accéder à la commande publique. On attendra des précisions complémentaires.

Création du statut de JEIR – Jeune entreprise d’innovation et de rupture (art. 5 undecies)

Une entreprise serait qualifiée de JEIR (Jeune entreprise d’innovation et de rupture), lorsqu’elle remplit, à la clôture de l’exercice, les conditions suivantes :

- Elle répond à la définition de PME au sens de la législation européenne ;

- Elle est créée depuis moins de 12 ans ;

- Elle a réalisé des dépenses de recherche (telles que définies pour l’application du CIR et du CICO) représentant au moins 30 % de ses charges fiscalement déductibles ;

- Ou

- Elle est dirigée ou détenue directement à hauteur de 10 % au moins, seuls ou conjointement, par des étudiants, des personnes titulaires depuis moins de 5 ans d’un diplôme conférant le grade de master ou d’un doctorat, ou des personnes affectées à des activités d’enseignement ou de recherche ;

- Elle a pour activité principale la valorisation de travaux de recherche auxquels ses dirigeants ou ses associés ont participé, au cours de leur scolarité ou dans l’exercice de leurs fonctions, au sein d’un établissement d’enseignement supérieur habilité à délivrer un diplôme conférant au moins le grade de master (des précisions seraient apportées par décret).

Ce statut ne serait toutefois ouvert qu’à compter du 1er janvier 2025.

Selon l’exposé des motifs, il permettrait aux entreprises concernées de bénéficier d’une aide à embaucher, d’une aide pour lever des fonds (sans doute via le dispositif IR-PME, voir ci-après), d’une aide en trésorerie et d’une aide pour accéder à la commande publique. On attendra des précisions complémentaires.

Extension du dispositif « IR-PME » aux souscriptions en numéraires réalisées au capital de JEI/JEIC/JEIR (art. 5 quindecies)

Rappel

Pour mémoire, les contribuables fiscalement domiciliés en France peuvent bénéficier d’une réduction d’impôt sur le revenu au titre des souscriptions en numéraire au capital initial ou aux augmentations de capital de certaines sociétés non cotées (CGI, art. 199 terdecies-0 A, également dit mécanisme IR-PME).

Cette réduction est égale à 25 % des versements effectués au titre de l’ensemble des souscriptions éligibles (pour les versements effectués entre le 10 août 2020 et le 31 décembre 2023).

Les versements sont retenus dans la limite annuelle de 50 000 € pour les contribuables célibataires, veufs ou divorcés, ou de 100 000 € pour les contribuables mariés ou pacsés soumis à une imposition commune.

La fraction des investissements excédant la limite annuelle ouvre droit à la réduction d’impôt dans les mêmes conditions au titre des 4 années suivantes.

PLF 2024

Le PLF 2024 prévoit l’extension du dispositif « IR-PME » aux souscriptions en numéraire réalisées :

- Entre le 1er janvier 2024 et le 31 décembre 2024 au capital de JEI ;

- Entre le 1er janvier 2025 et le 31 décembre 2028 au capital de JEIC ;

- Entre le 1er janvier 2025 et le 31 décembre 2028 au capital de JEIR.

Le taux de la réduction d’impôt serait porté à :

- 30 % en cas de souscription au capital d’une JEI ou d’une JEIC (versements retenus dans la limite annuelle de 75 000 € pour les contribuables célibataires, veufs ou divorcés, ou de 150 000 € pour les contribuables mariés ou pacsés soumis à une imposition commune) ;

- 50 % en cas de souscription au capital d’une JEIR (versements retenus dans la limite annuelle de 50 000 € pour les contribuables célibataires, veufs ou divorcés, ou de 100 000 € pour les contribuables mariés ou pacsés soumis à une imposition commune).

En revanche, contrairement au dispositif « IR-PME » de droit commun, aucun mécanisme de report ne serait prévu.

Le total de l’avantage ne pourrait pas procurer une réduction de l’impôt dû supérieure à 50 000 € sur la période du 1er janvier 2024 au 31 décembre 2028.

Enfin, le dispositif serait subordonné à la législation européenne relative aux aides de minimis.

Prorogation du crédit d’impôt « cinéma international » (art. 5 duovicies)

Rappel

Peuvent bénéficier d’un crédit d’impôt, pour leurs opérations effectuées en France pour la réalisation d’œuvres cinématographiques produites par des entreprises établies hors de France, les entreprises de production exécutive cinématographique et audiovisuelle soumises à l’IS (CGI, art. 220 quaterdecies).

Le taux de ce crédit d’impôt est fixé à 30 %. La LF 2020 est venue majorer ce taux à 40 % pour les œuvres cinématographiques ou audiovisuelles de fiction à forts effets visuels dès lors que, au sein du budget de production, le montant total des dépenses éligibles afférentes aux travaux de traitement numérique des plans, est supérieur à 2 m€ (TLS 595).

Ce dispositif avait vocation à prendre fin au titre des dépenses exposées à compter du 31 décembre 2024.

PLF 2024

Le PLF prévoit de proroger le crédit d’impôt « cinéma international » au titre des dépenses exposées jusqu’au 31 décembre 2026.

Fiscalité des personnes

PEA : Précisions sur l’imposition des PV de placements effectués en ORA non cotées (art. 3 quinquies)

La loi PACTE a rendu éligibles au plan d’épargne en actions des PME les obligations remboursables en actions (ORA) non cotées (loi du 22 mai 2019, n°2019-486, art. 93).

Par principe, les profits réalisés dans le cadre d’un PEA, ne sont, pendant la durée du plan, pas imposables à l’impôt sur le revenu (CGI, art. 157, 5° bis). Par exception, les produits de placements effectués en ORA lorsque ces obligations ne sont pas cotées ou sont remboursables en actions qui ne sont pas cotées, bénéficient de cette exonération uniquement dans la limite de 10 % du montant de ces placements.

Par ailleurs, les plus-values procurées par des placements effectués en ORA non cotées lors de la cession ou du retrait des obligations, ou des actions reçues en remboursement de ces obligations, sont uniquement exonérées dans la limite du double du montant du placement.

Le PLF vient préciser que la fraction du gain net réalisé en cas de retrait de ces obligations/actions reçues en remboursement de ces obligations, supérieure au double du montant du placement, serait imposée au PFU (ou au barème progressif de l’IR en cas d’option). Cette imposition serait susceptible de concerner tous les retraits de titres, que ceux-ci interviennent avant l’expiration de la 5ème année du PEA, ou après (CGI, art. 150-0 A, II, 2, b) nouveau).

En l’absence de précision, la mesure devrait s’appliquer à l’impôt sur le revenu dû au titre de l’année 2023 et des années suivantes.

Extension du champ de l’article 155 A du CGI (rémunérations de prestations de services versées à l’étranger) (art. 3 septies)

Pour mémoire, l’article 155 A, I du CGI vise à dissuader les contribuables susceptibles d’être soumis à l’IR en France (prestataires réels) de se soustraire à cet impôt en faisant percevoir leur rémunération pour services rendus par des personnes physiques ou morales établies à l’étranger (personnes interposées).

Ainsi, les sommes perçues par une personne domiciliée ou établie hors de France en rémunération de services rendus par une ou plusieurs personnes domiciliées ou établies en France sont imposables en France au nom de ces dernières :

- lorsque ce prestataire réel contrôle directement ou indirectement la personne interposée ;

- ou lorsque ce prestataire réel n’établit pas que la personne interposée exerce, de manière prépondérante, une activité industrielle ou commerciale, autre que la prestation de services ;

- ou lorsque la personne interposée est domiciliée ou établie dans un pays étranger où elle est soumise à un régime fiscal privilégié, au sens de l’article 238 A du CGI.

Ce régime est également applicable aux personnes domiciliées hors de France pour les services rendus en France (CGI, art. 155 A, II).

Le PLF 2024 élargirait le champ d’application de l’article 155 A du CGI à l’intégralité des sommes perçues en « contrepartie de services ou de l’exploitation commerciale de droits attachés à l’image, au nom ou à la voix d’une ou plusieurs personnes, de l’usage de droits d’auteurs ou droits voisins, ou de la propriété industrielle ou commerciale ou de droits assimilés, rendus ou concédés », au lieu des seules sommes perçues en rémunération de prestations de services.

Cette extension des rémunérations entrant dans le champ de l’article 155 A du CGI viendrait mettre un coup d’arrêt aux récentes décisions du Conseil d’Etat ayant jugé que les redevances perçues par des sociétés étrangères pour l’utilisation de marques/brevets/logos préalablement cédés par un contribuable ne pouvaient être regardées comme la rémunération d’un service rendu par le contribuable au sens du I de l’article 155 A du CGI (voir CE, 5 novembre 2021, n°433367, et CE, 8 juin 2020, n°418962).

Par ailleurs, le PLF 2024 tirerait les conséquences de la réserve d’interprétation formulée par le Conseil constitutionnel dans sa décision du 26 novembre 2010 concernant l’article 155 A du CGI (n°2010-70 QPC), en y insérant une disposition relative à l’élimination de la double imposition des rémunérations entrant dans son champ d’application.

Il serait ainsi précisé que dans le cas où la personne domiciliée ou établie à l’étranger reverse au contribuable domicilié en France tout ou partie des sommes imposées conformément à l’article 155 A, I du CGI, l’impôt correspondant à ce revenu est réputé avoir déjà été acquitté.

En revanche, la personne qui perçoit les sommes serait désormais solidairement responsable, à hauteur de ces dernières, des impositions dues par la personne qui rend les services ou concède l’exploitation des droits ou l’usage des droits concernés.

Ces aménagements s’appliqueraient aux revenus perçus à compter du 1er janvier 2024.

Aménagement du dispositif de l’exit tax (art. 3 octies)

Rappel de la règle

Les contribuables qui transfèrent leur domicile fiscal hors de France sont, en principe, imposables à l’IR et aux prélèvements sociaux, au titre des plus-values latentes, des créances trouvant leur origine dans une clause de complément de prix, et des plus-values en report d’imposition.

Les contribuables soumis à cette « exit tax » peuvent toutefois bénéficier, dans certains cas et sous réserve du respect d’un certain nombre de conditions, d’un sursis de paiement et d’un dégrèvement d’impôt (CGI, art. 167 bis).

Il leur faut notamment se conformer à certaines obligations déclaratives :

- Déclaration des plus-values et créances imposables, au titre de l’année suivant le transfert de leur domicile fiscal hors de France (CGI, art. 167 bis, IX, 1) ;

- Déclaration annuelle de suivi du sursis de paiement (CGI, art. 167 bis, IX, 2).

Le défaut de production de l’une ou l’autre de ces déclarations, ainsi que l’omission de tout ou partie des renseignements devant y figurer, entraîne l’exigibilité immédiate de l’impôt en sursis de paiement.

En cas de survenance d’un événement entraînant le dégrèvement ou la restitution de l’impôt (conservation des titres durant un certain délai, retour en France, donation de titres, décès du contribuable), le contribuable (ou, en cas de décès, ses héritiers ou ayants droit), est tenu de demander selon le cas, le dégrèvement ou la restitution de l’impôt concerné par cet événement, au plus tard le 2e jour ouvré suivant le 1er avril de l’année suivant la réalisation de l’évènement (CGI, art. 167 bis, IX, 3 et 175).

PLF 2024

Le PLF 2024 appliquerait au défaut de production de la déclaration de sortie du dispositif de l’exit tax (i.e. demande de dégrèvement ou de restitution) la même sanction que celle prévue en cas de non-dépôt de la déclaration du transfert du domicile hors de France ou de suivi annuel du sursis de paiement.

Ainsi, le fait pour un contribuable (ou pour ses héritiers en cas de décès du contribuable) de ne pas procéder, dans les délais prescrits, à la déclaration d’un évènement entraînant le dégrèvement ou la restitution d’exit tax entraînerait l’exigibilité immédiate de l’impôt en sursis de paiement.

Cette mesure s’appliquerait aux défauts de production des déclarations portant sur les éléments nécessaires au calcul de l’IR dû en 2024 sur les revenus de l’année 2023, dans l’hypothèse où l’évènement ayant entraîné le dégrèvement/la restitution de l’exit tax serait antérieur à l’entrée en vigueur de la LF 2024.

Par ailleurs, le PLF 2024 étendrait le dégrèvement de prélèvements sociaux dont bénéficient les contribuables sur les plus-values latentes sur les droits ou valeurs conservés pendant un certain nombre d’années, lorsque le transfert de leur domicile fiscal est intervenu à compter du 1er janvier 2014, aux contribuables ayant transféré leur domicile fiscal avant cette date (LFR 2013, n°2013-1279, art. 42, II et III ; Code de la sécurité sociale, art. L. 136-6).

Prorogation de la réduction d’impôt « SOFICA » (art. 3 decies)

Rappel

Les contribuables fiscalement domiciliés en France peuvent bénéficier, sous conditions, d’une réduction d’impôt au titre des souscriptions en numéraire, réalisées entre le 1er janvier 2006 et le 31 décembre 2023, au capital initial ou aux augmentations de capital des sociétés ayant pour activité le financement de l’industrie cinématographique et audiovisuelle – SOFICA – agréées par le Ministère de la culture (CGI, art. 199 unvicies).

La réduction d’impôt est égale à 30 % des sommes effectivement versées au titre des souscriptions au cours de l’année d’imposition, retenues dans la double limite de 25 % du revenu net global et de 18 000 €. Ce taux peut être majoré dans certains cas de figure.

PLF 2024

Le dispositif serait prorogé, pour une application aux souscriptions/augmentations de capital réalisées jusqu’au 31 décembre 2026.

« Dutreil transmission » : Précisions sur le champ d’application du dispositif (art. 3 vicies)

Pour mémoire, les parts ou actions de sociétés ayant une activité industrielle, commerciale, artisanale, agricole ou libérale, ayant fait l’objet d’engagements de conservation (engagement collectif de conservation d’une durée de 2 ans suivi d’engagements individuels de conservation d’une durée de 4 ans à compter de la date d’expiration du précédent délai), transmises par décès ou donation, sont exonérées de droits de mutation à titre gratuit, à concurrence de 75 % de leur valeur (CGI, art. 787 B). Ce régime est communément appelé le « Dutreil transmission ».

De manière similaire, les biens meubles et immeubles, corporels ou incorporels, affectés à l’exploitation d’une entreprise individuelle ayant une activité industrielle, commerciale, artisanale, agricole ou libérale, transmis par décès ou donation, sont exonérés de droits de mutation à titre gratuit, à concurrence de 75 % de leur valeur, sous réserve du respect de certaines conditions (CGI, art. 787 C).

Le PLF 2024 apporte des précisions notables sur le champ d’application de ces dispositifs.

Tolérance concernant l’exercice d’une activité mixte

Pour rappel, le régime d’exonération de DMTG des transmissions d’entreprises, est réservé aux entreprises ayant une activité industrielle, commerciale, artisanale, agricole ou libérale, à l’exclusion des activités de nature civile (CGI, art 787 B et 787 C).

L’Administration indique, dans ses commentaires au BOFiP, qu’il suffit que cette activité soit exercée de manière prépondérante pour être éligible au « Dutreil transmission » (BOI-ENR-DMTG-10-20-40-10, 21/12/2021, § 20 pour les transmissions de parts ou actions de sociétés, et BOI-ENR-DMTG-10-20-40-40, 06/04/2021, §15 pour les transmissions d’entreprises individuelles).

Le Conseil d’Etat, comme la Cour de cassation, ont jugé que le caractère prépondérant de l’activité devait s’apprécier en fonction d’un faisceau d’indices déterminés d’après la nature de l’activité et les conditions de son exercice (CE, 23 janvier 2020, n°435562 et C. cass., 25 janvier 2023, n°20-23.137).

Le PLF 2024 légalise – sans la préciser davantage – cette tolérance administrative, en indiquant que seront éligibles au dispositif les sociétés/entreprises individuelles « dont l’activité principale est industrielle, commerciale, artisanale, agricole ou libérale ».

Restriction du champ des activités commerciales éligibles

Pour rappel, au cours de l’année 2023, l’éligibilité de certaines activités – activités de location notamment – a fait débat, la Cour de cassation retenant une définition très large de la notion d’activité commerciale. Elle a ainsi jugé que :

- L’activité de loueur d’établissements commerciaux ou industriels munis d’équipements nécessaires à leur exploitation constituait une activité commerciale éligible au sens de l’article 787 B du CGI (Cass. com., 1 juin 2023, n°22-15.152) ;