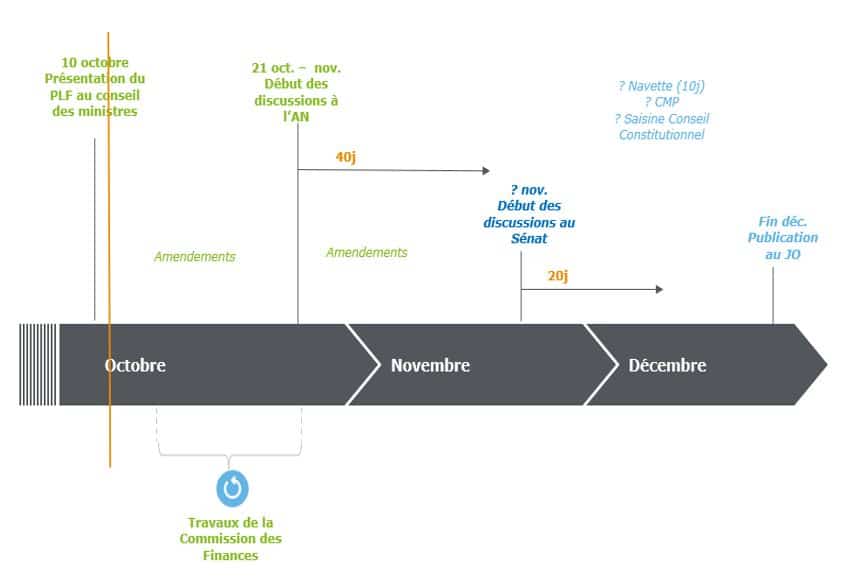

Le projet de Loi de Finances pour 2025 a été présenté le 10 octobre 2024 en Conseil des ministres. Les débats débuteront à l’Assemblée nationale à compter du 21 octobre prochain. Voici notre première analyse des mesures les plus significatives en matière de fiscalité des entreprises.

Ces analyses portent sur le PLF 2025 dans sa version initiale. Elles ne tiennent dès lors pas compte des amendements en cours de discussion devant la Commission des finances de l’Assemblée nationale.

Rappel du processus législatif

À consulter également : PLF 2025 – Fiscalité des particuliers et mesures diverses.

Sommaire

- Instauration d’une contribution exceptionnelle et temporaire à la charge des très grandes entreprises (art. 11)

- Création d’une contribution exceptionnelle et temporaire sur le résultat d’exploitation des grandes entreprises de transport maritime (art. 12)

- Instauration pour les grandes entreprises d’une taxe sur les réductions de capital consécutives au rachat de leurs propres titres (art. 26)

- Report de 3 ans de la suppression progressive de la CVAE (art. 15)

- Aménagement des règles Pilier 2 (art. 13)

- Opérations de restructuration – Mise en cohérence du droit fiscal avec l’ordonnance du 24 mai 2023 (art. 17)

- JEI/JEC – Suppression du mécanisme d’exonération de charges sociales patronales (PLFSS, art. 7)

Instauration d’une contribution exceptionnelle et temporaire à la charge des très grandes entreprises (art. 11)

Entreprises concernées

Seraient concernées toutes les entreprises réalisant un CA supérieur ou égal à 1 md€.

Le CA à prendre en compte pour apprécier ce seuil serait celui réalisé par le redevable en France au cours de l’exercice (ou de la période d’imposition), ramené à 12 mois le cas échéant, et, pour la société mère d’un groupe d’intégration fiscale, la somme des chiffres d’affaires de chacune des sociétés membres de ce groupe (dans ce cas, le redevable serait la société tête de groupe).

Assiette

L’assiette de la contribution exceptionnelle serait égale à l’IS calculé sur l’ensemble des résultats imposables aux taux prévus à l’article 219 du CGI (donc non seulement les résultats soumis à l’IS au taux de droit commun, mais aussi très vraisemblablement les résultats soumis au taux de 10 % en application du régime patent box), déterminé avant imputation des réductions, crédits d’impôt et créances fiscales de toute nature.

Exercices concernés

La contribution exceptionnelle serait due au titre des deux premiers exercices consécutifs clos à compter du 31 décembre 2024.

Taux

Pour les entreprises dont le CA est égal ou supérieur à 1 md € et inférieur à 3 mds € : la contribution sera due au taux de 20,6 % pour le 1er exercice clos à compter du 31.12.2024 et à 10,3 % pour le second exercice clos à compter de cette même date.

Pour les entreprises dont le CA est supérieur ou égal à 3 mds € : la contribution serait due au taux de 41,2 % pour le 1er exercice clos à compter du 31.12.2024 et à 20,6 % pour le second exercice clos à compter de cette même date.

Illustration schématique :

| CA > 1md€ et < 3 mds€ | |||||||||

| 2024 | 2025 | 2026 | |||||||

| Taux de base IS | 25 % | 19 % | 10 % | 25 % | 19 % | 10 % | 25 % | 19 % | 10 % |

| Taux Surtaxe Temporaire | 20,6 % | 20,6 % | 20,6 % | 10,3 % | 10,3 % | 10,3 % | |||

| 5,15 % | 3,91 % | 2,06 % | 2,58 % | 1,96 % | 1,03 % | 0,00 % | 0,00 % | 0,00 % | |

| Taux Surtaxe permanente | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % |

| 0,83 % | 0,63 % | 0,33 % | 0,83 % | 0,63 % | 0,33 % | 0,83 % | 0,63 % | 0,33 % | |

| Total | 30,98 % | 23,54 % | 12,39 % | 28,40 % | 21,58 % | 11,36 % | 25,83 % | 19,63 % | 10,33 % |

| CA > 3 mds€ | |||||||||

| 2024 | 2025 | 2026 | |||||||

| Taux de base IS | 25 % | 19 % | 10 % | 25 % | 19 % | 10 % | 25 % | 19 % | 10 % |

| Taux Surtaxe Temporaire | 41,2 % | 41,2 % | 41,2 % | 20,6 % | 20,6 % | 20,6 % | |||

| 10,30 % | 7,83 % | 4,12 % | 5,15 % | 3,91 % | 2,06 % | 0,00 % | 0,00 % | 0,00 % | |

| Taux Surtaxe permanente | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % |

| 0,83 % | 0,63 % | 0,33 % | 0,83 % | 0,63 % | 0,33 % | 0,83 % | 0,63 % | 0,33 % | |

| Total |

36,13 % | 27,46 % | 14,45 % | 30,98 % | 23,54 % | 12,39 % | 25,83 % | 19,63 % | 10,33 % |

Un mécanisme de lissage est prévu pour éviter les effets de seuil en faveur des sociétés dépassant les seuils de 1m€ et de 3m€ de moins de 100m€.

- CA supérieur ou égal à 1 md€ et inférieur à 1,1 md€ :

- Taux applicable = 20,6 % (ou pour le 2e exercice 10,3 %) x (CA réalisé – 1 md€)/100 m€

- CA supérieur ou égal à 3 mds€ et inférieur à 3,1 mds€

- 1re année d’application – Taux applicable = 20,6 % + (41,2 % – 20,6 %) x (CA – 3 mds€)/100 m€.

- 2e année d’application – Taux applicable : 10,3 % + (20,6 % – 10,3 %) x (CA – 3 mds€)/100 m€.

Illustration schématique :

| Lissage si CA > 1md€ mais < 1,1 mds€ | |||||||||

| 2024 | 2025 | 2026 | |||||||

| Taux de base IS | 25 % | 25 % | 10 % | 25 % | 19 % | 10 % | 25 % | 19 % | 10 % |

| Taux Surtaxe Temporaire | 8,5 % | 8,5 % | 8,5 % | 4,2 % | 4,2 % | 4,2 % | |||

| 2,12 % | 2,12 % | 0,85 % | 1,06 % | 0,81 % | 0,42 % | 0,00 % | 0,00 % | 0,00 % | |

| Taux Surtaxe permanente | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30 % |

| 0,83 % | 0,63 % | 0,33 % | 0,83 % | 0,63 % | 0,33 % | 0,83 % | 0,63 % | 0,33 % | |

| Total | 27,95 % | 27,95 % | 11,189 % | 26,89 % | 20,43 % | 10,75 % | 25,83 % | 19,63 % | 10,33 % |

| Exemple CA | 1 041 234 100 | ||||||||

| CA seuil | 1 000 000 000 | ||||||||

| Dépassement | 41 234 100 | ||||||||

| Ratio | 4,234 % |

||||||||

| 4,23 % | |||||||||

| Lissage si CA> 3 mds mais CA < 3,1 mds – exemple | |||||||||

| 2024 | 2025 | 2026 | |||||||

| Taux de base IS | 25 % | 19 % | 10 % | 25 % | 19% | 10 % | 25 % | 19 % | 10 % |

| Taux Surtaxe Temporaire | 29,7 % | 29,7 % | 29,7 % | 14,8 % | 20,6% | 20,6 % | |||

| 7,42 % | 6,64 % | 2,97 % | 3,71 % | 2,82% | 1,48 % | 0,00 % | 0,00 % | 0,00 % | |

| Taux Surtaxe permanente | 3,30 % | 3,30 % | 3,30 % | 3,30 % | 3,30% | 3,30 % | 3,30 % | 3,30 % | 3,30 % |

| 0,83 % | 0,63 % | 0,33 % | 0,83 % | 0,63% | 0,33 % | 0,83 % | 0,63 % | 0,33 % | |

| Total |

33,25 % | 25,27 % | 13,30 % | 29,54 % | 22,45% | 11,91 % | 25,83 % | 19,63 % | 10,33 % |

| Exemple CA | 3 044 100 00 | ||||||||

| CA seuil | 3 000 000 000 | ||||||||

| Dépassement | 44 100 00 |

||||||||

| Ratio | 44,100 % |

||||||||

| 44,10 % |

|||||||||

Le texte prévoit expressément que la contribution ne sera pas admise en déduction du résultat fiscal.

La contribution devra être payée spontanément au plus tard à la date de versement du solde de liquidation de l’IS (pas de mécanisme d’acompte – Non-imputation des réductions, crédits d’impôt et créances fiscales de toute nature sur la contribution exceptionnelle).

Ainsi, pour un(e) société/groupe concerné(e) par la contribution au titre de l’exercice clos le 31.12.2024, le paiement serait effectué en avril 2025 (rien à acquitter en décembre 2024).

Cette modification des taux d’impôt devrait être l’occasion de revisiter les impôts différés comptabilisés dans les états financiers consolidés au titre des différences temporaires/déficits se retournant au cours du 2e exercice d’application de la contribution.

Création d’une contribution exceptionnelle et temporaire sur le résultat d’exploitation des grandes entreprises de transport maritime (art. 12)

Entreprises concernées

Seraient concernées les entreprises qui réalisent, au cours de l’exercice, un chiffre d’affaires supérieur ou égal à 1 md€.

Pour les entreprises membres d’une intégration fiscale, la taxe exceptionnelle serait due par chaque entreprise qui remplit individuellement la condition de réalisation d’un chiffre d’affaires supérieur ou égal à 1 md€.

Assiette et taux

L’assiette de la taxe correspondrait au résultat d’exploitation retracé dans le compte de résultat, pour sa part correspondant aux opérations à raison desquelles l’entreprise a exercé l’option pour la taxe au tonnage.

Le taux de la taxe serait fixé à 9 % pour le 1er exercice clos à compter du 31 décembre 2024, à 5,5 % pour le second exercice clos à compter de cette même date.

Modalités de paiement

Les réductions, crédits d’impôt et créances fiscales de toute nature ne seraient pas imputables sur la taxe exceptionnelle.

Elle ne serait, par ailleurs, pas déductible pour la détermination du résultat imposable.

Elle devrait être payée spontanément au plus tard à la date prévue pour le versement du solde de liquidation de l’IS.

Ainsi, pour une société concernée par la contribution au titre de l’exercice clos le 31.12.2024, le paiement serait effectué en avril 2025.

Instauration pour les grandes entreprises d’une taxe sur les réductions de capital consécutives au rachat de leurs propres titres (art. 26)

Entreprises concernées

Seraient concernées les sociétés :

- Ayant leur siège en France

- Ayant réalisé au cours du dernier exercice clos un chiffre d’affaires, ramené s’il y a lieu à 12 mois, supérieur à 1md€.

Il est précisé que pour les sociétés comprises dans un périmètre de consolidation ou de combinaison des comptes, le chiffre d’affaires s’entend de celui figurant dans les états financiers consolidés ou combinés.

Opérations concernées

La taxe viserait les réductions de capital par annulation de titres résultant d’un rachat par les sociétés de leurs propres titres.

Des exclusions seraient prévues, notamment pour les réductions de capital réalisées aux fins de :

- Compenser une augmentation de capital effectuée dans le cadre d’attributions gratuites d’actions aux salariés et mandataires sociaux, ou une augmentation de capital réservée aux adhérents d’un PEE ;

- Faciliter une fusion ou une scission par rachat ou annulation d’actions représentant au plus 0,25 % du montant du capital social, ou par rachat et annulation d’actions réalisées dans des conditions prévues par une réglementation étrangère équivalente.

Assiette et taux

La taxe s’élèverait à 8 % et serait assise sur le montant de la réduction de capital, majoré d’une fraction des sommes qui revêtent sur le plan comptable le caractère de primes liées au capital.

La fraction des primes retenues serait égale au pourcentage de la réduction de capital effectuée (montant de la réduction sur le montant du capital avant réduction).

Il est précisé que :

- En cas de réductions de capital successives soumises à la nouvelle taxe, le montant des primes liées au capital serait réduit de la fraction des primes déjà retenues dans la base de la taxe. Il ne serait pas tenu compte des réductions de primes liées au capital résultant de la comptabilisation de l’opération soumise à la taxe ;

- Les sommes incorporées aux réserves à l’occasion d’une réduction de capital non motivée par des pertes ou à l’occasion d’une affectation de primes liées au capital seraient regardées comme n’ayant pas été soustraites, respectivement, au capital ou aux primes liées au capital ;

- Les réserves ayant fait l’objet d’une incorporation au capital ou aux primes liées au capital resteraient considérées comme des réserves.

Entrée en vigueur

La taxe s’appliquerait aux opérations de réduction de capital réalisées à compter du 10 octobre 2024 – avec une application spécifique pour les incorporations susmentionnées comptabilisées à compter de l’exercice en cours au 10 octobre 2024.

Déclaration et liquidation

La taxe devrait être déclarée sur l’annexe de la déclaration de TVA (CGI, art. 287, 1) déposée au titre de la période au cours de laquelle la demande d’inscription modificative au RCS en conséquence de la réduction de capital visée par la nouvelle taxe est intervenue.

Par dérogation, la taxe due au titre des réductions de capital réalisées entre le 10 octobre 2024 et le 31 mars 2025 devrait être déclarée et liquidée sur l’annexe de la déclaration de TVA déposée au mois d’avril 2025.

Cette taxe ne serait pas déductible de l’impôt sur les sociétés.

Report de 3 ans de la suppression progressive de la CVAE (art. 15)

Pour mémoire, la LF 2023 avait réduit de moitié, pour l’année 2023, le taux de la CVAE, en prévoyant expressément sa suppression totale à compter du 1er janvier 2024.

La LF 2024 est venue échelonner sa suppression sur 4 ans, pour une suppression totale en 2027.

Finalement, le PLF 2025 prévoit de reporter de 3 ans la suppression progressive de la CVAE. En application du nouveau calendrier, sa suppression ne serait totale qu’en 2030.

Maintien jusqu’en 2027 des taux de CVAE applicables en 2024

Pour mémoire, le taux d’imposition de la CVAE, pour l’année 2024, est fixé à un taux maximal de 0,28 % pour l’ensemble des redevables.

Toutefois, les entreprises dont le CA hors taxe n’excède pas 50 m€ bénéficient d’un dégrèvement dont le montant varie en fonction du CA.

En pratique, ce mécanisme aboutit à une exonération de CVAE lorsque le CA est inférieur à 500 k€ et à une taxation de la valeur ajoutée à un taux variable selon le CA lorsque celui-ci est compris entre 500 k€ et 50 m€.

Ce taux serait maintenu jusqu’à 2027, avant d’être progressivement diminué pour 2028 et 2029, avec des taux maximum de CVAE de, respectivement, 0,19 % et 0,09 %, avant suppression totale en 2030.

| Montant du CA HT | TEI 2024 à 2027 | TEI 2028 | TEI 2029 |

| < 500 k€ | 0 % | 0 % | 0 % |

| 500 k€ ≤ CA ≤ 3 m€ | 0,094 % x (CA – 500 000 €) / 2 500 000 € | 0,063 % x (CA – 500 000 €) / 2 500 000 € | 0,031 % x (CA – 500 000 €) / 2 500 000 € |

| 3 m€ ≤ CA ≤ 10 m€ | 0,094 % + 0,169 % x (CA – 3 000 000 €) / 7 000 000 € | 0,063 % + 0,113 % x (CA – 3 000 000 €) / 7 000 000 € | 0,031 % + 0,056 % x (CA – 3 000 000 €) / 7 000 000 € |

| 10 m€ ≤ CA ≤ 50 m€ | 0,263 % + 0,019 % x (CA – 10 000 000 €) / 40 000 000 € | 0,175 % + 0,013 % x (CA – 10 000 000 €) / 40 000 000 € | 0,087 % + 0,006 % x (CA – 10 000 000 €) / 40 000 000 € |

| > 50 m€ | 0,28 % | 0,19 % | 0,09 % |

Par ailleurs, la CVAE calculée d’après le taux effectif d’imposition est dégrevée d’un montant complémentaire de 188 € lorsque le CA hors taxe de l’entreprise est inférieur à 2 m€. Ce montant complémentaire de 188 € serait abaissé à 125 € en 2028 et 63 € en 2029.

Rappelons, par ailleurs, que depuis le 1er janvier 2024, la CVAE n’est pas due lorsque son montant annuel n’excède pas 63 €.

Afin de garantir les mêmes ressources pour les CCI, le taux de la taxe pour frais de CCI (CGI, art. 1600, III, 1, al. 2) serait, lui, porté de 9,23 % à 13,84 % pour les impositions établies au titre de 2028 et à 27,68 % pour les impositions établies au titre de 2029.

Ce report de la disparition de la CVAE devrait demander un ajustement des impôts différés comptabilisés en la matière le cas échéant

Ajustement progressif du plafonnement de la CET à compter de 2028

Pour mémoire, la cotisation économique territoriale (CET) est composée d’une part, de la cotisation sur la valeur ajoutée des entreprises (CVAE) et d’autre part, de la cotisation foncière des entreprises (CFE).

Le montant de la CET est actuellement plafonné à 1,531 % de la valeur ajoutée produite par l’entreprise (CGI, art. 1647 B sexies). Ce plafond serait maintenu jusqu’en 2027.

Puis, la reprise de la suppression progressive de la CVAE entrainerait un ajustement corrélatif du plafonnement de la CET. Ainsi, pour les impositions dues au titre de 2028, le taux du plafonnement serait ramené à 1,438 % et à 1,344 % pour 2029.

A compter de 2030, il s’élèverait à 1,25 % et ne concernerait plus, en tout état de cause, que la CFE.

| Plafond CET | ||||

| 2024 – 2027 | 2028 | 2029 | 2030 | |

| CVAE + CFE | CVAE + CFE | CVAE + CFE | CFE | |

| MAX | 1,531 % | 1,438 % | 1,344 % | 1,25 % |

Aménagement des règles Pilier 2 (art. 13)

Rappel

Pour mémoire, la LF 2024 a procédé à la transposition de la directive (UE) 2022/2523 du 14 décembre 2022 visant à assurer un niveau minimum d’imposition mondial pour les groupes d’entreprises multinationales et les groupes nationaux de grande envergure (« Règles Pilier 2 »).

Dans ce cadre, une imposition minimale fixée à 15 % a été instaurée pour les groupes d’entreprises multinationales ayant un CA consolidé supérieur ou égal à 750 m€ (et les groupes strictement implantés sur le territoire français atteignant un tel seuil mais avec une tolérance pour les 5 premiers exercices).

Cette imposition minimale prend la forme d’un impôt complémentaire déterminé, selon les cas, selon la règle d’inclusion du revenu (IIR « Income Inclusion Rule ») ou selon la règle relative aux bénéfices insuffisamment imposés (UTPR « Undertaxed Payment Rule »). La France a par ailleurs choisi de mettre en place un « impôt national complémentaire qualifié » (QDMTT « qualified domestic minimum top-up tax »).

La IIR et la QDMTT s’appliquent à compter du 1er janvier 2024 et l’UTPR à compter du 1er janvier 2025.

PLF 2025

Les aménagements envisagés par le PLF 2025 viseraient notamment à tenir compte des récentes orientations techniques de l’OCDE visant à aider les Etats à mettre en œuvre Pilier 2 (« administrative guidance »).

On notera que les dispositions issues des commentaires additionnels aux règles GloBE de l’OCDE, en date de juin 2024 n’ont pu être intégrées au PLF 2025 pour des raisons de délais. Il est cependant indiqué dans l’exposé des motifs de l’article que celles-ci pourraient être transposées dans un prochain PLF ou insérées dans un BOFiP.

Le PLF 2025 prévoit notamment l’inclusion des dispositions suivantes au sein des règles Pilier 2 :

- Un élargissement des définitions (CGI, art. 223 VK) : seraient ainsi ajoutées les notions de crédits d’impôt transférables négociables, crédits d’impôt transférables non négociables, entité constitutive non significative en raison de la taille ou matérialité, entité d’investissement d’assurance.

- L’introduction de nouvelles options :

- pour les entités non consolidées pour des raisons de taille ou de matérialité, il serait possible de retenir comme résultat qualifié de l’entité et comme impôt couvert de l’entité, respectivement le chiffre d’affaires et l’impôt dû tels que retenus pour le CbCR fiscal.

- pour toutes les entités, il serait possible de retenir pour la détermination du résultat GloBE les PV/MV sur participations.

- Des ajustements de la déduction fondée sur la substance (CGI, art. 223 WA bis à 223 WA quinquies) :

Pour mémoire, les groupes ont la possibilité de réduire la base de l’impôt complémentaire à acquitter d’un pays donné d’un « revenu de substance » (10% des frais de personnel + 8% des actifs corporels – taux ayant vocation à être progressivement réduits sur 10 ans jusqu’à atteindre 5 %) de chaque EC établie dans ce pays. Le PLF 2025 vient apporter des précisions sur la composante « frais de personnel » (cas d’un salarié qui exerce une partie de son activité en dehors du pays de son employeur, cas des ES) et sur la composante « actifs corporels » (précisions pour les conditions de prise en compte des actifs corporels expressément exclus, i.e. actifs corporels détenus en vue d’être cédés ou loués, cas des actifs situés dans un autre pays que l’entité propriétaire, cas des ES).

On relèvera que le PLF 2025 ne reviendrait pas sur les taux à retenir pour déterminer le revenu de substance. Les taux retenus par la France sont alignés sur ceux prévus par la directive plutôt que sur ceux prévus par l’OCDE (décalage d’un an).

- Règles relatives à la mise en œuvre de la QDMTT et à sa répartition (CGI, art. 223 WF) :

Le PLF 2025 viendrait supprimer le choix qui était laissé au groupe quant au référentiel comptable à utiliser comme point de départ du résultat GloBE pour la QDMTT. Le référentiel comptable à utiliser serait celui utilisé par l’EMU pour l’établissement des états financiers consolidés. Cette suppression devrait permettre de s’assurer que la QDMTT française sera bien considérée comme qualifiée au regard des standards OCDE.

Par ailleurs, le PLF 2025 précise que la QDMTT serait uniquement due par les EC dont le taux effectif d’imposition individuel est inférieur à 15 % (les EC françaises du groupe ayant un taux effectif d’imposition supérieur à 15 % ne seraient donc pas redevables de la QDMTT). De manière dérogatoire, le PLF prévoit la possibilité de désigner comme redevable de la QDMTT, une ou plusieurs EC du groupe.

- Conditions de qualification des QDMTT étrangères (QDMTT Safe Harbour) (CGI, art. 223 WH bis) :

Pour mémoire, cette règle prévoit qu’aucun impôt complémentaire ne sera dû en France en application de l’IIR à raison des EC qui s’acquittent d’une QDMTT qualifiée à l’étranger.

Pour être considérée comme qualifiée, la QDMTT devrait notamment :

– Être intégrée au processus d’évaluation par les pairs mis en œuvre par l’OCDE.

– Être déterminée en utilisant la norme de comptabilité financière utilisée pour la préparation des états financiers consolidés de l’UPE ou une norme locale de comptabilité financière, étant précisé que dans ce second cas, plusieurs conditions cumulatives doivent impérativement être remplies telles que la coïncidence des dates d’ouverture/de clôture des exercices des EC avec celui de l’UPE.

Si un choix est laissé aux Etats quant à la norme comptable à utiliser, ceux-ci doivent impérativement opter pour l’une d’entre elles afin que la QDMTT puisse être considérée comme qualifiée.

- Modalité d’application des régimes de protection temporaires (règles Safe Harbour SHR) (CGI, art. 223 VZ à 223 VZ ter) :

Le PLF 2025 apporterait des précisions sur les états financiers à utiliser dans le cadre de la mise en œuvre des régimes de protection temporaires. En conformité avec les commentaires de l’OCDE, le texte préciserait que les états financiers ne peuvent pas être considérés comme qualifiés pour les entités acquises, si ces états financiers tiennent compte de l’allocation du prix d’acquisition (PPA). L’exception prévue par les commentaires de l’OCDE serait également reprise (tous les CbCR fiscaux déposés par le groupe après le 31.12.2022 contiennent les écritures de PPA et les dépréciations de Goodwill sans réintégrer au résultat avant impôt).

Le PLF 2025 rappellerait que pour les tests de simplification, les agrégats issus des états financiers qualifiés ne devraient faire l’objet d’aucune correction.

Le texte prévoirait également de neutraliser dans le résultat avant impôt les MV latentes nettes résultant des dépréciations nettes des reprises des participations dès lors qu’elles sont supérieures à 50 m€.

- Création d’un principe de solidarité de paiement au titre de l’impôt complémentaire (CGI, art. 1679 decies) :

Pour rappel, les EC devant s’acquitter en France d’une QDMTT ou d’un impôt complémentaire en application de l’UTPR peuvent désigner l’une d’entre elles pour acquitter la totalité de l’impôt.

Le PLF 2025 indique que l’entité ainsi désignée serait solidairement tenue au paiement des droits, pénalités et frais accessoires de l’impôt complémentaire du par les EC qui l’ont désignée.

Ces dispositions s’appliqueraient aux exercices clos à compter du 31 décembre 2024.

Opérations de restructuration – Mise en cohérence du droit fiscal avec l’ordonnance du 24 mai 2023 (art. 17)

Eléments de contexte

L’ordonnance du 24 mai 2023 (n°2023-393) transposant la directive (UE) 2019/2121, a notamment introduit en droit français :

- Un nouveau cas de fusion simplifiée (C. com, art. L. 236-3, II, 4°), qui prévoit une dispense d’échange de droit sociaux si le capital social des sociétés absorbée et absorbante est réparti à l’identique entre les mêmes associés dans toutes les sociétés participant à l’opération et si, à l’issue de l’opération, ces mêmes associés détiennent toujours, dans les mêmes proportions, le capital de la société absorbante ;

- Une clarification de la définition des APA soumis au régime des scissions ;

- La création d’un mécanisme de scission partielle (C. com., art. L. 236-27), qui correspond à un apport partiel d’actif dans le cadre duquel les titres émis en rémunération de l’apport sont attribués, non pas à la société apporteuse mais à ses associés selon l’une des 2 modalités suivantes :

- soit les titres émis par la société bénéficiaire sont attribués directement aux associés de la société apporteuse ;

- soit la société apporteuse remet ses propres titres à ses associés en plus ou à la place des titres reçus de la société bénéficiaire.

Cette nouvelle opération unique de scission partielle constitue une alternative aux opérations d’apport-attribution, qui étaient, jusqu’à présent, la seule option pour réaliser une scission partielle.

Ces aménagements s’appliquent aux opérations de restructuration dont le projet a été déposé au greffe du Tribunal de commerce depuis le 1er juillet 2023.

Jusqu’à présent, les textes fiscaux n’avaient pas été modifiés en conséquence, et leur lecture stricte ne nous semblait pas permettre d’étendre le régime fiscal de faveur des restructurations à ces nouvelles opérations.

Le PLF 2025 procède aux aménagements nécessaires – à tout le moins en matière d’impôt sur les sociétés.

PLF 2025

Nouveau cas de fusion simplifiée (C. com, art. L. 236-3, II, 4°)

Le régime fiscal de faveur de l’article 210-0 A du CGI serait formellement étendu au nouveau cas de fusion simplifiée.

Des aménagements seraient également apportés – comme dans le cadre de la LF 2020 tirant les conséquences, au plan fiscal, de la loi Soilihi (fusion entre sociétés sœurs) – afin de garantir la neutralité fiscale de ces opérations :

- Elimination de la taxation des sommes incorporées aux capitaux propres à l’occasion de la fusion (CGI, art. 38, 2) ;

- Détermination du régime applicable aux plus-values de cession de titres de la société absorbante (CGI, art. 39, duodecies, 12) ;

- Conséquences de l’opération sur l’application du régime mère-fille – Pas d’interruption du décompte du délai de conservation de 2 ans des titres de la société absorbée (CGI, art. 145, 1, c, al. 7) ;

- Sort de la « prime de fusion » en cas de distribution aux associés de l’absorbante (CGI, art. 112, 1°, c).

Scissions partielles (C. com., art. L. 236-27)

Le régime fiscal de faveur de l’article 210-0 A du CGI serait également étendu aux nouvelles scissions partielles.

L’attribution des titres reçus en rémunération de l’apport aux associés de la société apporteuse, soit par la société apporteuse elle-même, soit directement par la société bénéficiaire de l’apport, bénéficierait du régime de neutralité fiscale en matière d’impôt de distribution prévu à l’article 115,2 du CGI.

Pour mémoire, l’application de ce régime est notamment subordonnée à ce que l’attribution des titres, proportionnelle aux droits des associés dans le capital de l’apporteuse, ait lieu dans le délai d’un an à compter de la réalisation de l’apport. Il serait désormais précisé qu’il conviendrait alors de faire abstraction, le cas échéant, des droits des associés ayant accepté une offre de rachat prévue dans le cadre de la nouvelle procédure de droit de retrait des associés opposants (C. com, art. L. 236-40).

Quid des droits d’enregistrement ?

A ce stade, le texte ne prévoit aucun aménagement en matière de droits d’enregistrement.

Entrée en vigueur

Le PLF opère un renvoi à l’article 13 de l’ordonnance du 24 mai 2023, précisant que ses dispositions s’appliquent aux opérations dont le projet est déposé au greffe du tribunal de commerce à compter du 1er juillet 2023 – il nous semble donc que les dispositions fiscales nouvelles devraient rétroactivement s’appliquer à ces opérations.

JEI/JEC – Suppression du mécanisme d’exonération de charges sociales patronales (PLFSS, art. 7)

Rappel

Le statut de JEI (jeune entreprise innovante) est accordé aux PME (au sens de la législation européenne), créées depuis moins de 11 ans, ou depuis moins de 8 ans pour celles créées depuis le 1er janvier 2023 (CGI, art. 44 sexies-0 A).

Il leur faut, de plus, satisfaire à certaines conditions de détention, et engager, au cours de chaque exercice, des dépenses de R&D représentant au moins 15 % du montant de leurs charges fiscalement déductibles.

Pour les exercices clos à compter du 1er juin 2024, le régime est également ouvert aux JEC (jeunes entreprises de croissance), définies comme celles qui engagent un taux de dépenses de R&D entre 5 % et 15 % de l’ensemble de leurs dépenses déductibles, et satisfont à des indicateurs de performance économique (définis à l’article 49 Q de l’Annexe III au CGI).

L’accès à ces statuts (JEI, JEC) offre un certain nombre d’avantages, notamment une exonération de charges sociales patronales sur les rémunérations versées aux personnels participant à la recherche.

PLFSS 2025

Le PLFSS viendrait supprimer cette exonération de charges sociales patronales pour les JEI et JEC – leur bénéfice serait désormais exclusivement réservé aux jeunes entreprises universitaires (visées à l’article 44 sexies-0 A, 3°, b).

Cette suppression serait applicable aux cotisations et contributions dues au titre des périodes d’activité courant à compter du 1er janvier 2025.

On rappellera que l’année dernière, la LF 2024 avait déjà supprimé le mécanisme d’exonération d’imposition sur les bénéfices pour les JEI créées à compter du 1er janvier 2024 (art. 69).

A contrario, leur resteraient donc encore ouverts, notamment, le bénéfice de l’exonération facultative d’impôts locaux, le droit à restitution immédiate du CIR, ainsi que l’accès au dispositif « IR-PME » (avec des modalités d’application préférentielles).

À consulter également : PLF 2025 – Fiscalité des particuliers et mesures diverses