La Loi de Finances pour l’année 2021 vient d’être adoptée par la Chambre des représentants et la Chambre des conseillers dans un contexte économique fragilisé par la crise sanitaire. Ses mesures phares sont orientées vers la solidarité, l’embauche et la relance des investissements.

Pour vous aider à appréhender aux mieux les nouvelles mesures de cette Loi de finances, nos experts vous propose leur analyse.

Mesures de mise en conformité avec les standards internationaux

Restriction du régime fiscal de faveur de Casablanca Finance City (CFC)

Exclusion de certaines entreprises financières du régime de faveur en matière d’IS et de retenue à la source (RAS)

Articles 6-I-B 4° et 6-I-C 1°du CGI

La LF 2021 exclut les entreprises financières visées à l’article 4-1 et 4-2 du Décret-Loi n°2-20-665 du 30 septembre 2020 portant réorganisation du CFC du régime de faveur en matière d’impôt sur les sociétés (IS) (exonération de 5 ans suivie d’un taux de 15%) et RAS sur dividendes (exonération).

Cette exclusion du régime de faveur concerne :

- les établissements de crédit

- les entreprises d’assurance et de réassurance

- les sociétés de courtage en assurance et en réassurance

Les autres institutions financières, les sociétés d’investissement et les sociétés holding continuent de bénéficier du régime de faveur en matière d’IS et de RAS.

Date butoir de l’ancien régime de faveur applicable aux sociétés de services « CFC »

Article 6-IV-1 de la Loi de Finances 2021

Le régime fiscal en vigueur avant le 1er janvier 2020 en matière d’IS (exonération de 5 ans suivie d’un taux de 8,75% sur le chiffre d’affaires à l’export) demeure applicable aux sociétés de services ayant obtenu le statut « CFC » avant cette date jusqu’au 31 décembre 2022.

Par conséquent, à compter du 1er janvier 2023, les sociétés de services CFC dont la période d’exonération est expirée seront soumises à l’IS au taux de 15%.

Obligation de communication relative aux prix de transfert

Champ de l’obligation

Articles 210 et 214-III A

La LF 2021 précise que l’obligation de communication de la documentation relative aux prix de transfert au cours de la vérification d’un exercice concerne les entreprises ayant réalisé des transactions avec des entreprises situées hors du Maroc et avec lesquelles elles ont des liens de dépendance directe ou indirecte à condition que :

- Leur chiffre d’affaires soit supérieur ou égal à 50 millions de dirhams « MMAD », ou

- Leur actif brut figurant au bilan à la clôture de l’exercice concerné est supérieur ou égal à 50 MMAD.

Documents obligatoires

Article 214-III A

Un fichier principal contenant les informations relatives à l’ensemble des activités des entreprises liées, à la politique globale de prix de transfert pratiquée et à la répartition des bénéfices et des activités à l’échelle mondiale.

Un fichier local contenant les informations spécifiques aux transactions que l’entreprise vérifiée réalise avec lesdites entreprises.

Sanction

Article 185-IV

La LF 2021 a introduit une amende applicable aux contribuables qui ne se conforment pas à l’obligation de communiquer à l’administration fiscale les documents obligatoires précités.

L’amende est de 0,5% du montant des transactions concernées sans être inférieur à 200.000 dirhams par exercice concerné.

Entrée en vigueur

A compter du 1er janvier 2021.

Mesures sociales

Institution d’une contribution sociale de solidarité (« CSS »)

Champ d’application, base et taux

Articles 267 et 268

La CSS est réinstaurée au titre de l’exercice 2021.

Cette contribution concerne :

- Les personnes morales : sociétés soumises à l’IS à l’exclusion (i) des sociétés exonérées de manière permanente, (ii) des sociétés de services ayant le statut CFC et (iii) des sociétés exerçant leur activité en zone d’accélération industrielle.

La CSS est calculée sur la base du bénéfice net fiscal servant de base pour le calcul de l’IS, en application des taux proportionnels suivants :

- Les personnes physiques soumises à l’IR : la CSS s’applique au taux de 1,5% au titre du revenu global annuel (revenus professionnels, agricoles, fonciers et salariaux et assimilés) de source marocaine net d’impôts égal ou supérieur à 240.000 DH.

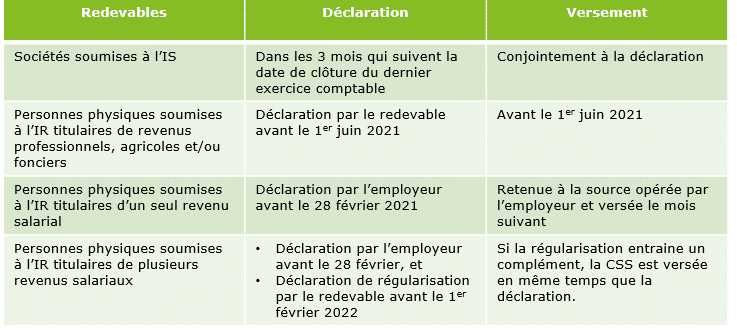

Déclaration et versement

Articles 270 et 271

Les contribuables concernés par la CSS (personnes morales et personnes physiques) seront tenus de souscrire une déclaration spécifique dans les délais suivants :

Exclusion de la CSS des charges déductibles

Article 11

La LF 2021 précise le caractère non déductible de la CSS du résultat fiscal.

Exonération de l’impôt sur le revenu (IR)

Premier recrutement

Articles 247-XXXIII et 247-bis-V

Les salaires versés par toute entreprise, association ou coopérative quelle que soit la date de leur création, à un salarié à l’occasion de son premier recrutement sont exonérés d’IR, et ce pendant les 36 premiers mois à compter de la date dudit recrutement.

Cette mesure est applicable dans les conditions suivantes :

- Le salarié doit être recruté dans le cadre d’un contrat de travail à durée indéterminée

- Le recrutement doit intervenir à compter du 1er janvier 2021

- L’âge du salarié ne doit pas dépasser 35 ans à la date de conclusion de son premier contrat de travail.

Recrutement de salariés licenciés en raison du Covid-19

Articles 247-XXXIII et 247-bis-V

La LF 2021 prévoit une exonération d’IR pour les salariés recrutés ayant involontairement perdu leur emploi pour des raisons économiques liées aux répercussions de la pandémie de COVID 19.

Cette exonération est limitée à 12 mois à compter de la date du recrutement et soumise aux conditions suivantes :

- Le salaire mensuel brut est plafonné à 10.000 dirhams

- La perte de l’emploi est intervenue durant la période allant du 1er mars 2020 au 30 septembre 2020

- Le recrutement doit intervenir au cours de l’année 2021

- Le salarié doit avoir bénéficié de la caisse pour perte d’emploi

- Le salarié ne peut bénéficier deux fois de cette exonération

Mesures d’encouragement aux opérations d’investissement

OPCI, énergies renouvelables et restructuration des établissements publics, etc.

Opérations d’apports d’immeubles aux OPCI

Article 247- XXVI-B

La LF 2021 proroge le régime fiscal applicable aux opérations d’apports d’immeubles aux organismes de placement collectif immobilier (OPCI) jusqu’au 31 décembre 2022.

Ce régime consiste en un sursis d’imposition de la plus-value réalisée lors de l’opération d’apport de l’immeuble à l’OPCI et une réduction de 50% d’impôt sur la plus-value lors de la cession des titres.

Elargissement du régime de faveur applicable au OPCI

Article 7-XI

La LF 2021 a étendu le régime d’exonération en matière d’IS des OPCI à la location à usage d’habitation.

Neutralité des opérations de transfert des installations (énergies renouvelables)

Articles 9 bis II, 98-53, 102, 105-5 et 129-31

La LF 2021 a instauré une neutralité fiscale des opérations de transfert se rapportant aux installations dans le domaine des énergies renouvelables d’un établissement public vers une société, en matière d’IS, de TVA et de DE.

Neutralité fiscale des opérations de restructuration des Etablissements et Entreprises Publics « EEP »

Article 9 bis II

La LF 2021 a instauré une neutralité fiscale pour les opérations de restructuration (regroupement, transformation, fusion ou dissolution) des EEP lorsque les éléments apportés sont inscrits dans le bilan des entités concernées à leur valeur figurant au dernier bilan clos desdits établissements et entreprises publics avant ces opérations.

Ces opérations n’ont aucune incidence sur le résultat fiscal à condition que ces transferts soient réalisés à la valeur nette comptable d’origine à la date du transfert.

Avances en compte courant d’associé et reconnaissances de dettes, droits d’apport

Exonérations des droits d’enregistrement (DE)

Article 129-V-9°

La LF 2021 exonère de DE :

- Les actes constatant les avances en compte courant d’associé

- Les actes relatifs aux obligations et reconnaissances de dettes

Réduction du droit d’apport en société

Article 133-I-H

La LF 2021 a réduit les DE, lorsqu’ils sont applicables, de 1% à 0,5% pour les actes de constitution ou d’augmentation de capital des sociétés.

Demeurent exonérés de DE :

- Les actes de constitution et d’augmentation de capital des sociétés réalisés par apports en numéraire à titre pur et simple, par incorporation des créances en compte courant d’associés ou par incorporation de bénéfices ou de réserves ; et

- Les actes de constitution de capital des sociétés réalisés par apports en nature, à titre pur et simple.

Amnistie fiscale

Annulation des amendes, pénalités, majorations et frais de recouvrement

Annulation des amendes, pénalités, majorations fiscales et frais de recouvrement

Article 6 bis de la LF 2021

Les pénalités, amendes, majorations et frais de recouvrement afférents aux impôts, droits et taxes prévus par le CGI (sauf dans le cadre d’une procédure de rectification qui a abouti avant le 1er janvier 2021 à la conclusion d’un accord) ayant fait l’objet de mise en recouvrement avant le 1er janvier 2020, en sus du principal des impôts, droits et taxes, et demeurés impayés au 31 décembre 2020, sont annulés d’office à condition que les contribuables concernés acquittent spontanément le principal desdits impôts, droits et taxes avant le 1er juillet 2021 ;

Les contribuables redevables uniquement des amendes, pénalités, majorations et frais de recouvrement demeurés impayés jusqu’au 31 décembre 2020, peuvent bénéficier d’une réduction de 50% de ces amendes, pénalités, majorations et frais, à condition d’acquitter les 50% restant avant le 1er juillet 2021.

Mesures diverses

Charges non déductibles, exonération de TVA sans droit à déduction

Non-déductibilité des charges liées aux achats auprès de fournisseurs défaillants (factures fictives)

Article 146

Tout achat de biens ou services effectué par un contribuable auprès d’un fournisseur soumis à la taxe professionnelle doit être réellement réalisé et doit être justifié par une facture régulière et probante établie au nom de l’intéressé.

Lorsque l’administration fiscale constate l’émission d’une facture par ou au nom d’un fournisseur qui ne satisfait pas aux obligations de déclaration et de paiement prévues par le CGI et l’inexistence d’une activité effective, la déduction correspondante à cette facture n’est pas admise.

L’administration fiscale met à la disposition des contribuables, sur son site électronique, une liste des numéros d’identification fiscale des fournisseurs défaillants précités, qu’elle tient et met à jour régulièrement, après un jugement ayant acquis la force de la chose jugée, suite à la procédure relative à l’application des sanctions pénales aux infractions fiscales prévues à l’article 231 du CGI.

Exonérations sans droit à déduction

Article 91-I-7°

Sont exonérés de TVA sans droit à déduction les panneaux photovoltaïques et les chauffe-eaux-solaires.

Procédure fiscale

Demandes de consultation préalable

Article 234 quater

La LF 2021 précise que la demande de consultation préalable ne peut porter sur les opérations effectuées avec des entreprises situées hors du Maroc.

Suspension de la durée de vérification et interruption de la prescription en cas d’échange avec des administrations fiscales étrangères

Articles 212-I et 232-V

Le délai de vérification est suspendu en cas d’envoi de demandes de renseignements aux administrations fiscales étrangères ayant un accord ou une convention avec le Maroc, dans la limite de 180 jours, à compter de la date d’envoi desdites demandes, avec obligation d’information du contribuable.

La prescription est également interrompue par l’envoi desdites demandes.