Avec une entrée en vigueur programmée au 1er janvier 2024 au sein de l’Union européenne (UE), le Pilier 2 de la réforme fiscale internationale portée par l’OCDE approche à grands pas. Malgré des incertitudes sur son rendement, cette réforme semble aller dans le bon sens en permettant aux États d’adopter une approche coordonnée en matière fiscale. Néanmoins, ses effets sur la concurrence fiscale entre États reste à démontrer, d’autant qu’elle pourrait entraîner le déplacement de la concurrence sur d’autres bases fiscales, voire sur d’autres éléments d’attractivité du capital réel.

L’origine de la réforme : la concurrence fiscale entre États

Rendu possible grâce à la mobilité du capital, la concurrence fiscale en matière d’impôt sur les bénéfices doit être vue sous la forme d’un jeu non coopératif dans lequel chaque pays choisit des règles d’assiette et un taux de taxation sur le produit du capital (les bénéfices) prélevé à la source de sorte à maximiser son bien-être en considérant comme donnés les taux d’impôt des autres pays.

Les petits pays étant plus sensibles que les grands pays à des entrées de capitaux suite à une baisse du taux d’impôt sur les entreprises (qu’ils perçoivent comme un gain en termes de capital par tête), la concurrence fiscale s’exerce de façon plus aigüe sur les premiers qui sont alors incités à choisir des taux d’imposition plus faibles (Bucovetsky, S. et Wilson, J. (1991), “Tax Competition With Two Tax Instruments”, Regional Science and Urban Economics, vol. 21.). D’après le FMI (FMI (2014), “Spillovers in International Corporate Taxation”, IMF Policy Paper.), la stratégie des petits pays s’avérerait efficace puisqu’un écart d’imposition de 10 points entraînerait un transfert de 15 % des bénéfices des pays à taux d’imposition élevé vers ceux à faible taux d’imposition. Au total, l’absence de coopération en matière de taux d’imposition et la concurrence entre États pour attirer des capitaux conduisent au moins-disant fiscal : les taux d’imposition sur les bénéfices n’ont ainsi fait que diminuer en 30 ans, de 40 % à 20 % en moyenne actuellement.

Du point de vue des finances publiques, l’impôt sur les bénéfices (et l’imposition des entreprises en général) constitue une rente de localisation servant à financer les biens publics mis à la disposition des entreprises pour lesquels elles devraient, en théorie, accepter une charge fiscale. Le risque majeur pour les États à niveau élevé de fiscalité n’est donc pas seulement de voir leurs entreprises nationales délocaliser leurs activités productives ou leurs revenus, mais également de profiter en passager clandestin (c’est-à-dire sans en payer le prix) des infrastructures existantes dans le pays.

La concurrence fiscale conduit, enfin, à exonérer les bases les plus mobiles, ce qui a deux conséquences importantes : cela reporte la charge fiscale sur les bases les moins mobiles – ce qui peut se trouver en contradiction avec le principe d’équité horizontale des systèmes fiscaux – et cela peut accroître le risque budgétaire puisque le financement des dépenses publiques repose sur une moins grande variété de bases et que le système fiscal est davantage sensible à un choc exogène du fait d’une moins grande mutualisation du risque.

Or, un tel schéma a tendance à créer une production de biens publics inférieure à l’optimum social (Zodrow, G. et Mieszkowski, P. (1986), “Pigou, Tiebout, property taxation, and the underprovision of local public goods”, Journal of Urban Economics, 19(3), 356-370.). Pour reprendre les théories bien connues des équilibres de Nash et du dilemme du prisonnier, on se retrouve dans la même situation que celle de la non-coopération où les sentences sont maximales pour les deux détenus.

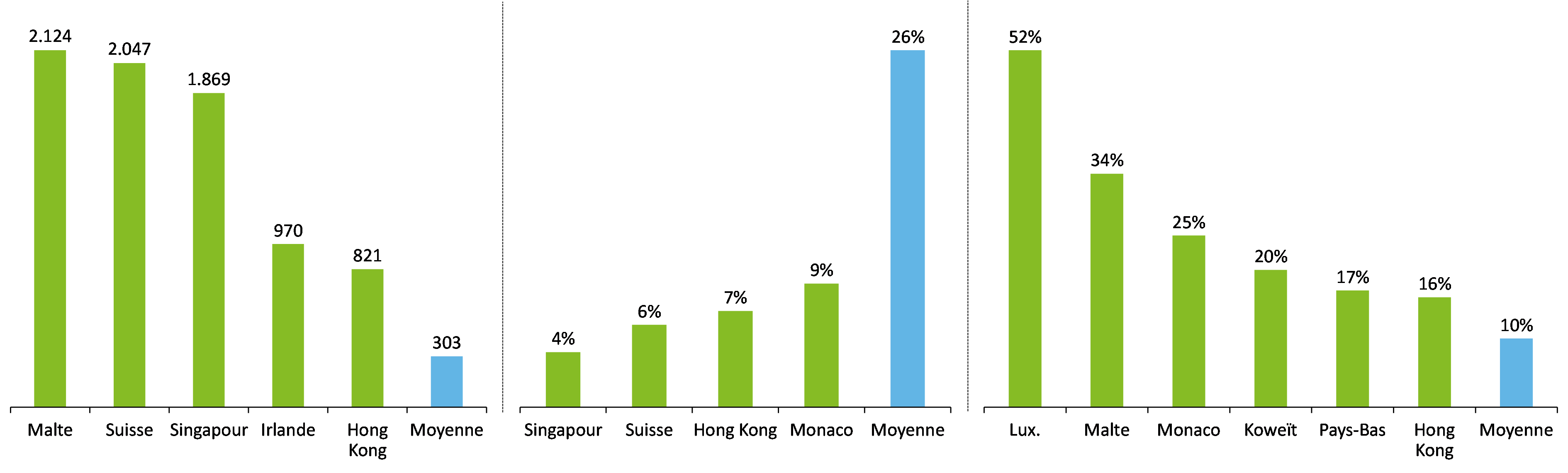

L’examen attentif des CbCR français (déclarations pays par pays des résultats économiques, comptables et fiscaux des groupes multinationaux ayant leur tête de groupe en France et réalisant un chiffre d’affaires consolidé supérieur ou égal à 750 m€) agrégés et mis à disposition par l’OCDE semble permettre d’observer les distorsions induites par la concurrence fiscale entre États dans le profil économique des pays, notamment des plus petits :

- Si l’on s’intéresse au chiffre d’affaires par employé, il ressort des données CbCR que les petits pays paraissent peu intensifs en travail (Malte, la Suisse, Singapour, l’Irlande et Hong Kong génèrent plus de 800 k€ de chiffre d’affaires par employé).

- En rapportant le montant des actifs corporels au chiffre d’affaires pour ces pays, certains paraissent également peu intensifs en capital physique (notamment Singapour, la Suisse, Hong Kong et Monaco, qui disposent de ratios actifs corporels sur chiffre d’affaires inférieurs à 10 %).

A priori, donc, ces chiffres d’affaires seraient réalisés avec peu de substance (par exemple, pour le compte de centrales d’achats internationales), modulo une analyse plus poussée des actifs incorporels, souvent très présents dans ces pays (par exemple, la Suisse est connue pour son secteur pharmaceutique où la R&D est importante).

- Enfin, en mesurant les taux de marge (résultats sur chiffre d’affaires) des mêmes pays, on peut observer que certains d’entre eux sont excessivement profitables (c’est le cas du Luxembourg, de Malte, Monaco, du Koweït, des Pays-Bas et de Hong Kong, qui affichent des taux de marge supérieurs à 15 %).

Figure 1. CA par employé en k€ (gauche), CA/actifs corporels (milieu) et marge/CA (droite) en 2018

Source : OCDE (CbCR 2018)

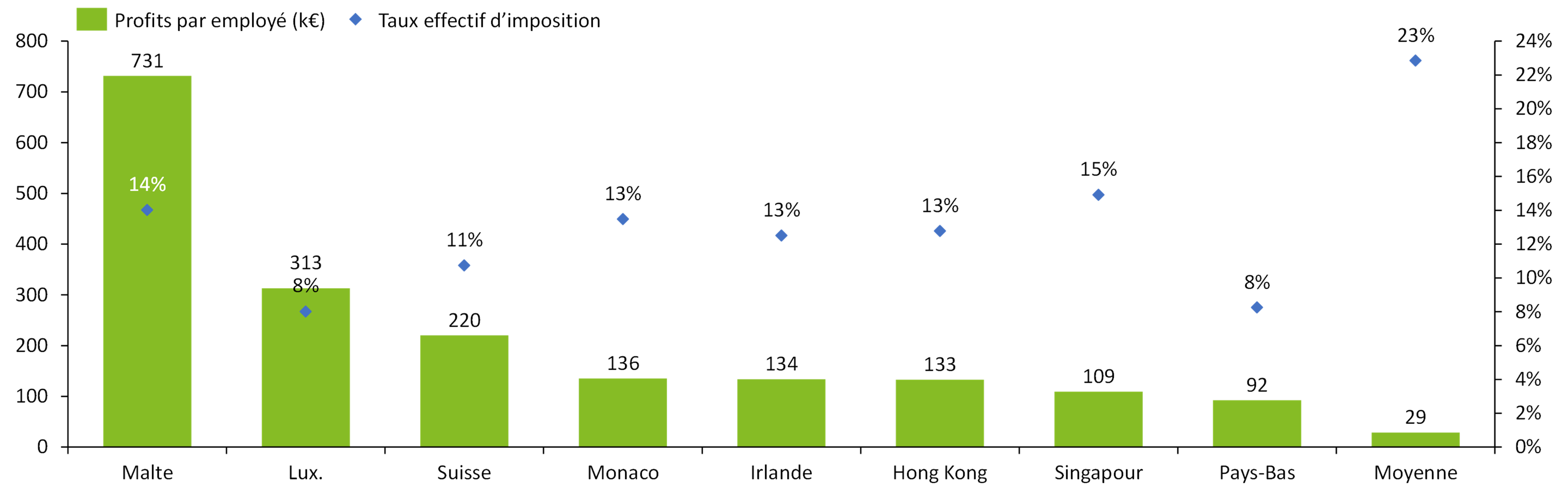

En combinant ces trois observations, on remarque que les pays ayant les taux effectifs d’imposition les plus bas sont ceux qui présentent les montants de profits par employé les plus élevés. Ainsi, Malte, le Luxembourg, la Suisse, Monaco, l’Irlande, Hong Kong, Singapour et les Pays-Bas disposent de profits par employé supérieurs à 90.000 €.

Figure 2. Profits par employé en k€ (gauche) et taux effectifs d’imposition (droite) en 2018

Source OCDE : (CbCR 2018)

L’origine de la réforme

Constatant les limites du système fiscal international, ses distorsions et le manque à gagner en termes de recettes fiscales qu’il peut en résulter, la France et l’Allemagne ont initié, dès 2017, la proposition « GloBE » (proposition globale de lutte contre l’érosion de la base d’imposition) lors du sommet du G7 au Canada. Cette proposition a constitué une véritable étape vers une coordination mondiale en matière d’imposition des bénéfices visant à annihiler le moins-disant fiscal. En effet, ce sont ces travaux qui ont été repris par l’OCDE et son Cadre inclusif pour l’élaboration du Pilier 2 de son plan de réforme du système fiscal international.

Le Pilier 2 se fonde sur le principe d’une imposition des bénéfices des multinationales à un taux effectif minimum. Pour ce faire, il pose deux règles principales (définies dans le modèle publié par l’OCDE le 20 décembre 2021) visant à attribuer l’impôt complémentaire aux différents pays.

La règle de base d’inclusion du revenu (RDIR)

D’après cette règle, un impôt complémentaire portant sur les bénéfices faiblement imposés d’entités constitutives d’un groupe devra être acquitté au niveau de l’entité mère, à raison de ses participations dans le capital de ses filiales qui réalisent un bénéfice faiblement imposé.

La règle des paiements insuffisamment imposés (RPII)

Cette règle, qui sert de filet de sécurité en l’absence de mise en œuvre de la RDIR par la juridiction de l’entité mère, attribue l’impôt complémentaire aux juridictions ayant une RDIR qualifiée en fonction de leurs parts relatives dans les actifs et les employés du groupe.

L’état des lieux des adoptions

L’Union européenne en fer de lance

En décembre 2022, le Conseil de l’Union européenne a adopté la Directive « Pilier 2 », qui vise à transposer les règles GloBE. Par ces règles, les pays qui les adoptent entendent assurer que les plus grandes entreprises multinationales – celles dont le chiffre d’affaires est supérieur ou égal à 750 m€ – s’acquittent d’un taux minimum effectif d’imposition de leurs bénéfices d’au moins 15 % dans tous les États où elles réalisent des activités. Cette adoption fait de l’Union européenne le premier ordre juridique à faire un pas concret vers la mise en place effective des règles élaborées par l’OCDE en 2021. Les États membres doivent transposer la directive d’ici au 31 décembre 2023, pour une application progressive des mesures à partir de 2024 (avec, cependant, une possibilité de différer son instauration jusqu’à six années pour les États membres dans lesquels ne sont pas situés plus de douze entités mères ultimes).

Outre l’Union européenne, plusieurs États ont enclenché les mécanismes juridiques visant à l’adoption dans leur droit interne du Pilier 2. Le Royaume-Uni, comme la Corée du Sud et la Suisse, ont annoncé une prise d’effet des règles GloBE à partir du 1er janvier 2024, là où Singapour et Hong-Kong prévoient une mise en œuvre effective à partir de 2025.

Des discussions encore en cours dans certains pays

D’autres pays suivent ce train de réformes plus lentement. L’Australie et la Nouvelle-Zélande soumettent actuellement la mesure à consultation ; le Brésil et l’Indonésie ont fait connaître leur intention de faire entrer les règles GloBE dans leur droit interne à terme, sans plus de précisions. Quant aux États-Unis, qui ont instauré une règle similaire (« GILTI ») sous la présidence de D. Trump, l’adoption ne semble pas d’actualité pour le moment, mais le risque d’une éventuelle réallocation des recettes fiscales assujetties sur les bénéfices faiblement imposés de sociétés américaines (et de leurs filiales) vers les pays ayant mis en place le Pilier 2 pourrait inciter le Congrès à suivre le mouvement dès 2025 pour rendre son régime actuel admissible selon les règles OCDE.

Quel rendement pour le Pilier 2 ?

Dans un monde post-Covid où les dettes publiques ont fortement augmenté (atteignant plus de 110 % pour la France, laquelle ne parvient pas à rééquilibrer ses comptes avec un déficit public proche des 5 % du PIB) et où les bénéfices des groupes multinationaux s’envolent à la faveur du rebond conjoncturel et d’un nouveau renforcement de la concentration sectorielle (avec, pour conséquence, des recettes d’impôt sur les sociétés record en 2022, atteignant 60 Md€, soit une hausse de 30 % par rapport à 2021), on pourrait s’attendre à d’importantes recettes fiscales liées à la mise en œuvre du Pilier 2.

C’est ainsi que l’OCDE a récemment estimé à 220 md$ (soit 190 md€) le produit du Pilier 2 pour les États, avec des hypothèses très favorables (parmi elles, l’alignement de tous les pays à fiscalité privilégiée au taux de 15 %). Par ailleurs, l’organisation précise que le gain par juridiction dépendra de la réaction de chaque juridiction afin de définir laquelle qualifiera les profits imposables au taux minimum.

Le cas de la France

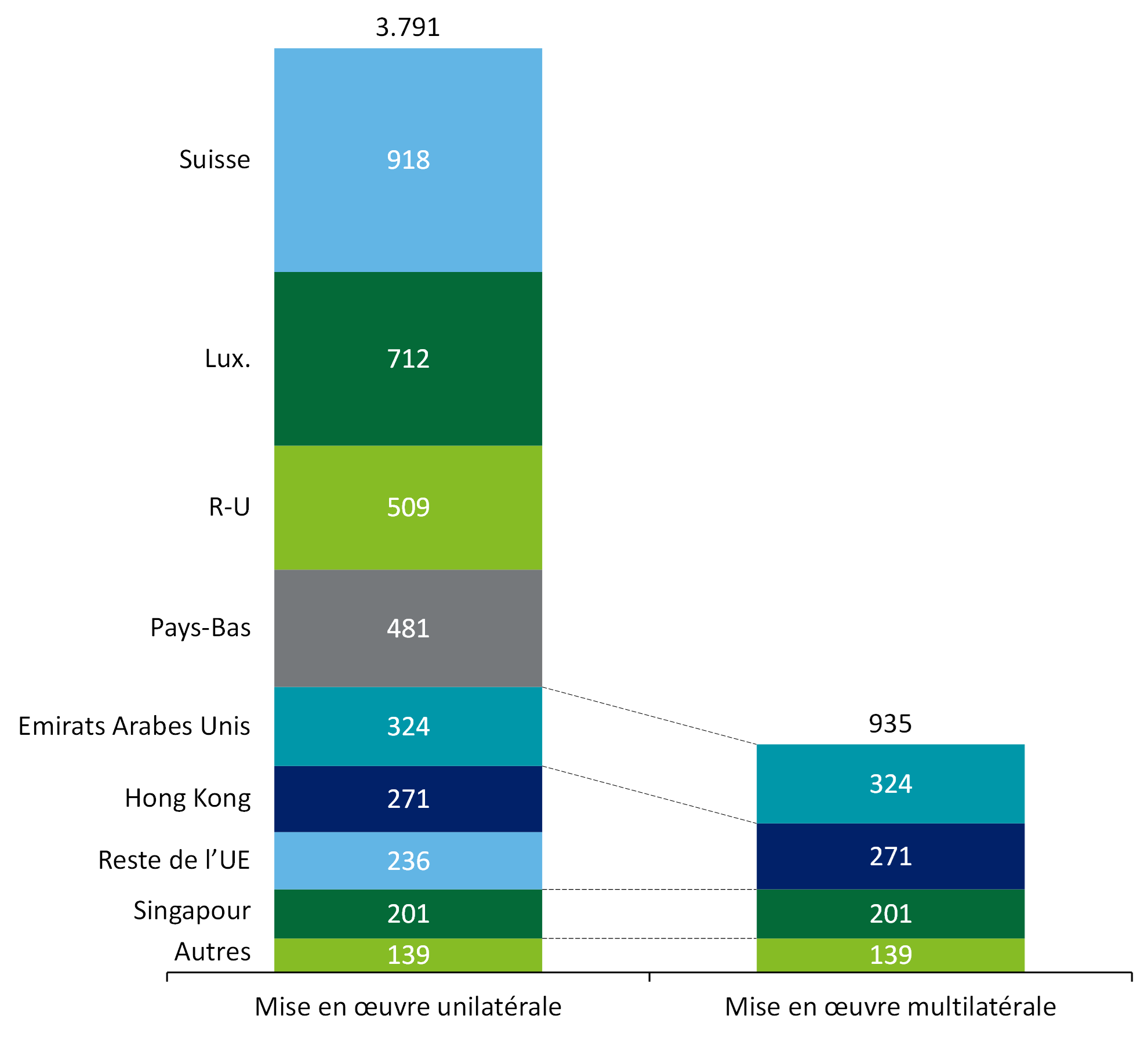

En utilisant les déclarations CbCR de 2017 et 2018 agrégées et mises à disposition par l’OCDE, nous avons réalisé une simulation du rendement potentiel du Pilier 2 pour la France. Selon nos estimations, si la France mettait en œuvre la réforme de manière unilatérale, les recettes fiscales liées au Pilier 2 pourraient atteindre 3,8 md€ en 2024, ce qui augmenterait les recettes d’impôt sur les sociétés de 6 % et réduirait le déficit public français de 3 %.

Les recettes fiscales liées au Pilier 2 pourraient atteindre 3,8 mds € pour la France en 2024, en cas de mise en œuvre unilatérale.

Nous avons seulement estimé l’effet de la RDIR (imposition de tous les affiliés par la juridiction de l’entité mère mettant en œuvre le Pilier 2). Cependant, nous nous attendons à ce que l’effet de la RPII (imposition par les juridictions mettant en œuvre le Pilier 2) soit assez limité hors entités mères établies dans l’UE et aux États-Unis (moins de 500 m€).

Figure 3. Sources des recettes fiscales liées au Pilier 2 en m€

Les hypothèses suivantes ont été retenues pour réaliser nos estimations :

- Nous avons utilisé les CbCR 2018 dont la tête de groupe ultime est située en France (232 déclarations en 2018) et dont les entités constitutives du groupe étaient profitables

- Nous avons estimé les recettes par la différence, si elle est positive, entre le taux de 15 % et le taux effectif d’imposition applicable aux profits agrégés des juridictions des entités établies hors de France (moyennisés sur 2016-2018)

- Nous avons exclu la partie des profits basée sur la substance (selon les règles OCDE) :

- Nous avons déduit du profit taxable 8 % des actifs corporels indiqués dans les CbCR

- Nous avons déduit du profit taxable 10 % de la masse salariale (estimée comme étant égale au produit entre le nombre d’employés indiqué dans les CbCR et le salaire moyen par pays publié par la Banque mondiale, majoré de 30 % pour tenir compte des différences salariales avec les entreprises nationales)

- Nous avons estimé à 15 % le taux de croissance annuel composé des profits pour la période 2018-2024

- Nous avons retenu une part de 15 % de pertes dans les profits pour les juridictions dont les données n’étaient pas disponibles pour les seules entités profitables

- Nous avons utilisé le taux de change EUR/USD moyen en 2018 (1,18) pour convertir les recettes en euros

Limites de notre estimation

Comme toute estimation, notre étude comporte des limites qu’il convient de souligner.

Parmi elles, il existe un risque d’effets de composition, dans les profits comme dans le calcul des taux effectifs. De plus, les données utilisées pour bâtir l’estimation peuvent compter en double les dividendes intragroupe. Enfin, nous n’avons pas pris en compte les impôts différés issus principalement des pertes reportables.

Qui plus est, notre estimation se fonde sur l’hypothèse d’une mise en œuvre unilatérale de la France. Or dans un scenario – bien plus probable – où tous les États membres de l’UE, le Royaume-Uni et la Suisse appliquent multilatéralement un taux minimal d’imposition dès 2024, le gain pour la France serait circonscrit à moins de 1 md€. Si cela prouve l’efficacité de la réforme OCDE, il est à noter que, dans ce scénario-ci, l’application du taux minimal par les multinationales françaises bénéficierait principalement aux pays à fiscalité privilégiée, à l’instar de la Suisse (+ 0,9 md€), du Luxembourg (+ 0,7 md€), du Royaume-Uni (+ 0,5 md€) et des Pays-Bas (+ 0,5 md€), lesquels regroupent les premières sources de déficits fiscaux pour la France.

En cas de mise œuvre multilatérale, le gain pour la France serait circonscrit à moins de 1 md€.

Au vu du rendement très limité estimé, le Pilier 2 risque de se distinguer dans les mois à venir par l’importance du coût de sa mise en œuvre pour les entreprises comme pour toutes les autres parties concernées, États compris. En effet, compte tenu de l’hétérogénéité des normes comptables et des règles fiscales à travers le monde, il aura fallu pas loin de 400 pages (en incluant les commentaires et les instructions aux administrations) pour édicter une base harmonisée entre tous les membres du Cadre inclusif.

Bien que l’impact du Pilier 2 sur les finances publiques françaises semble être, à l’avenir, limité, cette réforme aura l’avantage d’inciter les pays à harmoniser davantage leurs règles fiscales nationales pour aboutir à une réduction de la concurrence fiscale internationale en matière d’imposition des sociétés.

Risques d’effets de bord

Néanmoins, les effets sur la concurrence sont pourtant loin d’être évidents. On pourrait valablement s’attendre à ce que la mise en œuvre du Pilier 2 entraîne trois effets de bord du point de vue de la concurrence entre États.

- La concurrence fiscale pourrait se déplacer sur d’autres assiettes : les pays à fiscalité privilégiée pourront compenser l’alignement sur le taux d’imposition minimum mondial par des incitations locales. La Suisse, par exemple, envisage des subventions qui contrebalanceront l’effet de l’impôt minimum. Les mesures envisagées comprennent des subventions à la recherche, des diminutions de cotisations sociales, des crédits d’impôt, des baisses de retenues à la source sur les dividendes, etc.

- La concurrence entre États pour l’attrait du capital pourrait se trouver exacerbée en se déplaçant sur des terrains non-fiscaux : pour les grands pays, la valeur de l’attractivité de l’investissement direct étranger réel pourrait augmenter en raison d’un moindre transfert de bénéfices, ce qui pourrait accroître la concurrence pour le capital réel entre les grands pays.

- L’effet attendu sur le bien-être général est relativement incertain : des ressources budgétaires pourraient être transférées vers les pays à fiscalité privilégiée en cas d’alignement au taux minimal de 15 %, réduisant le bien-être des grands pays.