Dans le cadre du Projet de loi de finances pour 2023, le gouvernement a présenté le 7 octobre un amendement visant à instaurer une contribution temporaire de solidarité sur les « superprofits » des entreprises des secteurs du pétrole brut, du gaz naturel, du charbon et du raffinage.

Cette note traite ainsi du rendement potentiel de la contribution et des hypothèses de prévisions que nous avons retenues.

Un contexte inflationniste qui impacte directement le marché des commodités

Exacerbés par la guerre en Ukraine, les prix de marché des énergies fossiles ont, depuis le début de l’année, fortement augmenté et entraîné de facto des effets d’aubaine pour les grands groupes pétroliers et gaziers, avec, pour conséquence, des hausses spectaculaires de leurs bénéfices.

Afin de financer l’aide aux ménages et aux entreprises, « fortement touchés par la flambée des prix de l’énergie », et de garantir « une concurrence équitable », le Conseil des ministres de l’UE a adopté fin septembre l’instauration d’une contribution temporaire de solidarité sur les bénéfices des sociétés exerçant majoritairement « des activités dans les secteurs des industries extractives, du raffinage du pétrole ou de la fabrication de produits de cokerie ».

Reprenant dans les grandes lignes le règlement du Conseil de l’UE, l’amendement déposé par le gouvernement vise les sociétés redevables de l’impôt sur les sociétés dont le chiffre d’affaires est tiré pour au moins 75 % des secteurs susvisés et dont le résultat imposable de 2022 est supérieur ou égal à 1,20 fois sa moyenne sur 2018-2021. En France, en l’absence de sites d’extraction et d’exploitation, la contribution concernerait essentiellement les sociétés actives dans le raffinage de pétrole.

D’un point de vue comptable, l’excédent brut d’exploitation (EBE) constitue la composante-clé des bénéfices des entreprises en ce qu’elle reflète leur capacité à gagner de l’argent via la vente de leurs biens et services. Il se calcule avant la prise en compte du coût financement et du coût des investissements, et dépend directement des prix et des volumes de biens et services que ces entreprises achètent et vendent.

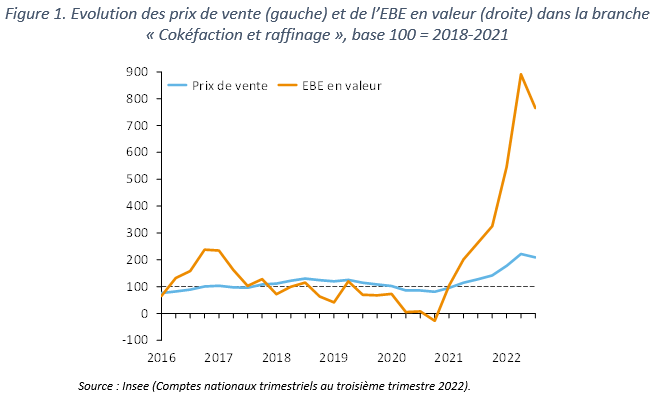

Selon les Comptes nationaux trimestriels pour le troisième trimestre 2022, on peut ainsi observer qu’en France les prix de la branche « Cokéfaction et raffinage » ont quasiment doublé en 2022 par rapport à 2018-2021, tandis que son EBE a inscrit une croissance extrêmement prononcée (+700% en moyenne sur les trois premiers trimestres). L’EBE est, en effet, passé de 1,1 Md€ en moyenne sur 2018-2021 à 6,0 Md€ en cumulé sur les trois premiers trimestres de 2022. Il pourrait atteindre 8,1 Md€ en fin d’année (soit un surplus de 7,0 Md€).

La contribution temporaire de solidarité rapporterait entre 1 et 2 Md€ sur 2022

Nous avons simulé les recettes fiscales que la contribution de solidarité pourrait générer en partant des données de comptes sociaux sur 2021 et en extrapolant les résultats de 2022 sur la base de la comptabilité nationale. Dans le détail, notre méthodologie suit trois étapes :

La construction de l’échantillon

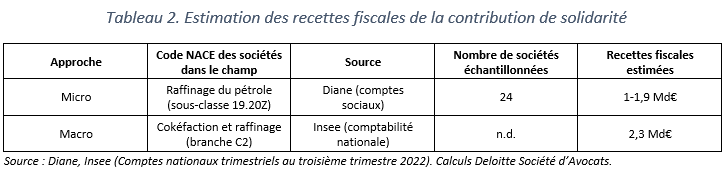

Nous avons construit un échantillon constitué de 24 sociétés classées dans le Raffinage du pétrole (sous-classe 19.20Z de la Nomenclature d’activités française) et ayant clôturé leurs comptes entre le 1er juillet 2021 et le 30 juin 2022. Leurs données sont disponibles sur Diane (base de données d’entreprises appartenant au Bureau Van Dijk reprenant les comptes sociaux déposés aux Greffes des Tribunaux de Commerce).

La mise en place, par société, d’une prévision des composantes des résultats imposables par société

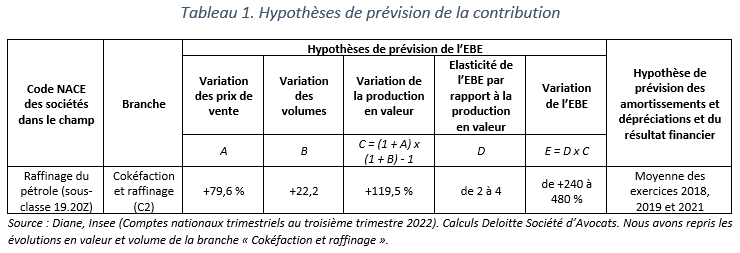

Les données de 2022 n’étant pas encore disponibles, nous avons réalisé, pour chaque société, une prévision des composantes des résultats imposables afin de tenir compte, en particulier, de l’envolée des prix de marché des énergies :

- Pour l’EBE, nous estimons que son élasticité par rapport à la production en valeur est comprise entre 2 et 4 dans le raffinage. Ainsi, une hausse de la production de 10 % induirait une hausse de l’EBE de 20 à 40 %

Considérant que, sur la base des Comptes nationaux trimestriels pour le troisième trimestre 2022, la production a augmenté de 120 % en glissement annuel dans la branche « Cokéfaction et raffinage » à la faveur d’un double effet prix (+ 80 %) et de volume (+ 22 %), il est attendu que l’EBE s’accroisse de 240 à 480 % (cf. Tableau 1) - Pour les amortissements et dépréciations : considérant qu’ils seront moins dynamiques que les prix, nous prenons l’hypothèse qu’ils seront égaux à la moyenne des exercices 2018, 2019 et 2021 (2020, étant affecté par la Covid-19, a été exclu)

- Pour le résultat financier: considérant qu’il ne sera pas affecté par les hausses de prix de marché, nous prenons l’hypothèse qu’il sera égal à la moyenne des exercices 2018, 2019 et 2021 (2020, étant affecté par la Covid-19, a été exclu)

L’application du taux d’imposition par société

Enfin, nous avons appliqué, pour chaque société, le taux d’imposition de 33 % sur la différence, si elle est positive, entre le résultat imposable en 2022 et 1,20 fois la moyenne des résultats avant impôts sur 2018-2021. Pour les sociétés en perte en moyenne sur 2018-2021 dont il est attendu qu’elles deviennent profitables en 2022, nous avons appliqué le taux d’imposition sur l’ensemble de leurs résultats avant impôts prévus pour 2022, comme le prévoit l’amendement (leur taux d’imposition pourrait dès lors atteindre 58 % en y ajoutant l’impôt sur les sociétés).

Sur la base de notre projection des données 2022, les recettes fiscales de la contribution de solidarité s’élèveraient entre 1,0 et 1,9 Md€ (soit une prévision de 5 à 10 fois supérieure à celle de 200 M€ réalisée par le gouvernement) et frapperaient l’ensemble des sociétés de notre échantillon, comme illustré dans le Tableau 2. Notre prévision est corroborée par le surplus d’EBE de la branche « Cokéfaction et raffinage » attendu en 2022 (+7,0 Md€ par rapport à 2018-2021) qui donnerait lieu à un rendement fiscal, au mieux, de 2,3 Md€.

Notre simulation servant à exprimer davantage un ordre de grandeur plutôt qu’un chiffre précis, plusieurs limites doivent être relevées :

Nous n’avons pas neutralisé les effets de composition de notre échantillon.

En 2021, l’EBE agrégé de notre échantillon était positif, bien que plus d’un cinquième des sociétés affichaient des pertes brutes d’exploitation. Ainsi, appliquer une même variation à toutes les sociétés sans tenir compte de leurs niveaux en 2021 devrait avoir pour résultat de surestimer la base taxable et, donc, le rendement attendu.

Nous avons réalisé nos simulations sur la base du résultat (comptable) avant impôts.

Celui-ci diffère légèrement du résultat fiscal ; selon nos estimations, le bénéfice fiscal représenterait de 70 à 80 % du bénéfice (comptable) avant impôts en raison de certains retraitements prévus par la loi, tels que des déductions de charges fiscales (par exemple, le report des déficits antérieurs) et des réintégrations de charges comptables. Par ailleurs, le résultat avant impôts englobe l’entièreté des dividendes qui sont pourtant exonérés d’impôts à hauteur de 95-99 % de leur montant si la société mère détient au moins 5 % du capital social de l’entité distributrice.

Nous n’avons pas tenu compte, pour les sociétés en perte sur 2018-2021 dont il est attendu qu’elles deviennent profitables en 2022, de l’imputation de leurs déficits passés.

Comparaison européenne : les gouvernements européens comptent davantage en milliards qu’en millions d’euros

La plupart des Etats membres de l’UE prévoient de transposer à l’identique le règlement du Conseil de l’UE, avec un effet rétroactif à compter du 1er janvier 2022. A titre d’exemple, une quarantaine d’entreprises seraient concernées aux Pays-Bas, tandis qu’en en Allemagne, une dizaine d’entreprises contribueraient pour 1-3 Md€ aux recettes fiscales.

Par ailleurs, certains Etats membres ont déjà adopté, ou adopteront, des mesures nationales équivalentes :

Portugal

Le gouvernement portugais envisage d’étendre la contribution à la grande distribution alimentaire.

Italie

Le gouvernement italien a mis en place dès juin dernier une taxe de 25 % (relevée à 35 % depuis) sur le solde des recettes de TVA entre les achats et les ventes d’énergie entre 2021 et 2022. Un rendement de 4,2 Md€ est prévu.

Espagne

Le gouvernement espagnol a annoncé la mise en place d’une taxe sur les superprofits des fournisseurs d’énergies (1,2 % sur leurs chiffres d’affaires) et les établissements bancaires (4,8 % sur les revenus d’intérêts et les commissions). Ses recettes atteindraient 2 Md€ par an sur les énergéticiens et 1 Md€ sur les banques et devraient être utilisées pour financer la construction de logements sociaux, la gratuité des transports ferroviaires et l’octroi de bourses d’études.

Belgique

Le gouvernement belge compte mettre en place deux contributions :

- une première fixant à 6,9 euros la tonne de pétrole brut importée par les sociétés pétrolières actives dans le secteur du raffinage

- une deuxième fixant à 7,8 euros le mètre cube de produits diesel, gasoil et essences mis à la consommation.

Le montant de la contribution est estimé à 400 M€ pour la première et 200 M€ pour la deuxième.

Hongrie

Le gouvernement hongrois applique depuis le 1er août 2022 une taxe de 33 % sur la différence entre le prix du pétrole acheté en Russie et le prix de marché du pétrole au niveau mondial.

Royaume-Uni

Hors UE, le gouvernement britannique a décidé d’introduire à compter du 1er janvier 2023 une contribution supplémentaire de 35 % sur les profits des sociétés opérant dans l’extraction pétrolière et gazière et en attend 3,4 Md£. Le secteur étant déjà taxé à hauteur de 40 %, le taux effectif d’imposition monterait à 75 %. A noter que le raffinage et la cokéfaction ne seront pas concernés par la taxe.

Les superprofits sont assimilables à des « rentes de situation »

Le cas actuel des énergéticiens est à comparer avec n’importe quelle « rente de situation », lorsque les quantités demandées sont très largement supérieures aux quantités offertes et qu’il en résulte des profits excédant ce qui est socialement nécessaire. C’est ainsi davantage la loi de l’offre et la demande qui entraîne des effets d’aubaine que des situations de position dominante, voire de prédation de marché.

Par ailleurs, si la taxation des superprofits des raffineurs apparaît attractive du point de vue des autorités publiques pour des raisons à la fois d’efficacité (pour réduire les distorsions de prix) et d’équité (pour améliorer la redistribution), pourquoi devrait-elle cibler un secteur plutôt qu’un autre, alors que l’on retrouve des rentes similaires chez les propriétaires d’immobiliers à Paris, les producteurs de graines de moutarde, etc. (cf. notre note sur la taxation des superprofits) ?

Enfin, une telle taxe découragerait les groupes du secteur énergétique à investir et innover ainsi qu’à accroître leur production. A terme, cela pourrait augmenter encore davantage les prix des énergies, ce qui irait à l’encontre de l’objectif initial, comme l’a expliqué à CNN Lawrence H. Summers, l’ancien Secrétaire au Trésor américain.