Les commentaires administratifs finaux sur le dispositif de limitation des charges financières nettes, dit « ATAD 1 » (article 212 bis du CGI), ont été publiés au BOFiP en date du 13 mai 2020, après avoir été mis en consultation publique du 31.07.2019 au 30.09.2019.

Ces commentaires très attendus, le nouveau dispositif étant applicable à tout exercice ouvert à compter du 1er janvier 2019, apportent un certain nombre de précisions.

La publication étant récente, la déductibilité des charges financières déterminées par les entreprises peut s’avérer in fine plus élevée sur la base de ces derniers commentaires. Dans la mesure où les intérêts non déductibles sont désormais reportables sans décote (hors situation de sous-capitalisation), un dépôt de déclaration rectificative ne sera pas forcément nécessaire. Tout dépendra des enjeux.

La mise en œuvre en reste délicate dans un certain nombre de situations.

Définition des charges financières

Les commentaires sur les charges financières reprennent pour l’essentiel les dispositions de la loi et les commentaires précédemment publiés cet été. On en retiendra les éléments suivants :

- Les gains/pertes de change tant latents que réalisés sont à retenir tant qu’ils portent sur intérêts (et non sur la dette)

- Les frais de dossier sont mentionnés limitativement comme ceux inclus dans le TEG

Une exclusion attendue sur les intérêts supportés dans le cadre de la participation des salariés est clairement indiquée.

Enfin, le BOFiP précise que les charges financières non déductibles chez la filiale ne sont pas à prendre au titre des produits financiers chez la société mère, dès lors que la mère applique le régime mère-fille à ce titre.

EBITDA Fiscal

De façon similaire, les commentaires sur les ajustements entre le résultat fiscal et l’EBITDA fiscal sont conformes aux dispositions de la loi et aux commentaires précédemment publiés, avec une précision notable sur les mises aux rebuts.

Pour rappel, pour déterminer l’EBITDA fiscal, il convient de partir du résultat fiscal avant imputation des déficits et d’apporter les ajustements suivants :

- les charges financières nettes (entrant dans le dispositif ATAD1)

- les revenus/PV et MV sur cession d’actifs soumis au taux de 10 %, 15 %, 19 % et 25 % au titre de l’exercice.

- les dotations (nettes des reprises) aux provisions pour dépréciation déduites fiscalement portant sur des actifs immobilisés ou circulants ;

- les dotations (nettes des reprises) aux amortissements déduits fiscalement.

Cela concerne tant les amortissements comptabilisés en résultat opérationnel que les amortissements dérogatoires, les amortissements de caducité. Par ailleurs, concernant les frais d’acquisition afférents aux titres de participation pour lesquels l’entreprise a opté sur le plan comptable pour la déduction immédiate mais qui font l’objet d’un amortissement sur 5 ans, il convient d’ajouter au résultat fiscal la dotation d’amortissement qui fait l’objet d’une déduction extra-comptable. Il en va de même pour les frais d’établissement pour lesquels l’entreprise a opté sur le plan comptable pour une déduction échelonnée.

Le sur-amortissement Macron est en revanche clairement exclu.

L’apport essentiel de cette dernière version des commentaires de l’administration porte sur les retraitements à effectuer sur les actifs sortis du bilan.

Dans ce cadre, il est rappelé qu’en cas de cession d’un actif, il convient de minorer l’EBITDA fiscal des amortissements antérieurement dotés (déduits ou non).

L’administration apporte quelques précisions :

- si la cession d’actif génère une MV, le montant des amortissements venant minorer l’EBITDA fiscal n’est pas plafonné à hauteur du montant de la MV.

- La constatation d’amortissements portant sur une prime de remboursement afférente à des obligations non converties nécessite de procéder à un retraitement du plafond de déduction applicable au titre de l’exercice au cours duquel le remboursement des obligations non converties est intervenu.

- Les subventions d’équipement (régies par l’article 42 septies du CGI) dont l’imposition est étalée, ne font pas l’objet de retraitements spécifiques pour la détermination de l’EBITDA fiscal.

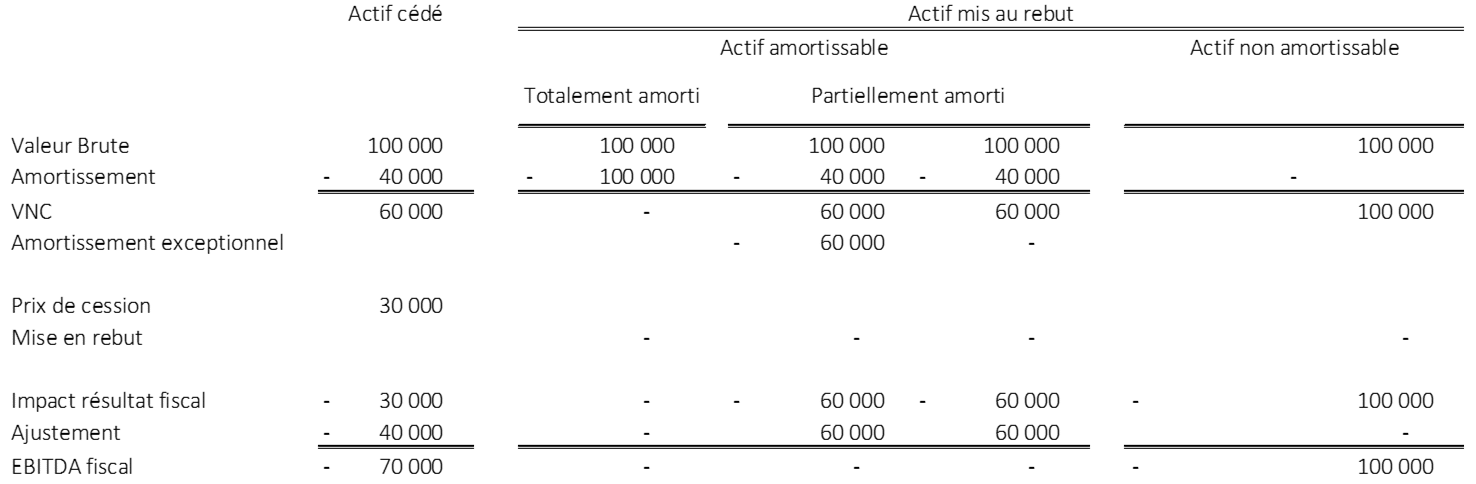

Les entreprises s’étaient émues de la pénalisation d’un tel retraitement dans le cas des actifs mis au rebut et l’administration les a entendues. Dans ce cadre, il convient de distinguer 2 situations :

- Immobilisation totalement amortie :

- la sortie d’actif n’a pas d’impact ni sur le résultat fiscal ni sur l’EBITDA fiscal. Les amortissements antérieurs n’ont pas à être retraités.

- Immobilisation partiellement amortie :

- Si un amortissement exceptionnel est doté à hauteur de la VNC, l’EBITDA fiscal doit être retraité à hauteur de cet amortissement exceptionnel ;

- Si aucun amortissement exceptionnel n’est doté, l’EBITDA fiscal doit être retraité à hauteur de la MV de sortie d’actif

En revanche, aucune tolérance n’est envisagée pour les actifs non amortissables mis au rebut.

De la sorte, les situations peuvent être illustrées par les exemples suivants :

Agrégats nécessaires pour déterminer la sous-capitalisation en cas d’intégration fiscale et les clauses de sauvegarde sous-capitalisation et sauvegarde générale en dehors de toute intégration fiscale

L’apport principal des commentaires tient principalement à la clarification de la fiction fiscalo-comptable des fonds propres, des actifs et des passifs aux bornes de l’intégration fiscale ou au niveau des éléments contributifs d’une entité.

Détermination de la situation de sous-capitalisation

L’administration maintient une dette moyenne à retenir sur la base des avances journalières.

Intégration fiscale

En cas d’intégration fiscale, il est nécessaire de créer un sous-groupe de « consolidation » aux bornes de l’intégration fiscale. Une fois ce sous-groupe déterminé, c’est-à-dire une fois les opérations réciproques du groupe fiscal éliminées, les fonds propres et les actifs et les passifs du groupe fiscal peuvent être calculés conformément aux principes posés pour les sociétés non membres d’une intégration fiscale.

De façon bienvenue, le BOFiP précise que ces comptes consolidés du sous-groupe « intégration fiscale » n’ont pas à faire l’objet d’une validation par un ou plusieurs commissaires aux comptes.

Si le groupe fiscal n’appartient pas à un groupe consolidé, il appartient au groupe fiscal de déterminer le montant des fonds propres comme si ce groupe était un groupe consolidé en application des normes comptables nationales ou des normes IFRS.

Comptes consolidés du groupe

Il est précisé qu’il convient de retenir systématiquement le périmètre du groupe consolidé établi au niveau de la « société consolidante ultime », c’est-à-dire la société dont les comptes ne peuvent pas être inclus dans les comptes consolidés d’une autre entreprise.

Il n’est donc pas possible de retenir des comptes consolidés établis à un niveau intermédiaire, y compris lorsque ces comptes ont été établis conformément aux règles de consolidation française ou aux normes comptables internationales mentionnées ci-dessus.

Précision sur les agrégats issus des comptes consolidés

Des précisions sont données tant sur les actifs que sur les dettes.

Actifs

Pour rappel, seuls les actifs des entités consolidées en Intégration Globale doivent être retenus.

Les commentaires listent les éléments d’actifs apparaissant sur un bilan consolidé. Dans ce cadre, une précision est donnée au titre des actifs comptabilisés dans le cadre de la norme IFRS16 (contrat de financement).

Titres

Concernant les entités exclues du périmètre d’Intégration Globale (entités consolidées par intégration proportionnelle ou celles dont les titres sont mis en équivalence), seule la valeur des titres de ces entités détenus par des entités incluses est retenue pour la détermination des actifs du groupe. La valeur de ces titres est déterminée comme s’il s’agissait de titres d’entités non consolidées. A cet égard, l’administration précise que cette valeur doit être déterminée en fonction des règles applicables au référentiel de consolidation retenu par le groupe. Par exemple, en cas de comptes consolidés en normes IFRS, une évaluation à la juste valeur est pratiquée pour valoriser les titres de ces entités non consolidées

De la même façon, lorsque les membres d’une intégration fiscale détiennent des entités hors du périmètre d’intégration fiscale, seule la valeur des titres de ces entités est retenue pour la détermination des actifs du groupe d’intégration fiscale, quelle que soit leur méthode de consolidation par le groupe consolidé. La valeur de ces titres est déterminée comme s’il s’agissait de titres d’entités non consolidées. A cet égard, cette valeur doit être déterminée en fonction des règles applicables au référentiel de consolidation retenu par le groupe. Par exemple, en cas de comptes consolidés en normes IFRS, une évaluation à la juste valeur est pratiquée pour valoriser les titres de ces entités non consolidées.

A notre sens, toute modification de l’actif au titre de la valorisation des titres d’entités non consolidées devrait faire l’objet d’une correction en contrepartie au passif, en vertu de l’application du principe de partie double comptable.

Goodwills

S’agissant des goodwill/écarts d’acquisition, au niveau du groupe consolidé, il convient selon l’administration de ne retenir que ceux qui se rapportent à des entreprises consolidées par Intégration Globale. Les écarts d’acquisition qui ne sont pas affectables à des entreprises consolidées par Intégration Globale doivent être éliminés du montant des actifs du groupe consolidé. Dans l’hypothèse où au niveau de l’entité ou du groupe d’intégration fiscale, certains goodwill ne pourraient pas être retenus à défaut d’affectation, il conviendrait également de les exclure du groupe consolidé. Cependant, l’administration fiscale a précisé que l’entreprise/intégration fiscale peut procéder à une affectation extra comptable de ces écarts d’acquisition, ce qui lui permettra de les retenir dans la valeur des actifs.

Par ailleurs, si des retraitements sont effectués sur les actifs au titre des goodwills, le passif devra également être corrigé pour tenir compte de ces ajustements.

Le BOFiP illustre de façon didactique à l’aide de schémas et écritures comptables la situation des groupes papillon et intégration fiscale horizontale.

Dettes

L’administration liste les postes classiques de dettes au bilan en précisant que les produits constatés d’avance, les impôts différés passifs et les provisions ne sont pas considérées comme des dettes.

Le régime applicable aux Entités autonomes adopté dans le cadre de la Loi de Finances pour 2020 (loi du 28 décembre 2019, n°2019-1479, article 45) fait l’objet de commentaires précisant en particulier le mécanisme de report avec l’entrée et la sortie du statut d‘Entreprise autonomes

Pour rappel, les Entreprises autonomes disposent d’une règle de déduction simple : leurs charges financières nettes sont déductibles à hauteur du plus élevé de 30 % de l’EBITDA fiscal ou de 3m€ et à hauteur de 75 % pour la fraction excédentaire. L’administration précise que ce régime s’applique de plein droit à toute entité qualifiée d’entreprise autonome sans possibilité pour cette dernière de renoncer à son application.

Financements de projets d’infrastructures publiques à long terme

Les commentaires sur les charges financières reprennent pour l’essentiel les dispositions de la loi et les commentaires précédemment publiés cet été.