Les députés viennent de finir l’examen, en 1re lecture, des mesures fiscales figurant dans la 2de partie du PLF 2021. Nous vous en signalons les amendements les plus significatifs.

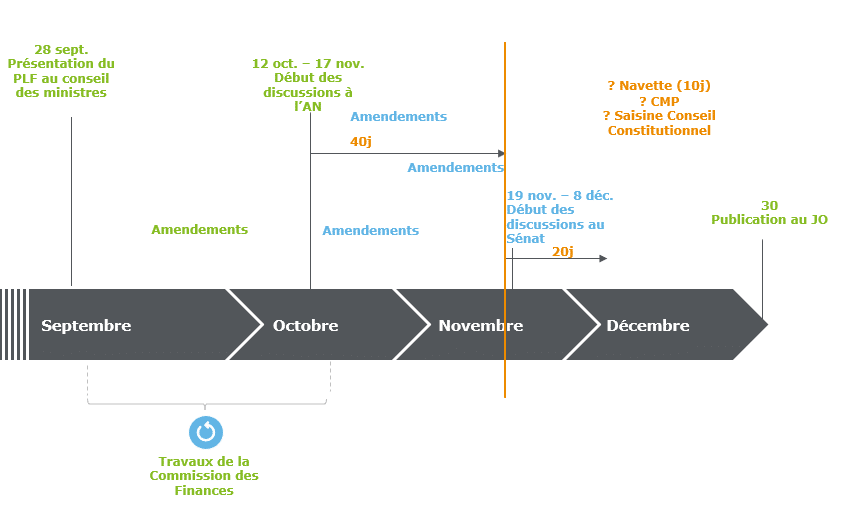

Il convient de garder à l’esprit que les mesures ainsi adoptées peuvent évoluer – voire être supprimées – au fil de la navette parlementaire. L’examen du PLF par le Sénat (1re et 2e partie) a débuté le 19 novembre, pour s’achever le 8 décembre.

-

Sommaire

MESURES ADOPTÉES SANS MODIFICATIONS SUBSTANTIELLES

- Transfert à la DGFiP de la gestion des taxes d’urbanisme (art. 44)

- Sécurisation du droit de communication à la DGFiP des données de connexion (art. 46)

- Création d’un régime de groupe de TVA et révision du champ du dispositif du groupement autonome de personnes (art. 45)

- Exonération de CET en cas de création ou d’extension d’établissement (art. 42)

MESURES MODIFIEES

- Garantie de l’État aux prêts participatifs des PME et ETI (art. 52)

MESURES NOUVELLES

Fiscalité des entreprises

- Extension du forfait mobilité durable (art. 42 O)

- Création d’un crédit d’impôt à destination de certains bailleurs (art. 43 sexdecies)

- Extension aux entreprises en procédure de conciliation de la déductibilité des abandons de créance et du remboursement anticipé de la créance de carry-back (art. 42 A)

- Prorogation de l’exonération temporaire d’IS en faveur des sociétés créées pour la reprise d’entreprises industrielles en difficulté (art. 43 quater)

- Assouplissement du dispositif de neutralisation du profit constaté lors d’une opération d’augmentation de capital libérée par compensation avec des créances liquides et exigibles (art. 43 quinquies)

- Rétablissement de la réduction d’impôt en faveur de l’investissement au capital des entreprises de presse (art. 43 octies)

- Suppression de l’obligation pour les entreprises d’envoyer systématiquement à l’Administration le document récapitulant les positions symétriques (art. 46 septies)

- Elargissement de l’éligibilité à la réduction d’impôt en faveur du mécénat aux versements effectués auprès des fédérations ou unions d’organismes agréés en vue de la création, de la reprise ou du développement de PME (art. 43 decies)

- Prorogation du dispositif de suramortissement au profit des navires décarbonés (art. 43 ter)

Fiscalité des personnes

- Prorogation d’un an du taux majoré à 25 % du dispositif IR-PME (art. 42 F)

- Relèvement temporaire du plafond de la réduction d’impôt accordée au titre de la souscription au capital des ESUS (art. 42 H)

- Réduction d’impôt au titre de la souscription au capital de sociétés de presse : doublement des plafonds (art. 42 J)

- Prorogation des crédits d’impôt pour les dépenses d’équipement dans l’habitation principale (art. 42 M)

- Prorogation et aménagement de la réduction d’impôt « SOFICA » (art. 42 K et 42 L)

- Prorogation du prêt à taux zéro (art. 45 bis)

- Prorogation et aménagement du dispositif « Pinel » (art. 45 septies et 45 octies)

- Extension aux ETI de l’exonération de contribution patronale sur AGA (art. 51 sexies)

- Forfait social (art. 51 septies)

TVA

- Facturation électronique (art. 46 novodecies)

Fiscalité locale

- Précisions sur l’exclusion de la méthode d’évaluation comptable de la valeur locative des équipements indissociables des installations de stockage des déchets (art. 42 terdecies)

- Clarification des modalités d’actualisation sexennale des valeurs locatives des locaux professionnels (art. 42 quindecies)

- Extension du bénéfice de la réduction de taux de 20 % de TaSCom aux établissements faisant partie d’un réseau intégré dont la surface de vente au détail est inférieure à 400 m² (art. 42 septdecies)

Autres mesures

- Le bénéfice des mesures du plan de relance conditionné (art. 56 sexies)

MESURES RETABLIES

- Harmonisation des procédures de recouvrement forcé des créances publiques (art. 44 quater)

MESURES SUPPRIMÉES

- Élargissement de l’exonération temporaire de droits de mutation à titre gratuit sur les dons familiaux

MESURES EVOQUEES MAIS NON ADOPTEES

- Création d’un observatoire d’évaluation de l’évasion fiscale internationale

Mesures adoptées sans modifications substantielles

Transfert à la DGFiP de la gestion des taxes d’urbanisme (art. 44)

Dans le cadre du transfert de la gestion des taxes d’urbanisme des directions départementales des territoires (DDT) à la direction générale des finances publiques (DGFiP), qui n’en assure aujourd’hui que le recouvrement, le PLF 2021 prévoit de nouvelles mesures visant à en poser le cadre. Ce transfert serait ainsi, selon l’exposé des motifs des dispositions proposées, effectif au 2e semestre 2022.

Pour rappel, ce transfert a été décidé par la circulaire du 12 juin 2019 du Premier ministre relative à la mise en œuvre de la réforme de l’organisation de l’État. Il contribue à optimiser l’organisation des services territoriaux de l’État et l’unification des missions de gestion de l’impôt au sein de la DGFiP.

Les mesures proposées consisteraient notamment à :

- décaler l’exigibilité de la taxe d’aménagement à la date d’achèvement des opérations imposables – pour fusionner les obligations déclaratives avec celles liées aux changements fonciers

- d’habiliter le Gouvernement à légiférer par voie d’ordonnance après consultation des collectivités territoriales

- abroger le versement pour sous-densité (VSD)

L’entrée en vigueur de ces dispositions varierait selon leur nature.

Sécurisation du droit de communication à la DGFiP des données de connexion (art. 46)

Pour mémoire, les articles 14 et 15 de la loi relative à la lutte contre la fraude (Loi n°2018-898 du 23 octobre 2018 relative à la lutte contre la fraude), relatifs à la procédure d’autorisation d’accès aux données de connexion par les administrations fiscales et douanières, n’ont pas encore pu être mis en œuvre et pourraient probablement ne jamais être appliqués tels quels. Ils devaient donc faire l’objet de modifications dans le cadre du PLF 2021 – i.e. placer l’exercice de ce droit de communication sous l’autorisation d’un contrôleur des demandes de données de connexion. Tel est l’objet de la présente mesure, qui viendrait modifier l’article L.96 G du LPF relatif aux opérateurs de communications électroniques.

La mise en œuvre de ce droit de communication serait ainsi soumise à une autorisation préalable d’un contrôleur des demandes de données de connexion. Le contrôleur des demandes de données de connexion serait, en alternance :

- un membre du Conseil d’État, en activité ou honoraire, élu par l’assemblée générale du Conseil d’État, et

- un magistrat de la Cour de cassation, en activité ou honoraire, élu par l’assemblée générale de la Cour de cassation.

Son suppléant, issu de l’autre juridiction, serait désigné selon les mêmes modalités.

Le contrôleur des demandes de données de connexion et son suppléant seraient élus pour une durée de 4 ans non renouvelable.

Il ne pourrait être mis fin aux fonctions du contrôleur des demandes de données de connexion que sur sa demande ou en cas d’empêchement constaté, selon le cas, par le vice-président du Conseil d’État ou par le 1er président de la Cour de cassation ou le procureur général près cette Cour, sur saisine du Ministre chargé du budget.

Le contrôleur des demandes de données de connexion ne pourrait recevoir ni solliciter aucune instruction de la DGFIP, ni d’aucune autre autorité dans l’exercice de sa mission.

Il serait saisi par demande motivée du directeur, ou son adjoint, du service concerné. Cette demande devrait comporter les éléments de nature à en justifier le bien-fondé.

Enfin, l’autorisation serait versée au dossier de la procédure.

Création d’un régime de groupe de TVA et révision du champ du dispositif du groupement autonome de personnes (art. 45)

Le nouveau dispositif vient consacrer la transposition de l’article 11 de la Directive TVA (2006/112/CE), aux termes duquel chaque État Membre peut permettre à des sociétés indépendantes d’un point de vue juridique mais étroitement liées sur les plans financier, économique et de l’organisation, de former un assujetti unique.

Le projet de texte énumère un certain nombre d’entités pour lesquelles l’existence de liens financiers est considérée comme établie, alors même que, compte tenu de leurs statuts ou de leurs modalités d’organisation, la condition de droit commun d’existence de liens financiers tenant à la détention d’une majorité du capital ou des droits de vote n’est pas remplie. Cette présomption serait étendue aux sociétés de coordination mentionnées à l’article L. 423 1-2 du Code de la construction et de l’habitation et aux organismes qui détiennent leur capital.

La constitution d’un assujetti unique, optionnelle et facultative, sera ouverte aux sociétés établies en France, sans distinction selon les secteurs d’activité exercés. L’option sera obligatoirement valable pendant une durée minimale de 3 ans. Les assujettis ayant opté pour la constitution d’un assujetti unique devront désigner parmi eux un représentant, chargé de remplir l’ensemble des obligations de cet assujetti unique en matière de TVA et de procéder au paiement de la TVA afférente, dont chaque membre du groupe restera solidairement tenu. Le représentant sera également en charge de l’obtention des remboursements de crédits de TVA constatés sur les déclarations communes.

L’instauration du régime de groupe TVA s’accompagnera de modifications de certains articles du LPF, l’objectif étant d’adapter les modalités de contrôle afin de tenir compte de la mise en place d’un assujetti unique.

L’exposé des motifs précise les modalités de droit à déduction de la TVA de l’assujetti unique. Chaque assujetti devra être considéré comme un secteur d’activité distinct et le principe de l’affectation s’appliquera en priorité, conformément à l’article 271 du CGI.

Il n’est finalement pas prévu de modification de l’article 231 du CGI en ce qui concerne la Taxe sur les salaires, ce qui pourrait signifier que les flux au sein du groupe TVA devraient être appréhendés pour les besoins du calcul du rapport d’assujettissement à la Taxe sur les salaires comme des flux situés hors du champ d’application de la TVA.

Le nouveau dispositif entrerait en vigueur le 1er janvier 2022. Ainsi, les premiers groupes TVA français pourront voir le jour à compter du 1er 2023 pour les sociétés qui auront exercé l’option avant le 31 octobre 2022.

Enfin, l’article 261 B du CGI, qui prévoit une exonération de TVA pour les services rendus à leurs membres par des groupements autonomes de personnes (GAP), verra son périmètre modifié à compter du 1er janvier 2023. L’exonération ne bénéficiera désormais plus qu’aux professions libérales et aux organismes d’utilité générale.

Exonération de CET en cas de création ou d’extension d’établissement (art. 42)

Sur délibération des collectivités, les créations et extensions d’établissements pourraient se voir exonérées de CFE (et de CVAE) pendant une durée de 3 ans à compter de l’année qui suit celle de la création ou de la 2eannée qui suit celle au cours de laquelle l’extension est intervenue.

L’extension d’établissement s’entendrait, pour l’application de cette mesure, de l’augmentation nette de la base d’imposition par rapport à celle de l’année précédente, multipliée, selon le cas, par le coefficient de majoration forfaitaire annuel (tel que défini à l’article 1518 bis du CGI) ou par le coefficient de mise à jour annuelle des valeurs locatives (par application des dispositions des I et IV de l’article 1518 ter du CGI). Pour le calcul de l’augmentation nette de la base d’imposition, il ne serait pas tenu compte de l’évolution de la base d’imposition résultant notamment des changements de méthode de détermination de la valeur locative (en application des articles 1499-00 ou 1500 du CGI), des changements d’utilisation des propriétés bâties (CGI, art. 1498, I) ou encore pour les établissements au sein desquels sont exercées conjointement une activité imposable et une activité exonérée, de l’évolution de la fraction de la valeur locative imposable.

Il ne serait pas davantage tenu compte des augmentations de base d’imposition liées à l’application du mécanisme de la cotisation minimum de CFE (CGI, art. 1647 D).

Pour en bénéficier, les entreprises devraient en adresser la demande au service des impôts dont relève chacun des établissements concernés, dans les délais prévus à l’article 1477 du CGI (nb : il nous semble que ce point mériterait d’être clarifié au cours des débats parlementaires).

Cette mesure s’appliquerait aux créations et extensions d’établissements intervenues à compter du 1er janvier 2021.

Mesures modifiées

Garantie de l’État aux prêts participatifs des PME et ETI (art. 52)

La garantie de l’État pourrait désormais être accordée à des fonds d’investissement alternatifs pour couvrir le risque de perte lié aux investissements dans des prêts participatifs (au sens de l’article L. 313 13 du CMF) consentis entre le 1er janvier 2021 et le 31 décembre 2021 à des PME ou à des ETI immatriculées en France.

Les députés ont adopté un amendement modifiant le dispositif de garantie de l’État prévu par le projet de texte initial. Le dispositif serait finalement prolongé d’un an, jusqu’au 31 décembre 2022.

Le volume total d’encours des fonds bénéficiant de cette garantie ne pourrait excéder un montant de 20 milliards d’euros. S’il était initialement prévu que la garantie s’exercerait dans la limite de 2 milliards d’euros, ce plafond serait finalement supprimé, au profit d’un plafond de quotité garantie défini en pourcentage de l’encours à déterminer par décret dans la limite de 35 %.

Mesures nouvelles

Fiscalité des entreprises

Extension du forfait mobilité durable (art. 42 O)

Pour mémoire, la loi d’orientation des mobilités permet la prise en charge par les entreprises des frais exposés par les salariés pour leurs déplacements entre le domicile et leur lieu de travail lorsqu’ils utilisent leur vélo (ou vélo électrique) ou qu’ils recourent au co-voiturage.

Cette prise en charge serait étendue, à compter du 1er janvier 2022, aux déplacements effectués par un salarié « en engins de déplacement personnel motorisés ». Il semblerait que soient spécifiquement visées les trottinettes électriques personnelles.

Création d’un crédit d’impôt à destination de certains bailleurs (art. 43 sexdecies)

Conformément aux annonces faites en ce sens par le Ministre de l’Economie, les députés ont adopté un amendement prévoyant la création d’un crédit d’impôt exceptionnel aux fins d’inciter les bailleurs à abandonner des loyers au profit de certains locataires de locaux professionnels.

Qui est concerné ?

Le crédit d’impôt bénéficierait aux bailleurs, personnes physiques ou personnes morales de droit privé, au titre des abandons ou renonciations définitifs de loyers afférents à des locaux au titre de la période d’application des restrictions de déplacement (décret n°2020-1310 du 29 octobre 2020) actuellement en vigueur – et dont l’issue n’est pas encore connue – au profit des locataires qui :

- Prennent en location des locaux faisant l’objet d’une interdiction d’accueil au public

- Ou exercent leur activité principale dans l’un des secteurs mentionnés à l’annexe 1 du décret n°2020-371 du 30 mars 2020 (hôtellerie, restauration, clubs de sport, cinéma, voyagistes, galeries d’art, transport, etc.)

- Ont un effectif de moins de 5 000 salariés

- N’étaient pas en difficulté au 31 décembre 2019 au sens de la règlementation UE sur les aides d’État (règlement UE n°651/2014)

- N’étaient pas en liquidation judiciaire au 1er mars 2020.

La condition d’effectif serait appréciée en tenant compte de l’ensemble des salariés des entités liées lorsque l’entreprise locataire contrôle ou est contrôlée par une autre personne morale au sens de l’article L. 233 3 du Code de commerce.

Lorsque l’entreprise locataire est exploitée par un ascendant, un descendant, ou un membre du foyer fiscal du bailleur, ou lorsqu’il existe des liens de dépendance au sens du 12 de l’article 39 du CGI entre elle et le bailleur, le bénéfice des dispositions du présent article est subordonné à la condition que le bailleur puisse justifier par tous moyens des difficultés de trésorerie de l’entreprise locataire.

Taux et assiette

Ce crédit d’impôt sera égal à 50 % de la somme totale des abandons ou renonciations de loyers au titre de la période considérée.

Toutefois, pour les entreprises dont l’effectif excède 250 salariés, le montant de l’abandon ou la renonciation consenti par le bailleur sera toutefois retenu à hauteur de ses 2/3 seulement (ce qui limitera de fait le crédit d’impôt à 33,33 % des sommes abandonnées).

De plus, le montant total des abandons ou renonciations de loyers donnant lieu à crédit d’impôt dont bénéficie chaque entreprise locataire ne peut excéder le plafond de 800 k€.

En pratique

Pour bénéficier du crédit d’impôt, les bailleurs devront déposer une déclaration conforme à un modèle établi par l’Administration dans les mêmes délais que la déclaration annuelle de revenu ou de résultat souscrite en application des articles 53 A,170 et 223 du CGI.

Le crédit d’impôt s’appliquerait pour le calcul l’IR dû par le contribuable au titre de l’année civile au cours de laquelle les abandons ou renonciations définitifs de loyers ont été consentis, y compris en cas de clôture d’exercice en cours d’année civile.

Pour les bailleurs passibles de l’IS, le crédit d’impôt serait imputé sur l’impôt dû au titre de l’exercice au cours duquel les abandons ou renonciations définitifs de loyers ont été consentis.

Par dérogation, il sera imputable, de manière atypique, sur l’IR dû au titre de l’année 2021 et sur l’IS dû au titre des exercices clos à compter du 31 décembre 2021 et non au titre de l’année au cours de laquelle l’abandon de loyer a été consenti. L’excédent pourra être remboursé le cas échéant. Toutefois, il est précisé dans l’exposé des motifs que ces modalités d’application temporelles pourraient être modifiées.

Ce crédit d’impôt est subordonné à la déductibilité des abandons de loyers consentis par le bailleur en application de la mesure prévue par la 2e LFR 2020 (mesure de déductibilité fiscale des abandons de loyers octroyés entre le 15 avril 2020 et le 31 décembre 2020).

Extension aux entreprises en procédure de conciliation de la déductibilité des abandons de créance et du remboursement anticipé de la créance de carry-back (art. 42 A)

Les députés ont adopté un amendement qui étendrait le bénéfice (i) de la présomption de normalité des abandons de créance à caractère commercial et (ii) du remboursement anticipé de la créance de carry back, uniquement prévus dans le cadre de certaines procédures collectives limitativement énumérées par les textes, aux entreprises faisant l’objet d’une procédure de conciliation.

À titre de rappel, la procédure de conciliation concerne les entreprises « qui éprouvent une difficulté juridique, économique ou financière, avérée ou prévisible, et ne se trouvent pas en cessation des paiements depuis plus de 45 jours» (C. com., art. L. 611-4).

i. Extension de la présomption de normalité des abandons de créance à caractère commercial

En principe, pour déterminer si un abandon de créance est déductible il convient, au préalable, d’apprécier si cet abandon de créance constitue un acte de gestion normal. La preuve du caractère normal de l’aide est apportée lorsqu’il est établi que celle-ci a été consentie dans l’intérêt de l’exploitation et trouve son fondement dans l’existence d’une contrepartie réelle et suffisante. Cette appréciation résulte essentiellement des circonstances de fait qui ont présidé à l’attribution de l’aide (BOI-BIC-BASE-50-10, 29/01/2013, §80).

Par exception, les abandons de créances à caractère commercial consentis ou supportés dans le cadre d’un plan de sauvegarde ou de redressement sont systématiquement déductibles – y compris lorsqu’ils ne sont pas accomplis dans l’intérêt de l’exploitation – du bénéfice de l’entreprise qui les consent / supporte (CGI, art. 39, 1, 8°).

Les députés ont adopté un amendement prévoyant d’élargir cette possibilité de déductibilité des abandons de créance à caractère commercial à ceux consentis en application d’un accord constaté ou homologué dans le cadre d’une procédure de conciliation, i.e. dans les conditions prévues aux termes de l’article L. 611‑8 du Code de commerce.

La mesure s’appliquerait aux abandons de créances consentis à compter du 1er janvier 2022.

ii. Option pour un remboursement anticipé de la créance de carry-back

Pour mémoire, les sociétés ayant opté pour le report en arrière des déficits peuvent utiliser leur créance pour le paiement de l’IS dû au titre des 5 années suivant celle au titre de laquelle l’option a été exercée. Au terme de ce délai de 5 ans, la créance ou la fraction de créance non utilisée est remboursée à l’entreprise.

Par exception, le délai de remboursement de la créance de report en arrière des déficits est réduit pour certaines entreprises en difficulté. En effet, les entreprises faisant l’objet d’une procédure de sauvegarde, de redressement ou de liquidation judiciaires peuvent demander ce remboursement de manière anticipée, soit dès la date du jugement d’ouverture d’une de ces procédures.

Cette possibilité serait étendue aux entreprises faisant l’objet d’une procédure de conciliation, qui pourraient demander le remboursement de leur créance de carry-back à compter de la date de la décision qui a ouvert cette procédure.

La mesure s’appliquerait aux créances de carry-back constatées à compter du 1er janvier 2022.

Prorogation de l’exonération temporaire d’IS en faveur des sociétés créées pour la reprise d’entreprises industrielles en difficulté (art. 43 quater)

Les sociétés créées, jusqu’au 31 décembre 2020, pour la reprise d’entreprises ou d’établissements industriels en difficulté peuvent bénéficier d’une exonération d’impôt sur les sociétés à raison des bénéfices réalisés au cours de leurs 24 premiers mois d’activité (CGI, art. 44 septies).

Ce dispositif serait prorogé d’une année (et pourrait donc bénéficier aux sociétés créées jusqu’au 31 décembre 2021). En outre, l’amendement prévoit que le Gouvernement devra remettre au Parlement, avant le 1er juillet 2021, un rapport évaluant le coût et l’efficacité d’un dispositif. L’idée est de se prononcer sur l’opportunité de son maintien.

Assouplissement du dispositif de neutralisation du profit constaté lors d’une opération d’augmentation de capital libérée par compensation avec des créances liquides et exigibles (art. 43 quinquies)

En cas d’acquisition d’une créance à prix décoté, on sait que l’article 209, VII bis du CGI prévoit un mécanisme neutralisant le profit virtuel constaté chez l’apporteur lors d’une opération d’augmentation de capital libérée par compensation avec des créances liquides et exigibles, sous réserve que celles-ci aient été acquises auprès d’un créancier tiers, non lié à l’acquéreur ou à l’entreprise débitrice. Le résultat imposable est alors déterminé par la différence entre la valeur réelle des titres reçus en contrepartie et le prix d’acquisition de la créance, et non de la valeur nominale des titres.

Les députés ont adopté un amendement visant à supprimer la condition tenant à l’absence de lien entre le créancier d’origine et la société débitrice, lorsque celle-ci fait l’objet d’un protocole de conciliation constaté ou homologué dans les conditions prévues à l’article L. 611-8 du Code de commerce, d’un plan de sauvegarde ou d’un plan de redressement.

En revanche, la condition d’absence de lien de dépendance entre le créancier d’origine et le repreneur serait en tout état de cause maintenue (afin d’éviter de faciliter des schémas potentiellement artificiels).

Cette mesure s’appliquerait aux exercices clos à compter du 31 décembre 2021.

Rétablissement de la réduction d’impôt en faveur de l’investissement au capital des entreprises de presse (art. 43 octies)

Pour mémoire, jusqu’au 31 décembre 2013, les entreprises soumises à l’IS pouvaient bénéficier d’une réduction d’impôt égale à 25 % du montant de leurs souscriptions au capital des entreprises de presse, sous condition de conservation des titres ainsi souscrits pendant 5 ans (CGI, art. 220 undecies ancien).

Ce dispositif serait rétabli pour les sommes versées en numéraire entre le 1er janvier 2021 et le 31 décembre 2024 au capital des entreprises éditrices soumises à l’impôt sur les sociétés dans les conditions de droit commun et éditant soit :

- Une ou plusieurs publications de presse d’information politique et générale au sens de l’article 4 de la loi n°47‑585 du 2 avril 1947 relative au statut des entreprises de groupage et de distribution des journaux et publications périodiques

- Un ou plusieurs services de presse en ligne d’information politique et générale reconnus en application de l’article 1er de la loi n°86‑987 du 1er août 1986

- Une ou plusieurs publications de presse ou services de presse en ligne consacrés pour une large part à l’information politique et générale au sens de l’article 39 bis A du CGI.

Cette réduction d’impôt s’appliquerait aux exercices clos à compter du 31 décembre 2021 et serait subordonnée au respect de la règlementation européenne en matière d’aides d’État.

Suppression de l’obligation pour les entreprises d’envoyer systématiquement à l’Administration le document récapitulant les positions symétriques (art. 46 septies)

Les positions symétriques prises au cours de l’exercice et celles qui sont en cours à la clôture doivent être mentionnées sur un document annexé à la déclaration de résultats de l’exercice.

A défaut, la perte sur une position n’est pas déductible du résultat imposable (CGI, art. 38, 6, 3° et BOI-BIC-PDSTK-10-20-70-30-20120912, § 120).

L’obligation d’envoi systématique de la déclaration à l’Administration serait supprimée. L’entreprise devra continuer à les mentionner sur un document spécifique, qui devra être remis à l’Administration à sa demande. La sanction (non-déductibilité) resterait la même.

La suppression de cette obligation s’appliquerait aux exercices clos à compter du 31 décembre 2020.

Elargissement de l’éligibilité à la réduction d’impôt en faveur du mécénat aux versements effectués auprès des fédérations ou unions d’organismes agréés en vue de la création, de la reprise ou du développement de PME (art. 43 decies)

Ouvrent droit à la réduction d’impôt en faveur du mécénat les dons versés aux organismes agréés dans les conditions prévues à l’article 1649 nonies et dont l’objet exclusif est de fournir des prestations d’accompagnement à des PME (CGI, art. 238 bis 4.).

Ouvrent également droit à cette réduction d’impôt les versements à des organismes agréés ayant pour objet exclusif de participer, par le versement d’aides financières à la création, à la reprise ou au développement de petites et moyennes entreprises ou de leur fournir des prestations d’accompagnement (CGI, art. 238 bis 4.).

En pratique, ces organismes sont souvent regroupés au sein de fédérations ou d’unions, ayant pour objet de les fédérer, les organiser, les représenter et les promouvoir.

Ainsi, l’éligibilité à la réduction d’impôt en faveur du mécénat serait élargie aux versements effectués auprès de ces fédérations ou unions d’organismes à la double condition qu’elles présentent une gestion désintéressée et réalisent exclusivement des prestations non rémunérées au bénéfice de leurs membres.

Ce dispositif s’appliquerait aux versements effectués au cours des exercices clos à compter du 31 décembre 2021.

Prorogation du dispositif de suramortissement au profit des navires décarbonés (art. 43 ter)

Pour rappel, la loi de finances pour 2019 a institué un mécanisme de suramortissement en faveur des armateurs de navires visant à inciter les compagnies maritimes à s’engager dans la transition énergétique de leurs navires en optant par exemple pour la propulsion au gaz naturel liquéfié (GNL), à l’hydrogène ou à l’énergie vélique, lors de l’achat de navires neufs (CGI, art. 39 decies C).

Le dispositif avait vocation à être appliqué aux contrats conclus entre le 1er janvier 2019 et le 31 décembre 2020.

L’entrée en vigueur du dispositif a toutefois été retardée d’un an en raison de sa soumission à la validation de la Commission européenne au regard de la règlementation applicable en matière d’aides d’État.

Depuis sa mise en conformité, le dispositif est réservé aux investissements permettant aux exploitants de navires et de bateaux de transport de personnes et de marchandises d’aller au-delà des normes de protection environnementale de l’Union ou d’augmenter le niveau de protection de l’environnement en l’absence de normes dans l’Union. L’assiette de la déduction est limitée aux coûts d’investissement supplémentaires nécessaires pour aller au-delà des normes applicables dans l’Union ou pour augmenter le niveau de protection de l’environnement en l’absence de normes de l’Union.

Le dispositif ainsi modifié est applicable aux équipements acquis entre le 1er janvier 2020 et le 31 décembre 2022, qu’ils soient intégrés sur un navire ou bateau acquis neuf ou qu’ils soient acquis neufs en vue de leur installation sur un navire déjà exploité.

Ce dispositif serait prorogé pour bénéficier aux équipements acquis jusqu’au 31 décembre 2024.

Fiscalité des personnes

Prorogation d’un an du taux majoré à 25 % du dispositif IR-PME (art. 42 F)

Pour mémoire, les contribuables fiscalement domiciliés en France peuvent bénéficier d’une réduction d’impôt sur le revenu au titre des souscriptions en numéraire au capital initial ou aux augmentations de capital de certaines sociétés non cotées (CGI, art. 199 terdecies-0 A, également dit mécanisme IR-PME).

Ce dispositif a été renforcé dans le cadre de la LF pour 2018. Le taux de la réduction devait ainsi être porté de 18 % à 25 % du montant des versements effectués, pour les seuls versements effectués jusqu’au 31 décembre 2018, et à compter d’une date fixée par décret, qui ne pouvait être postérieure de plus de 3 mois à la date de réception par le Gouvernement de la réponse de la Commission européenne permettant de considérer cette disposition comme lui ayant été notifiée comme étant conforme au droit de l’UE.

En l’absence de réponse dans les temps de la Commission européenne, cette hausse du taux a été prorogée, à plusieurs reprises, pour s’appliquer aux versements effectués jusqu’au 31 décembre 2019 par la LF 2019, puis aux versements effectués jusqu’au 31 décembre 2020 par la LF 2020.

La décision de la Commission européenne autorisant l’application du taux majorée de 25 % étant intervenue le 26 juin 2020 (décision C(2020) 4189 final), le décret n°2020-1014 du 7 août 2020 a fixé la date d’entrée en vigueur du dispositif au 10 août 2020. Ainsi le taux majoré de 25 % s’applique aux versements effectués entre le 10 août 2020 et le 31 décembre 2020, alors qu’il était précédemment de 18 %.

Un amendement prévoyant la prorogation du taux majoré de 25 % du dispositif IR-PME jusqu’au 31 décembre 2021 a été adopté par les députés.

Une fois encore l’applicabilité de cette mesure est subordonnée à l’aval de la Commission européenne. La prorogation du taux majoré s’appliquerait aux versements effectués à compter d’une date fixée par décret qui ne peut être postérieure de plus de 2 mois à la date de réception par le Gouvernement de la réponse favorable de la Commission européenne (ou à compter du 1er janvier 2021 si une réponse positive de la Commission est reçue avant cette date).

Espérons que celle-ci se fera moins attendre !

Relèvement temporaire du plafond de la réduction d’impôt accordée au titre de la souscription au capital des ESUS (art. 42 H)

Pour mémoire, le mécanisme de plafonnement des niches fiscales prévu à l’article 200-0A du CGI prévoit que le total des avantages fiscaux (sous réserve de quelques exceptions) en matière d’IR ne peut pas procurer une réduction de l’impôt dû supérieure à un montant de 10 k€.

Ce plafond serait augmenté de 3 k€, à titre exceptionnel, pour la prise en compte des réductions d’IR accordées au titre de l’investissement dans des entreprises solidaires d’utilité sociale – ESUS – (CGI, art. 199 terdecies-0 AA et 199 terdecies-0 AB).

Cette mesure s’appliquerait aux versements effectués entre le 1er janvier 2021 et le 31 décembre 2021. L’applicabilité de cette mesure est toutefois conditionnée à une réponse favorable de la Commission européenne quant à sa conformité au droit de l’Union européenne. Elle n’entrerait en vigueur qu’à une date fixée par décret, ne pouvant être postérieure de plus de 2 mois à la date de réception par le Gouvernement de la réponse de la Commission européenne.

Réduction d’impôt au titre de la souscription au capital de sociétés de presse : doublement des plafonds (art. 42 J)

Une réduction d’impôt est accordée aux personnes physiques qui effectuent des versements au titre de la souscription directe en numéraire au capital initial ou aux augmentations de capital de sociétés soumises à l’IS éditant une ou plusieurs publications ou services de presse en ligne (CGI, art. 199 terdecies-0 C).

La réduction d’impôt est égale à 30 % des sommes effectivement versées au titre des souscriptions au cours de l’année d’imposition, retenues dans la limite annuelle de 5 k€ ou de 10 k€ pour les couples soumis à imposition commune. Ces plafonds seraient portés, respectivement, à 10 k€ et 20 k€ pour les versements effectués à compter du 1er janvier 2021.

Prorogation des crédits d’impôt pour les dépenses d’équipement dans l’habitation principale (art. 42 M)

En vertu de l’article 200 quater A du CGI, les contribuables propriétaires, locataires ou occupants à titre gratuit de leur habitation principale, située en France, peuvent bénéficier d’un crédit d’impôt au titre des dépenses d’installation ou de remplacement d’équipements prévus en faveur des personnes âgées ou handicapées égal à 25 % du montant de ces dépenses.

Par ailleurs, les contribuables propriétaires de logements situés en France qu’ils louent, à titre d’habitation principale, pour plus de 5 ans, peuvent bénéficier d’un crédit d’impôt au titre des dépenses engagées pour la réalisation de travaux prescrits par le plan de prévention des risques technologiques, et de diagnostics préalables aux travaux. Ce crédit d’impôt est égal à 40 % du montant des dépenses engagées (CGI, art. 200 quater A, 1 bis).

Ces crédits d’impôts devaient arriver à échéance au 31 décembre 2020. Les députés viennent d’adopter un amendement prévoyant leur prorogation pour une durée de 3 ans, soit jusqu’au 31 décembre 2023.

Prorogation et aménagement de la réduction d’impôt « SOFICA » (art. 42 K et 42 L)

Pour mémoire, les contribuables fiscalement domiciliés en France, peuvent bénéficier d’une réduction d’impôt au titre des souscriptions en numéraire, réalisées entre le 1er janvier 2006 et le 31 décembre 2020, au capital initial ou aux augmentations de capital des sociétés ayant pour activité le financement de l’industrie cinématographique et audiovisuelle – SOFICA (CGI, art. 199 unvicies).

L’activité de financement d’œuvres cinématographiques ou audiovisuelles agréées doit être exercée de manière exclusive par la SOFICA (CGI, art. 238 bis HE). Les œuvres ainsi financées doivent être réalisées en version originale, en français, de nationalité d’un État membre de la Communauté européenne, et éligibles aux aides financières à la production du Centre national du cinéma et de l’image animée, afin d’être agréées par le président du Centre national du cinéma (CGI, art. 238 bis HF).

Les députés ont choisi de proroger pour une durée de 3 ans cette réduction d’impôt. Celle-ci bénéficierait donc aux contribuables réalisant des investissements dans les SOFICA jusqu’au 31 décembre 2023.

Les conditions d’obtention de l’agrément seraient aménagées. Ainsi les œuvres devraient être « d’expression originale française, de nationalité d’un État partie à la Convention européenne sur la coproduction cinématographique du Conseil de l’Europe » et éligibles aux aides financières à la production du Centre national du cinéma.

Par ailleurs, l’article 238 bis HF du CGI admet que l’agrément soit délivré aux œuvres de coproductions, lorsqu’elles sont réalisées dans une langue du pays du coproducteur majoritaire établi dans un État membre de l’Union européenne, dans la limite de 20 % des financements annuels.

Ces conditions seraient également aménagées : d’une part la référence à l’Union européenne serait remplacée par « la Convention européenne sur la coproduction cinématographique du Conseil de l’Europe » et, d’autre part, cette possibilité d’investissement dans une coproduction étrangère serait étendue à tous les pays ayant conclu un accord de coproduction avec la France.

Il est précisé dans l’exposé des motifs de l’amendement que la France a conclu 58 accords de ce type (notamment avec l’Afrique du Sud, l’Argentine, l’Algérie, la Chine et l’Inde).

Par ailleurs, les députés ont également adopté un amendement étendant le dispositif des SOFICA aux investissements réalisés auprès des distributeurs d’œuvres cinématographiques en salles.

Le bénéfice de la réduction d’impôt serait ainsi étendu aux versements en numéraire par contrat d’association à la distribution, sous réserve du respect d’un certain nombre de conditions.

Prorogation du prêt à taux zéro (art. 45 bis)

Pour mémoire, les établissements de crédit et les sociétés de financement bénéficient d’un crédit d’impôt lorsqu’ils émettent des prêts à taux zéro (PTZ), définis aux articles L. 31-10-1 et suivants du Code de la construction et de l’habitation, en faveur de personnes physiques (sous conditions de ressources) en vue de financer la construction ou l’acquisition d’une résidence principale en 1re accession à la propriété (CGI, art. 244 quater V).

Ce dispositif, qui devait arriver à échéance au 31 décembre 2021, serait prorogé d’un an (soit jusqu’au 31 décembre 2022).

Par ailleurs, il serait précisé que la condition de ressources s’apprécierait à la date d’émission de l’offre de prêt, afin, selon l’exposé des motifs de l’amendement, de limiter les effets d’aubaine. Cette disposition s’appliquerait aux offres de prêt conclues à compter du 1er janvier 2022.

Prorogation et aménagement du dispositif « Pinel » (art. 45 septies et 45 octies)

Les personnes physiques qui acquièrent entre le 1er janvier 2013 et le 31 décembre 2021 des logements neufs ou assimilés destinés à la location, peuvent bénéficier d’une réduction d’impôt dite « Pinel », répartie sur la durée de l’engagement de location (CGI, art. 199 novovicies).

Le bénéfice de la réduction d’impôt est conditionné au respect d’un certain nombre de conditions (notamment s’agissant de la performance énergétique des immeubles, de leur localisation, des conditions de location, etc.) Le taux de la réduction d’impôt est de 12 % ou de 18 % selon la durée initiale de l’engagement. Des taux majorés (et, dans certains cas, des conditions d’accès assouplies) s’appliquent lorsque les investissements sont réalisés outre-mer.

Ce dispositif ferait l’objet d’une nouvelle prorogation, jusqu’au 31 décembre 2024.

Cette prorogation s’accompagnerait toutefois d’une réduction progressive du taux de la réduction d’impôt, en 2023 et 2024, sauf en ce qui concerne les investissements réalisés dans des logements situés dans un quartier prioritaire de la politique de la ville ou dans un quartier satisfaisant à des normes environnementales exemplaires.

Un rapport sur la mise en place de « dispositifs alternatifs plus efficients » devrait être remis au Parlement avant le 30 mars 2021.

Par ailleurs, il serait précisé, en cohérence avec les aménagements introduits par la LF 2020, que la réduction d’impôt bénéficiera, s’agissant des constructions pour lesquelles une demande de permis de construire est déposée à compter du 1er janvier 2021, aux seules constructions réalisées dans un bâtiment d’habitation collectif.

Extension aux ETI de l’exonération de contribution patronale sur AGA (art. 51 sexies)

Pour mémoire, les attributions d’actions gratuites décidées par des PME n’ayant procédé à aucune distribution de dividendes depuis leur création sont exonérées, dans une certaine limite, de la contribution patronale de 20 % (CSS, art. L. 137-13).

Les députés ont adopté un amendement prévoyant d’étendre le bénéfice de l’exonération de la cotisation patronale de 20 % aux attributions d’actions gratuites décidées par des entreprises de taille intermédiaire, telles que définies à l’article 51 de la loi n°2008-776 du 4 août 2008 de modernisation de l’économie (précisé par le décret n°2008-1354 du 18 décembre 2008).

Les ETI concernées sont donc les sociétés qui :

- emploient entre 250 et 5 000 salariés, et

- ont un CA annuel n’excédant pas 1,5 m€ ou un total de bilan n’excédant pas 2 m€.

Cette disposition s’appliquerait aux actions gratuites dont l’attribution a été autorisée par une décision de l’assemblée générale extraordinaire à compter du 1er janvier 2021.

Forfait social (art. 51 septies)

Les abondements de l’employeur aux plans d’épargne entreprise (PEE) sont soumis au forfait social au taux de 20 %. Par dérogation, le taux du forfait social est abaissé à 10 % lorsque l’entreprise abonde la contribution versée par le salarié pour l’acquisition d’actions ou de certificats d’investissement émis par l’entreprise (article L. 137-16 du Code de la sécurité sociale).

Au titre des années 2021 et 2022, ces versements seraient exonérés de forfait social.

Le taux réduit de 10 % serait étendu (de manière pérenne) aux abondements unilatéraux de l’employeur destinés au financement de ces mêmes opérations d’actionnariat salarié.

TVA

Facturation électronique (art. 46 novodecies)

Un amendement du Gouvernement adopté par les députés propose d’ajouter un article visant à lui permettre d’agir par voie d’ordonnance dans un délai de 9 mois à compter de la publication de la loi, afin de :

- Généraliser le recours à facturation électronique via des plateformes qui vont permettre la transmission des données à l’Administration (« e-invoicing ») ; et

- Instituer une obligation de transmission dématérialisée d’informations complémentaires à l’Administration (« e-reporting »), visant notamment les opérations qui ne font pas l’objet d’une obligation de facturation (vente aux particuliers par exemple).

Ces mesures seraient mises en place selon le calendrier suivant :

- Obligation de réception des factures électroniques dès 2023 pour toutes les entreprises

- Obligation d’émission des factures électroniques dès 2023 pour les grandes entreprises, 2024 pour les ETI, 2025 pour les PME et TPE

S’agissant de la transmission des données, il s’agira de communiquer à l’Administration des données non soumises à l’obligation de facturation électronique (vente aux particuliers) et d’autres données nécessaires à l’administration fiscale (e.g. date du paiement pour déterminer la date d’exigibilité des prestations de services).

Dans la mesure où de nombreuses questions restent ouvertes, une nouvelle phase de concertation est prévue entre les différents acteurs. Cette phase permettra de préciser les modalités pratiques et d’assurer la mise en œuvre de ces obligations dans les meilleures conditions.

- Amendement n°II-3211

- PLF 2021 : facturation électronique – amendement à suivre – Par Vanessa Irigoyen, Delphine Nicault et Melinda Coraboeuf

Fiscalité locale

Précisions sur l’exclusion de la méthode d’évaluation comptable de la valeur locative des équipements indissociables des installations de stockage des déchets (art. 42 terdecies)

Pour rappel, à la suite des modifications apportées par la LF 2020, les équipements indissociables des installations de stockage des déchets sont exclus de la méthode « comptable » d’évaluation de la valeur locative, et sont évalués suivant la méthode tarifaire prévue pour les locaux professionnels, dès lors que ces installations ont cessé de produire des revenus provenant de l’enfouissement de déchets (CGI, art. 1499-00 A).

L’amendement adopté par les députés précise que l’exclusion de la méthode « comptable » s’applique à l’ensemble de la propriété ou fraction de propriété et bénéficie aux seuls équipements souterrains de stockage de déchets non dangereux.

L’amendement prévoit également que le changement de méthode opère à compter de l’année suivant celle au cours de laquelle l’achèvement de la couverture finale du dernier casier de l’installation de stockage a été notifié par l’exploitant à l’inspection des installations classées.

Afin de permettre l’application de cet amendement pour les impositions (TFPB et CFE) dues au titre de 2021, les propriétaires des locaux qui remplissent les conditions prévues au 1er janvier 2020, pourront déclarer les nouvelles modalités d’évaluation avant le 1er février 2021.

Clarification des modalités d’actualisation sexennale des valeurs locatives des locaux professionnels (art. 42 quindecies)

La Révision des Valeurs Locatives des Locaux Professionnels (RVLLP) mise en place en 2017 poursuit l’objectif d’établir la valeur locative des locaux professionnels au plus près de la réalité du marché locatif. A ce titre, une mise à jour périodique des évaluations qui suit le renouvellement général des conseils municipaux, soit en principe tous les 6 ans, est notamment prévue (CGI, art. 1516).

L’amendement clarifie les modalités de cette révision sexennale. Ainsi, tous les 12 ans, l’actualisation s’effectuerait à partir des données relatives aux changements fonciers, aux limites administratives, aux évolutions cadastrales et aux loyers pratiqués dont l’Administration a la disposition (CGI, art. 1498 bis). Par dérogation à l’article 1518 ter du CGI, la 1re révision aurait lieu au cours de l’année 2022.

En complément, tous les 12 ans à compter de 2027, l’actualisation s’effectuerait au moyen d’une campagne déclarative générale permettant de mettre à jour l’intégralité des données nécessaires à l’établissement des valeurs locatives des locaux professionnels mais aussi d’envisager, le cas échant, la création, la suppression, la scission ou le regroupement de catégories de la nomenclature tarifaire.

Extension du bénéfice de la réduction de taux de 20 % de TaSCom aux établissements faisant partie d’un réseau intégré dont la surface de vente au détail est inférieure à 400 m² (art. 42 septdecies)

En application de la loi du 13 juillet 1972 n°72-657 modifiée, la taxe sur les surfaces commerciales (TASCOM) est due, quelle que soit la forme juridique de l’entreprise exploitante, par les établissements de commerce de détail ouverts depuis le 1er janvier 1960, dont le chiffre d’affaires annuel est au moins égal à 460 k€ :

- lorsqu’ils ont une surface de vente supérieure à 400 m²

- ou lorsque leur surface de vente est inférieure ou égale à 400 m², s’ils sont contrôlés directement ou indirectement par une même personne et exploités sous une même enseigne commerciale dans le cadre d’une chaîne de distribution intégrée dont les établissements ont une surface de vente cumulée excédant 4 000 m²

Afin de limiter l’impact du franchissement de seuil, une réduction du taux de la TaSCom de 20 % s’applique aux établissements dont le chiffre d’affaires par mètre carré n’excède pas 3 800 euros et dont la surface est comprise entre 400 m² et 600 m² (décret n°95-85 du 26 janvier 1995, art. 3).

En revanche, dans les réseaux de magasins exploités sous une même enseigne commerciale, la réduction de taux de 20 % ne s’applique pas aux magasins de moins de 400 m², mais seulement aux magasins dont la surface est comprise entre 400 m² et 600 m².

L’amendement adopté prévoit donc d’étendre la réduction de 20 % du taux de TaSCom aux établissements dont la surface de vente est inférieure à 400 m², et faisant partie d’un réseau, en vue de corriger cette incohérence (au sein de ces réseaux, les magasins de petite surface sont davantage taxés que les magasins de moyenne surface).

Autres mesures

Le bénéfice des mesures du plan de relance conditionné (art. 56 sexies)

Pour mémoire, afin de surmonter la crise économique liée à l’épidémie de Covid-19, le Gouvernement a dévoilé le 3 septembre 2020 son plan de relance de l’économie. Les mesures du plan dit « France Relance » s’articulent autour de 3 grands axes : l’écologie, la compétitivité des entreprises et la cohésion sociale.

En matière fiscale, le plan prévoit une baisse des impôts de productions – mesure qui a été intégrée au PLF 2021 (art. 3, 4 et 42).

Les députés ont adopté un amendement prévoyant que les entreprises de plus de 50 salariés bénéficiant des mesures du plan de relance prévues par le PLF 2021 seraient tenues de « produire des avancées significatives » (termes utilisés dans l’exposé des motifs de l’amendement), avant le 31 décembre 2022, dans les 3 domaines suivants :

- Transparence en matière de transition écologique (publication d’un bilan simplifié des émissions de gaz à effet de serre – avec une dérogation pour les entreprises qui emploient entre 51 et 250 salariés qui bénéficieraient d’une année supplémentaire – soit jusqu’au 31 décembre 2023 – pour l’établir)

- Egalité hommes/femmes (publication des 5 indicateurs composant l’index de l’égalité professionnelle entre les femmes et les hommes)

- Gouvernance d’entreprise (communication au CSE du montant, de la nature et de l’utilisation des aides dont l’entreprise a bénéficié au titre de la mission plan de relance, lequel devrait ensuite formuler un avis concernant cette utilisation).

Mesures rétablies

Harmonisation des procédures de recouvrement forcé des créances publiques (art. 44 quater)

Pour mémoire, l’article 73 de la 2e LFR 2017 a unifié les procédures de saisie simplifiées mises en œuvre par les comptables publics en créant une procédure unique intitulée « saisie administrative à tiers détenteur », qui s’est substituée aux procédures existantes. Il a également harmonisé les modalités de contestation des poursuites adressées par les redevables aux comptables publics.

Le PLF 2021 tend à poursuivre cette voie pour les procédures de recouvrement forcé mises en œuvre par les comptables publics de la DGFiP et de la DGDDI – et qui concernent une grande variété de créances publiques : créances fiscales dues sur les impôts des particuliers et des entreprises, amendes et condamnations pécuniaires issues d’une décision de justice, créances non fiscales de l’État, créances locales et hospitalières, créances des opérateurs nationaux de l’État, créances douanières.

Dans cette nouvelle démarche de simplification et de rationalisation de l’action publique, les modifications législatives prévues par le PLF 2021 s’articuleraient autour de quatre mesures principales :

- Extension de la mise en demeure de payer à toutes les créances publiques

- Unification des règles d’imputation d’un paiement partiel sur une créance publique unique

- Simplification des délais de prescription de l’action en recouvrement forcé

- Extension de la compétence des huissiers des finances publiques et des commissaires aux ventes à toutes les créances publiques

L’entrée en vigueur de ces dispositions varierait selon leur nature.

Enfin, ces mesures constitueraient également un préalable au rapprochement des outils informatiques du recouvrement forcé des créances publiques avec la création d’un outil unique de recouvrement optimisé des créances du service public (ROCSP).

On se souvient que cette mesure, initialement prévue à l’article 19, avait été supprimé lors de l’examen de la 1re partie du PLF 2021, les députés considérant qu’il y avait été placé par erreur (étant dépourvue d’incidence sur l’équilibre budgétaire de l’année 2021). Comme annoncé, elle vient d’être rétablie en 2de partie.

Mesures supprimées

Elargissement de l’exonération temporaire de droits de mutation à titre gratuit sur les dons familiaux

Pour mémoire, en vue d’inciter les contribuables à investir leur épargne dans les petites entreprises, fragilisées par la crise sanitaire, l’article 19 de la 3e LFR 2020 (codifié à l’article 790 A bis du CGI) a instauré une exonération de DMTG, dans la limite de 100 k€, en faveur des dons de sommes d’argent effectués entre le 15 juillet 2020 et le 30 juin 2021 au profit d’un descendant ou, à défaut de descendance, de neveux ou nièces, à condition que ces sommes soient notamment affectées, dans les trois mois, à la souscription au capital d’une petite entreprise dont la direction est assurée par le donataire pendant une durée minimale de trois ans.

Un amendement avait été adopté lors de l’examen de la 1re partie du PLF 2021, visant à porter le montant de l’exonération à 200 k€ et à l’élargir aux souscriptions faites à l’ensemble des PME. Dans le cadre d’une seconde délibération, à l’initiative du Gouvernement, cet amendement a été supprimé.

Mesures évoquées mais non adoptées

Création d’un observatoire d’évaluation de l’évasion fiscale internationale

Cet observatoire aurait notamment été chargé du suivi de l’élaboration et de la mise en œuvre des travaux nationaux, européens et internationaux en matière de lutte contre l’évasion fiscale et de proposer, le cas échéant, des pistes d’évolutions normatives.